ETH:全世界最具资本高效率的资产_以太坊

ETH:全世界最具资本高效率的资产

发文:David Hoffman 来源于:Bankless

向资本高效率涉足

以太坊是一种十分完善靠谱的贷币。

以太坊2.0不但是以太坊互联网的扩展性升級,也是以太坊的经济发展升級——为以太坊经济发展给予驱动力和维护的资产。

利益证实(一种将发售ETH的要求降至最少的共识机制)和EIP1559(一种依据以太坊经济发展经营规模消毁ETH的体制)的融合,将ETH变成了一种货币符号,这类货币符号身后有着“科幻片”一样的经济发展股票基本面。以太坊2.0是使ETH变成 "超完善贷币 "的协议书升級。

但本文并不是叙述有关ETH做为超完善贷币。只是有关DeFi是怎样变成资本高效率市场竞争的溶炉,及其ETH怎样变成从这次市场竞争中获利数最多的资产。

DeFi已经向着资本高效率的方位前行

每一个取得成功的新协议书都是由于它比竞争者更具有资本高效率。一切DeFi应用程序所历经的每一次协议书升級都是在全面提高资本高效率。在DeFi中,资本高效率是游戏的名字。

ETH做为以太坊的原生态资产,因而也是DeFi的原生态资产,是接纳这次市场竞争全部有益要素的资产。当DeFi越来越更有资本高效率时,以太坊便会变成一种更合理的资产。

DeFi已经向资本高效率迈入,而ETH将接受全部的资本高效率。

在创世者之初,以太坊是无形中和苦闷的,仅有ETH。

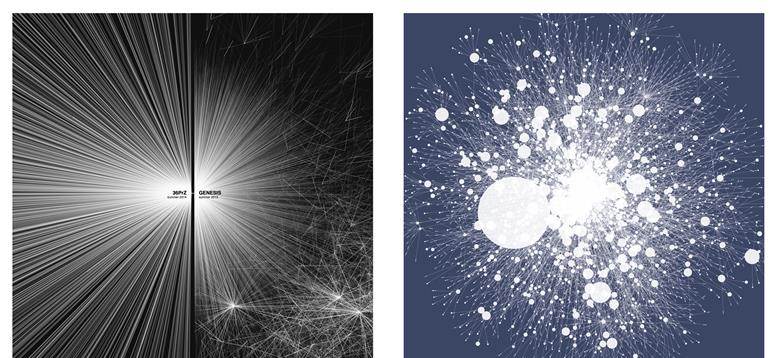

2015年7月30日,ETH在创世者区块链中被分派到8893个不一样的详细地址,这被称作“以太坊爆发”。

扩大。左边:“问世”,来源于系列产品1,表明从BTC预购钱夹到GENESIS的第一笔买卖的总流量。右边:来源于系列产品2的“爆发”,表明注入新代币总新项目和大量新项目的总流量,连接点尺寸体现第一次注入的ETH。来源于@takenstheorem

和互联网技术一样,谁都能看得出以太坊会出现大发展趋势。可是以太坊将怎样具体危害全球依然仅仅猜想。

有着一台任何人都能够应用的全球电子计算机代表着哪些?有着一个为其给予驱动力的当地资产ETH代表着哪些?

以太坊的初期充满了对很有可能产生的事儿的初期定义。大家沒有取得成功的运用实体模型做为事例,因此 初期的以太坊建筑者效仿了Web2全球中的工作方式。

Peepeth是Twitter的一个版本号,仅仅创建在以太坊以上。这一念头是,拥有抗核查的电子计算机,大家就可以创建抗核查的Twitter,在那里没人能够被去平台化或封禁。

针对以太坊而言,这好像是尊重事实的第一步:将目前的Web 2应用程序放到以太坊上,这再简易但是了!

从理论上讲,Twitter客户会转移到Peepeth以得到区块链技术和抗核查的益处,大家会从Coinbase或Gemini选购ETH,那样她们就可以将文章载入以太坊区块链技术,而以太坊的区块链技术将维护客户可免于去平台化。

这种有关以太坊提升目地的初期念头是不正确的。

这种在以太坊碳链上再次搭建Web2应用程序的念头在以太坊初期很普遍。如今它的实际意义基本上为零。当初的Gas费不上1 gwei,而ETH不上20美元……你大部分能够完全免费在以太坊上写一条文章。

想像一下,你参与了以太坊的预购,你是1000个ETH的使用者。像Peepeth(区块链技术Twitter)那样的应用程序怎么让你获益?以一条推文0.00001 ETH的成本费,你能发十万条twiter,但仍有999 ETH剩下。

Peepeth并沒有处理怎样合理利用你所有着的所有ETH账户余额的难题。

以太坊必须可以利用ETH持有人有着的ETH的应用程序。一开始,以太坊很无聊,一直在找寻能够做的事儿。事实上,拷贝Web2服务平台的应用程序彻底是拟有机化学的,与公共性的、不用批准的数据加密经济发展提升的特性本末倒置:钱财和价值。

反过来,取得成功的应用程序的相同点是应用ETH做为贷币的应用程序。将ETH做为贷币的运用容许客户应用她们所有着的ETH的所有账户余额,并使有着大量ETH更有用途。

Vitalik 2014年有关以太坊模块化设计的演试ppt的少见相片。"数字货币金融业的乐高拼装"。是的......DeFi贷币的乐高拼装是在那时候想像出去的。

使以太坊更有效的应用程序被ETH持有人大量地应用,并造就了一个稳步发展:有着ETH的客户能够从利用其ETH账户余额的以太坊应用程序中获利。由于有一群ETH持有人必须原因来应用她们的ETH,因此 应用ETH做为资本资产的应用程序获得了对以太坊存活和ETH价值有兴趣的特殊群体的很多选用:ETH持有人。

因而,以太坊回绝将ETH做为简易地"使你应用DApps的资产",只是在使ETH变成全世界迄今为止最有效的资本资产的悠长路面上迈开了第一步。

因为它是以太坊的原生态资产,ETH在以太坊的经济发展中有着独特的影响力。

它是以太坊上唯一并不是由智能合约发售的资产,因而沒有智能合约风险性。

它是以太坊协议书的原生态资产,因此 它沒有敌人方的风险性。

它能够确保其稀缺资源,由于一切财政政策不成功都是会给以太坊互联网产生风险性,而不仅是它上边的DeFi应用程序(换句话说,大家将有更高的事儿要担忧)。

ETH是以太坊上最不能信赖的资产,由于除开ETH之外的全部资产都对其不能信赖性有一定的让步。

即便是高宽比区块链技术的资产,如UNI、AAVE和MKR,也存有与之有关的整治和合同风险性。整治很有可能会越来越腐坏,或是仅仅越来越槽糕并毁坏资产的价值认为。

但更关键的是,DeFi代币总在非常大水平上根据利用ETH的不用批准和不用信赖的特点来获得价值。 要是没有ETH,DeFi应用程序会从哪几个方面获得价值?

DeFi代币总如UNI、AAVE和MKR从周边的以太坊生态体系中获得价值。每一个协议书都应用不一样的体制获得花费,但他们一般都根据对在其服务平台上开展的经济活动扣除花费来获得价值。

应用程序将其价值捕捉分成三种关键种类的代币总:

1.别的 DeFi 代币总(比如Compound获得UNI借款费用)

2.稳定币(USDC、USDT、DAI)

3.以太坊

但事实上,它能够归纳为在去中心化稳定币或ETH中获得价值。

假如一个协议书根据获得别的DeFi代币总的花费来获得价值,那仅仅在以稳定币或ETH获得价值中间的另一个正中间流程,由于别的DeFi协议书也在以ETH或稳定币……或别的DeFi应用程序中获得价值。

根据获得以UNI或COMP等DeFi运用代币总计费的花费来获得价值,最后会造成以贷币方式获得花费,即ETH或稳定币。

此外,在DAI中捕捉一切花费仅仅在别的稳定币和ETH中获得价值的结合体,由于DAI是MakerDAOs资产负债表上的一项规定,而该资产负债表关键由稳定币和ETH构成。

要是没有 ETH,DeFi 应用程序将迫不得已在具备去中心化风险性依赖感的代币总中获得价值。

DeFi代币总,做为有可能向代币总使用者发售现金流量的资本资产,必须一个无信赖的、区块链技术的资产来发售捕捉的价值。假如Uniswap只有用USDC或USDT来获得协议书价值,那麼这就并不是真真正正的 "DeFi"了,不是吗?

要是没有ETH,Uniswap向UNI持有人迁移价值将在于Circle或Tether是不是容许。

DeFi 协议书必须一种不用信赖的资产,它是协议书的基本上构成部分,不然它会再次引进大家一开始尝试防止的去中心化风险性。

ETH 不会受到去中心化风险性的危害,因而是一种有益的资产,能够从这当中获得价值。

每一个资产都是有自身的风险性主要参数(不确定性、流通性、去中心化风险性、系统漏洞和系统漏洞利用等),每一个运作在抵押物上的 DeFi应用程序(他们都是在抵押物上运作)依据协议书觉得安全性的状况,为每一种资产设定不一样的主要参数。

沒有哪一种资产能对全部风险性主要参数开展极致提升,全部资产都是有风险性。但以太坊做为以太坊的原生态资产,在DeFi中占有了一个独特的部位,是唯一一个清除了全部敌人方和合同风险的资产。它是以太坊上具备最強清算确保的单一资产,因而清算风险性最少。

正是如此,以太坊上的全部路面都通往ETH。

每一个取得成功的DeFi应用程序全是应用ETH做为资本。每一个事后运用仅有在可以比竞争者更合理地利用储存在ETH中的资产时才可以取得成功。

从2017年12月逐渐,ETH 的质押率为150%,浮动利率和13%的结算费(根据Maker)。如今早已发展趋势到110%的质押率、0%的利息支出及其有竞争能力的抵押物结算竞拍。

而DeFi刚创立三年。

2018-2019年3月 MakerDAO:DeFi的问世

MakerDAO于2017年12月发布,那时候恰逢ICO风潮。MakerDAO是以太坊上第一个容许客户充足利用其ETH账户余额的应用程序。

你有着的ETH越大,你能用MakerDAO做的就越大。大量的ETH代表着你能锻造大量的DAI,或是有更高的抵押物来缓存你的DAI借款。大量的ETH便是大量的能量。MakerDAO容许ETH做为资本应用。

DeFi就是这样问世了。DeFi被界定为接纳无信赖资本资产(ETH)储蓄并容许你办事的应用程序。

Compound :ETH做为抵押物

Compound V1于2018年9月26日发布。与Maker相近,Compound容许将ETH存进其应用程序中,便于依据储蓄价值开展借款。

与Maker显着不一样的是,Compound容许存进很多资产,也容许筹集资金很多资产。一样与其说不一样的是,Compound容许减少133%的质押率和8%的结算花费,而不是150%的超量质押率和13%的结算处罚。

在MakerDAO发布7个月后,ETH在资本高效率层面获得了初次重特大升級。Compound与Maker对比越来越十分具备竞争能力,因为它是一个储放ETH有诱惑力的地区,以利用资本的价值。

Uniswap:ETH做为买卖对

2018年11月,Uniswap V1发布。

Uniswap应用ETH做为其交易中心中每一个代币总的买卖对。每一个代币总都根据与ETH匹配得到流通性。Uniswap的关键不断创新容许以太坊上的ERC20代币总利用ETH做为资产的流通性,便于将ETH的流通性授予该代币总。

与此同时,Uniswap还为ETH给予了多种多样获得价值的挑选,由于每一个Uniswap销售市场都容许ETH获得一切给出买卖对50%的花费(买卖对中的另一个代币总占此外50%)。

与MakerDAO一样,Uniswap容许ETH持有人利用她们拥有的ETH的所有账户余额。你有着的ETH越大,Uniswap让你的权利就越大,能够得到的花费就越大。它让ETH持有人能够进一步挑选怎样利用她们的资本,只需她们的资本是ETH。

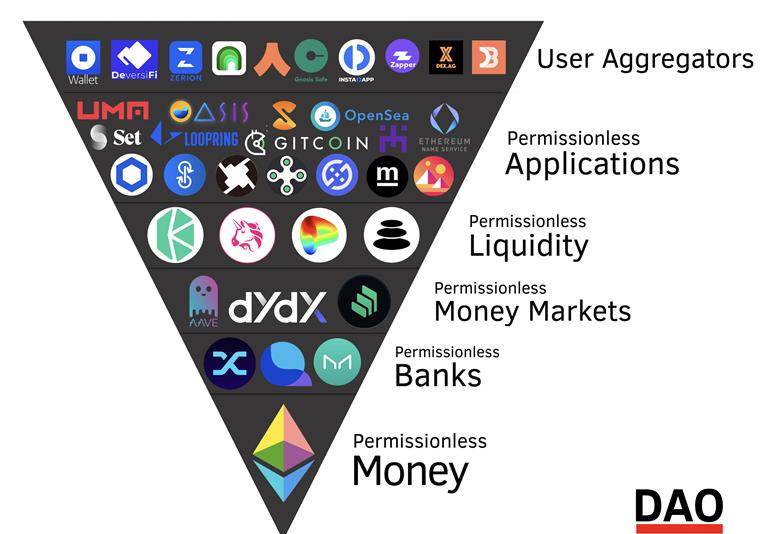

以太坊网络层是一个资本高效率市场竞争的溶炉。以太坊的网络层是一组多元化的金融业应用程序,他们都尝试说动客户将资产存进在其中。

依据DeFiPulse.com的价值锁住排名榜:

一美元的ETH锁单很有可能比一美元的数字货币锁单更有价值,由于ETH事实上是稀有的、去信赖的、区块链技术的而且抗包装印刷的。

以太坊应用程序与ETH不相干,以太坊运用是自身的完美现实主义者。好的以太坊应用程序自始至终是以运用为本。她们做对自身和客户最有益的事儿。这就是为何以太坊这般强劲:它是一个对外开放的服务平台,使应用程序变成自身的最好版本号。

在协议书方面上是优良的抵押物

上文谈及以太坊是完善的贷币。

EIP1559和The Merge的融合使ETH变成投放量最少的资产,而且消毁率是依据以太坊经济发展內部成交量的涵数。

尽管这一客观事实不一定会危害DeFi应用程序授予ETH的主要参数,但它的确会危害大家对ETH做为资产的趋向。

ETH做为资产的货币化是当地DeFi应用程序和CeFi企业授予它愈来愈有益的风险主要参数的关键推动要素之一。ETH做为贷币资产,身后的大量流通性、投放量、持有人和总体信仰者全是ETH身后的风险减少能量,使DeFi应用程序可以以越来越少的钱做大量的事。

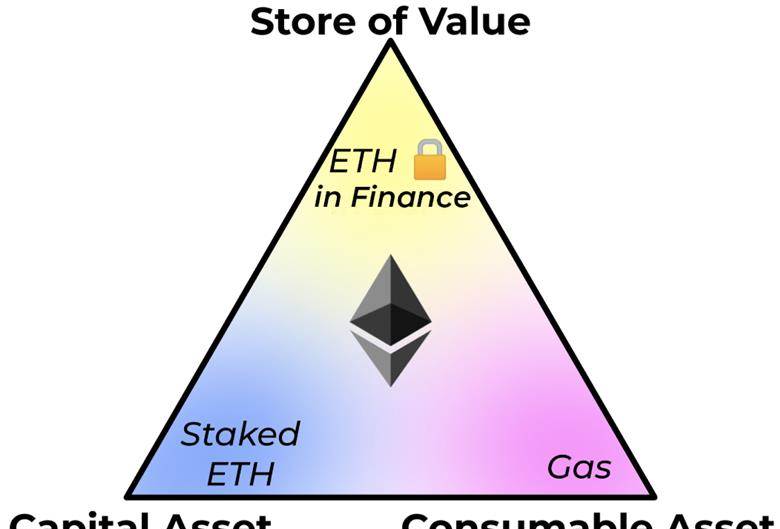

自然,投资人以太坊这般坚定的信念身后的关键推动要素之一是由于它也是一种三点式资产。有着ETH有三个站得住脚的原因:它能让你分紅,它是一种使用价值储存及其你需要它从认证者那边选购以太坊区块链室内空间。

做为贷币的谢林点(Schelling-poin,又称之为对焦点),ETH有着较大 的面积,能够让大部分人坚信其贷币性。

可是,Triple Point Asset基础理论和Ultra Sound Money实体模型中缺乏的是,DeFi怎样变成资本高效率市场竞争的溶炉,而且它已经开发设计使ETH变成迄今为止资本高效率最大的资产的DeFi应用程序。

ETH不但是超稳定的贷币,并且DeFi已经使其变成世界最合理的资产。

大家近期看到了新一代的DeFi运用,他们都是在为DeFi运用的资本高效率的猛烈市场竞争贡献力量。

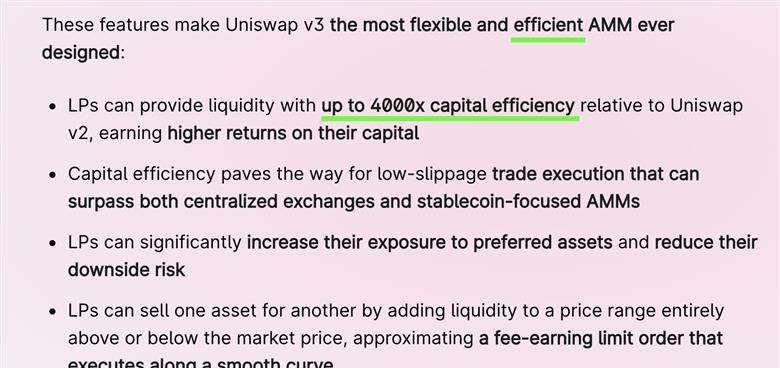

Uniswap V3

Uniswap V3 的资本高效率为这些给予流通性的人给予了4000倍的资本高效率提高。

Balancer V2

Balancer V2容许你一直在Aave中与此同时给予流通性和外借资产。

Liquity

Liquity给你的ETH储蓄给予0%的年利率和110%的质押率。可以说它是DeFi中一些最好是的年利率,也回应了为何这般年青的Liquity早已能够在TVL中排行第8。

特别注意的是,该协议书仅适用ETH。

Aave AMM代币总抵押品

Aave容许你用你的Uniswap和Balancer LP代币总贷款,容许你运用将风险分散化到2个不一样资产的资产获取负债,与此同时扣除交易手续费。

当像Aave和Uniswap那样的2个应用程序互相累加时,每一个应用程序的风险都是会提升。Aave的风险如今也是Uniswap的风险,而Uniswap的风险一样也是Aaves的风险。除此之外,危害Uniswap的别的运用也会因而危害Aave,相反也是。

风险的面积呈指数级增长。

DeFi灰犀牛事件具备不一样的地震源和地震震级。大部分网络黑客、不正确或漏洞检测仅危害DeFi总体的部分一部分。幸运的是,自2016年DAO黑客入侵至今,DeFi的总体组织从没发生一切黑客入侵的病症。每一次事情大部分都被控制在网络黑客周边的部分自然环境。

DeFi应用程序的可组成性是集聚投资人的缘故。它是一种奇妙的能量,它将每一点有效的手机软件消化吸收到全部DeFi构造中,并伴随着時间的变化使DeFi自身愈来愈有效。假如它是有效的,DeFi将把它融合起來。

殊不知,它也是大家的致命性缺点。DeFi可组成性如同癌病怎样危害全部人体的方法。繁杂的人体有繁杂的相互影响,在一些情况下,DeFi的可组成性和自身融合的水准将提高到我们无法逻辑推理的水平。

为了更好地操纵这类复合型风险和呈指数级增长的多元性,ETH很有可能会变成做为多运用抵押品运作的资产。每一个将DeFi运用融合到新品或服务项目中的人,都必须操纵她们在向其商品中提升多元性和面积时需引进的风险。这种应用程序能够根据致力于其运用中的低风险抵押品来操纵这类风险。如上所述,ETH是DeFi中唯一清除了全部交易对手和合同书风险的资产。一切必须找寻减少风险方式 的应用程序当然会趋向于应用ETH做为抵押品。

ETH LP交易头寸

早已容许ETH和代币总做为抵押品的应用程序,很有可能还会继续容许ETH的LP 交易头寸 她们早已作为抵押品的同样代币总。从理论上讲,容许ETH 已准许的抵押品代币总的LP交易头寸做为你的应用程序的抵押品,基本上沒有一切风险。

针对像Aave和Compound那样的借贷合同而言,这乃至可能是更强的风险管理方法作法,由于LP代币总的为名使用价值会伴随着時间的变化而提升,并给予二种资产的多元化,而不是一种沒有一切附加风险的资产,由于她们早已接纳这二种代币总做为抵押品。

假如ETH LP交易头寸变成DeFi应用程序的一种有益的抵押品方式,这将使ETH获益匪浅,由于ETH占每一个LP交易头寸的一半。

伴随着DeFi多元性的提升,ETH的使用率也会随着提升

具备超大型可组成性风险的DeFi应用程序,将根据致力于以太坊上最无风险的资产来操纵它。因而,ETH将从运用很多可组成性的金融理财产品中发觉极大的使用率。

我预估总可组成性的总数(不管你要怎样考量)总是伴随着DeFi的完善而提升。伴随着考量DeFi总兼容模式的力度提升,预估DeFi中的ETH使用率也会相对应提升。伴随着DeFi构造的扩张,ETH将变成支撑点它的资产。

如同上文上述,以太坊的全部路面都通往以太坊。

除开在协议书方面上发觉的ETH的强力特性以外,DeFi仍在开展猛烈市场竞争以使ETH变成最具资本高效率的资产。这种应用程序必须获得这次市场竞争才可以维持关联性。大家都知道,市场竞争对顾客有益……而市场竞争对顾客有益的方法是使她们拥有的资产更具有资本高效率。

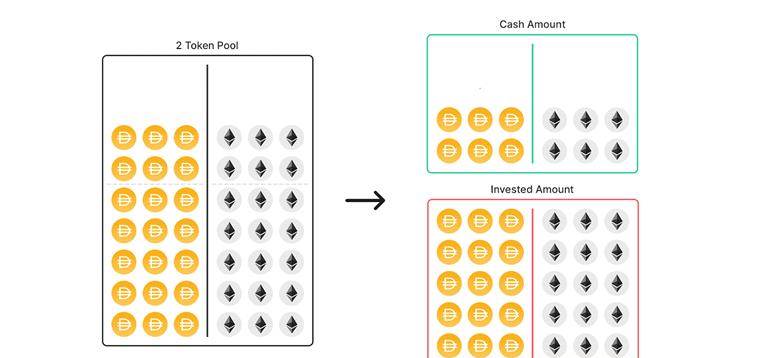

h/t junglerush.eth给予的改善后的照片

每一种资产全是不一样的,每一种资产都以不一样的总数捕获DeFi市场竞争的这种积极主动的外界要素。

协议书最深处的资产大量获益于DeFi资本高效率的发展。风险较小且更可靠的资产是应用程序的更强抵押品。资产做为抵押品的实际效果越好,它就越能把握住DeFi资本高效率的有益要素。这一资产就是ETH。

DeFi正以无法阻挡的脚步前行,它紧紧围绕资本高效率,而以太坊是DeFi完成其总体目标的最好资产。

当以太坊协议书忙着把ETH变为超完善的贷币时,以太坊的网络层与此同时也在勤奋使它变成世界最有资本高效率的资产。

如果你可以用越来越少的资本完成一样的会计結果时,资本便会流入可以提升 资本高效率的资产。假如必须20美元才可以做到一美元ETH能够给予的同样結果,那麼选购和拥有能使你用至少的资本达到目标的资产,将是聪明的资本管理方法。

伴随着時间的变化,完成特殊会计总体目标的方式将愈来愈多地根据应用ETH做为资本来完成。这时,ETH将变成互联网技术的储备货币,其经济发展网络带宽将是大量的。

DeFi已经将ETH变为其內部生态体系中的最好使用价值储存。假如“DeFi”仅仅变成了“Fi”,那麼ETH也将因而变成世界上最好的使用价值储存。

假如DeFi确实变成了“Fi”,那麼大家只有假定EIP1559的ETH点燃率会很高,这相反又会促使质押ETH的动因高些(以获得MEV花费)。

全部这种特点都为ETH造就了一个稳步发展,一个层面的优点为别的层面的优点给予了适用。

发文:David Hoffman 来源于:Bankless

利益证实(一种将发售ETH的要求降至最少的共识机制)和EIP1559(一种依据以太坊经济发展经营规模消毁ETH的体制)的融合,将ETH变成了一种货币符号,这类货币符号身后有着“科幻片”一样的经济发展股票基本面。以太坊2.0是使ETH变

标签:

区块链热门资讯

金黄观查 | 对于初学者开发设计的DeFi运用Donut 概述 1.Donut就好像一般银行服务运用,但其收益率却能做到DeFi水准。 2.Donut实际操作简易,有大型企业给予适用,但非常大水平上不会受到管控。 许多 一般数据加密用户都听闻过DeFi可以完成5%乃至8%的储蓄收益率。

2021/7/8 18:53:41CoinW:重装上阵币可能赢 前言:假如说,BTC蕴涵的技术革新和使用价值核心理念,正确引导着区块链技术的启蒙思想;那麼小动物币产生的造富效用,则真真正正的激起了大家针对区块链金融的兴趣爱好。

2021/7/8 18:47:42狀元论币:7月8日市场行情分析 BTC上冲不成功,严防再次下滑 各位好!,我是狀元,善于应用江恩理论、K线、布林线指标、MACD、销售市场数据信息综合性对市场行情开展技术专业的预测分析。

2021/7/8 18:25:35 比特币

比特币