详细分析DEX期货交易协议的四大“成长股” Layer2或将变成暴发金属催化剂_以太坊

详细分析DEX期货交易协议的四大“成长股” Layer2或将变成暴发金属催化剂

现如今 DeFi 中较大 的业务流程便是去中心化交易。从总体上,在 Uniswap 和 Sushiswap 等协议上实行时,用你具体有着的代币总去互换此外一种代币总。在交易专业术语中,这称之为交易“现货交易”。

大家趋向于坚信去中心化交易所(DEX)中较大 的业务流程将与去中心化交易所(CEX)中的较大 业务流程关联。殊不知,就交易量来讲,CEX的现货交易交易所事实上比较大 的业务流程 — 期货交易交易——经营规模小 10% 到 20%。

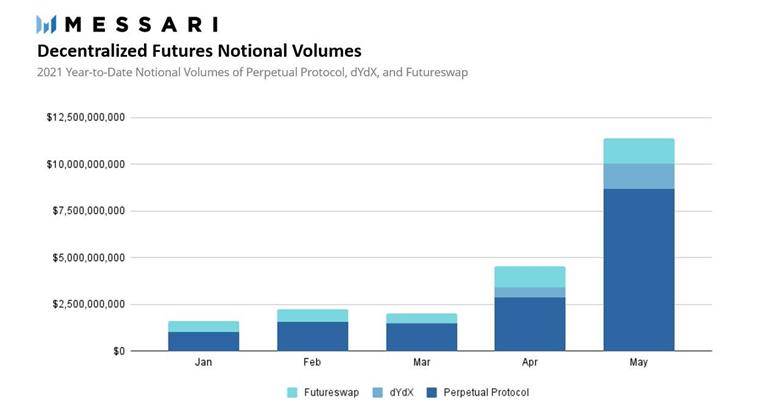

5 月份 CEX 现货交易市场的交易量为 2.3 亿美元,而现货交易 DEX 的交易量为 1600 亿美金。这等同于 DEX占据大概 6.5% 的交易量市场占有率。商品期货 — CEX 上交易量较大 的商品 — 则主要表现各有不同。 5 月份 CEX 的期货交易交易额为 2.6 亿美元,而去中心化商品期货的交易额仅为 107 亿美金。这等同于去中心化期货平台占据0.4% 的交易量市场占有率。 CEX的期货交易交易量超出现货交易交易量的 110%,而DEX的期货交易交易量仅为现货交易交易量的 6% —这是为什么?

为何现阶段存有这类差别?什么行业动态很重要,这种动态性中有哪些转变?什么协议处在领先水平,为何?

因为三个重要缘故,DeFi 中的现货交易交易所处在领先水平。最先,DeFi 是在以太币上发展起來的,在以太币上,迟缓的交易清算時间和高成本费促使运作去中心化商品期货做为基本层不行得通。第二,与简易地储存在CEX的代币总对比,DEX上全是真正代币总,这提升了效应。DeFi上的代币总可用以很多事儿,包含流动性供货、盈利耕地、整治、质押、借款抵押物等。要得到这种代币总,您必须 在去中心化现货交易交易所互换他们。永续合约交易头寸现阶段在 DeFi 生态体系中沒有与基本代币总同样的可组成性或代币总使用率,因而与 CEX 上的相近不断销售市场对比基本上沒有优点。

第三个缘故是去中心化不断服务平台欠缺总体销售市场深层/经营规模。 在当今情况下,这种协议中仅有这么多流动性可供交易。 协议自身都没有充足的险资来适用现阶段在去中心化服务平台上见到的规模性交易。 自然,伴随着流动性和交易主题活动进到这种销售市场,这种难题会伴随着時间的变化而获得处理。

危害去中心化商品期货选用的首要条件是迅速/更划算的交易、流动性可组成性、销售市场深层。 伴随着以太币 L2、主链和 L1 竞争者的发生和完善,扩充难题已经获得处理,并在去中心化服务平台上迈入一波不断交易的浪潮。

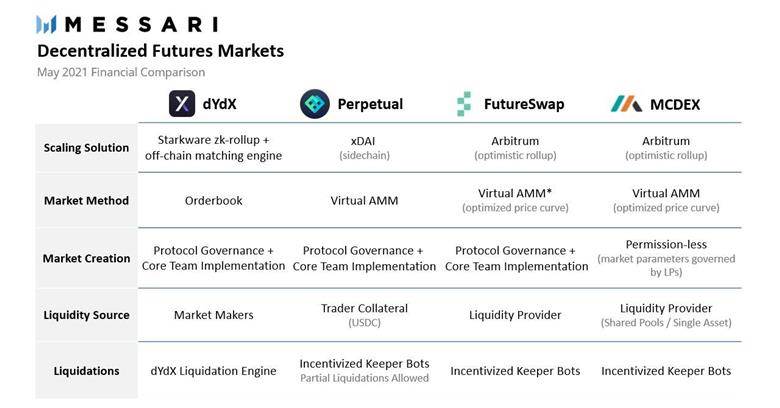

Perpetual Protocol(PERP)

Perpetual Protocol 是领跑的去中心化商品期货。现阶段交易销售市场数最多,占去中心化期货交易交易量市场份额的80%之上。 Perpetual Protocol 是运用以太币的 XDAI 主链为其拓展解决方法搭建的。交易产生在协议的虚似全自动做市商 (vAMM) 上,它提供有确保的链上流动性和由稳定商品曲线图设置的可预测分析标价。事实上,vAMM 提供协议价钱发觉,而适用 vAMM 的抵押物储存在智能合约保险库中。

dYdX

dYdX 刚筹资了由 Paradigm 领投的 6500 万美金 C 轮股权融资,是第二大去中心化不断销售市场,交易量市场占有率超出 12%。 dYdX 选用订单信息簿交易方式,并创建在 StarkWare 的 StarkEx 扩展性模块以上,该模块是以太币的特有零专业知识归纳 (zk-rollup) 解决方法。该解决方法是一种混和基础设施建设实体模型,运用非代管、链上清算和含有订单信息簿的链下、低延迟时间配对模块。伴随着服务平台的发展趋势,dYdX 现阶段正向着去中心化的方位发展趋势。

Futureswap

在 6 月初中止其 老版V2 服务平台上的交易以前,Futureswap 是第三大去中心化不断交易销售市场,交易量市场份额稍高于 11%。该协议最开始布署在以太币第 1 层,但近期公布在 Arbitrum 上开展 V3版本号 布署。 V3 的总体目标是在 6 月中下旬和 7 月初公布测网,没多久以后将发布主网。 V3 将再次设计方案 AMM 以提升 资产高效率并简单化提供流动性的全过程。

MCDEX

MCDEX 是一个根据 AMM 的不断交易服务平台,现阶段在 Arbitrum 的检测在网上运作,因为它将要为公布公布做准备。与提供界定销售市场的别的不断交易协议不一样,MCDEX 使客户可以建立自身的交易销售市场。每一个销售市场都界定了担保金率、应用的推测机和 AMM 风险性主要参数等主要参数,这种主要参数受 AMM LP 的整治操纵。

尽管 Perpetual Protocol、dYdX 和 Futureswap 推动了去中心化期货交易交易的路面,但伴随着 Arbitrum 和 Optimism 等以太币的第 2 层解决方法发布,及其 DeFi 生态体系在迅速的第 1 层(如 Solana)上发展趋势,市场竞争即将到来。本月稍早发布的 Arbitrum 有着 MCDEX 中最健全的新协议。 DerivaDEX 是另一个期待尽早进到该行业的协议。

总体来说,交易是根据下列二种方式之一开展的:订单信息簿或 AMM。每一个协议都应用在其中一种交易方式,但以与众不同的细微差别执行,以最大限度地提升 交易者感受或协议竞争能力。

Perpetual Protocol 在虚似 AMM 或 vAMM 上开展交易。 “虚似”代表着 AMM 自身沒有具体财产,只是将抵押物储存在一个独立的智能合约保险库中,做为混合开发抵押物池。这促使 AMM 的 x*y=k 标价曲线图可以当做协议的价钱发觉体制,与此同时交易者能够从有着单一来源、单一财产的保险库中得到盈利,为 Perpetual协议提供的全部 16 个销售市场的交易提供抵押物。

与订单信息簿对比,vAMM 可以以已经知道价钱开展交易,不用交易敌人(vAMM 是默认设置交易敌人),而且沒有吃单花费。除此之外,不用流动性提供者立即向 AMM 池提供流动性,因而系统软件中沒有诸行无常损害。抵押物保险库将自始至终有充足的抵押物来还款全部应用 vAMM 开展交易的交易者(假定全部质押不够的财产在价钱大幅度起伏时取得成功结算)。与很多别的不断交易协议一样,USDC 当做交易者提供的单一担保金抵押物,并储存在维护协议的质押保险库中。

股权融资付款是不断销售市场必不可少的构成部分,以鼓励标识价钱与指数值价钱趋同化。 Perpetual Protocol 应用传统式的资产付款方式并执行 FTX 测算股权融资付款的方式。支付按钟头付款,并根据交易头寸经营规模及其永续合约与看涨期权指数值价钱的 TWAP 中间的相对性差别。 该协议应用Chainlink来提供指数值价钱的推测机。

针对喜爱订单信息簿交易方式的交易者而言,dYdX 是去中心化全球的理想化的地方。 dYdX 是唯一一个应用传统式订单信息簿的不断交易协议。 USDC 做为储存在交叉式专用存款账户中的单一担保金财产。 15 个销售市场可供交易,销售市场由协议的关键精英团队加上。

与根据 AMM 的服务平台对比,根据订单信息簿的 dYdX 为交易者提供了更高級的订单信息种类。除开 Good-Till-Date、Fill Or Kill 或 Post-Only 订单信息选择项以外,销售市场订单信息、指导价订单信息、股票止损订单信息和追踪止损订单信息都可以用。做市商必须 为每一个销售市场提供流动性,并趋向于根据 dYdX 的 API 插口以优化算法方法提供。

与传统式的不断销售市场一样,dYdX 对交易的不平衡方扣除股权融资利率。股权融资利率是依据指数值价钱和不断的正中间销售市场样版价钱根据优化算法测算的。这种支付由协议提供便捷,但仅在交易者中间开展互换(交易所既不付款都不接受)。

Futureswap 将要发布的 V3 将对以前的 AMM 开展再次设计方案。新的 AMM 致力于改善传统式的价格曲线,以提供高些的资产高效率。依据关键精英团队的叫法,在提供 1 亿美金的流动性的状况下,100 万美金的交易对价钱的危害仅为 0.5%。 USDC 将变成唯一的担保金财产,巨大地简单化了向 AMM 提供流动性的全过程,并维护 LP 免遭诸行无常损害。 V3 还致力于提供更高級的交易订单信息,比如“添充或撤销”或让交易者为订单信息挑选价钱范畴。

提升可交易销售市场如今将由整治来决策。该协议应用的新去中心化推测机互联网在 V3 中开展了升級,以提升 扩展性和适用多种多样财产的工作能力。

在 Arbitrum 上运行最新版本的协议不但能够加速实行速率,并且也是可组成性的关键构成部分。到迄今为止,不断交易协议迫不得已选用非常大水平上防护的拓展解决方法,进而限定了 DeFi 的可组成性。根据Arbitrum 将使别的协议可以创建在 Futureswap 以上。

尽管并未在 Arbitrum 的主在网上运作,但 MCDEX 早已公布了其与众不同的根据 AMM 的不断互换协议关键点。 AMM 设计方案根据运用虚似担保金改善了經典的 x*y=k 实体模型,并根据运用特有价钱涵数紧紧围绕指数值价钱提供大量流动性。根据将指数值价钱立即列入 AMM 价格曲线,曲线图优化算法可以追随指数值价钱并紧紧围绕指数值价钱集聚流动性,进而为交易者产生高些的资产高效率和更低的滑点。殊不知,伴随着 AMM 担负大量风险性做为协议风险性减轻的一种方式,滑点会动态性调节。

与 Futureswap V3 相近,AMM 内的虚似担保金代表着 LP 只必须 提供质押代币总来提升流动性。流动性储存在特殊于每一个交易销售市场或跨好几个销售市场共享资源的池里,以提升 资产高效率。 MCDEX 的与众不同之处取决于,每一个交易销售市场全是无批准的,并由 LP 管理方法。这代表着一切客户都可以创建新的交易销售市场并界定该销售市场的主要参数,比如看涨期权、各种各样花费、担保金比例、应用的价钱推测机、流动性池和保险基金。建立时,LP 对建立时设定的大部分销售市场主要参数具备整治决策权。

股权融资利率适用交易的不平衡层面。因为 AMM 立在全部交易的另一边,因而股权融资利率自始至终对 AMM 有益。它是 LP 收益的重要一部分之一。 LP 还从交易花费和外汇点差中盈利。因为 AMM 的最好买价和最好售价中间存有差价,当交易者和套利者与 AMM 开展交易时,差价会为 AMM 产生盈利。外汇点差依据 AMM 担负的风险性开展动态性调节 — 风险性交易头寸越高,外汇点差越大,AMM 盈利越高。

由于不断交易的杆杠特性,协议和流动性提供者遭遇资产风险性。 特别是在价钱迅速起伏的状况下。 有一些选择项协议要求将给协议产生的风险性降至最少,并在必需时适用协议。 有着一个资产充裕的协议范畴的保险基金是最终的重要。 在迫不得已以前,协议能够根据花费、担保金规定、结算比例和不好的价钱/外汇点差等方式来执行不一样方式的风险管控。 基本上全部不断交易销售市场都选用的一种风险管控方式是股权融资花费,它鼓励交易者立在交易的不平衡一方。

风险性最后根据协议申请强制执行的结算来操纵。 10 倍杆杠是Perpetual Protocol中可以用的较大 担保金,因而全部交易头寸都必须 6.25% 的维持保证金。 只需违约金比例在2.5%之上,仅有25%的持仓会被强制平仓。 这类一部分结算方式有益于交易者。 为了更好地申请强制执行和监管结算,应用了结算智能机器人。 做为鼓励,清算人将得到为名使用价值的 1.25% 的奖赏。

除开特殊于交易者的交易限制外,该协议还对协议应用了持仓成本限制。 持仓成本限制由关键团队监控,并依据必须 开展调节。

做为协议的常见故障商业保险,保险基金由协议扣除的全部交易花费的 50% 提供资产。 该保险基金做为协议造成的交易损害的贷款担保人。

dYdX 根据监管保持比例和结算小于销售市场最少担保金规定的交易头寸来管理方法结算。 清算所得立即退还给保险基金。 保险基金现阶段由关键精英团队注资和操纵。

因为 dYdX 在订单信息簿上运作,因而沒有协议操纵的 AMM 立在交易的另一边。 这缓解了协议的一些风险性难题,在其中根据 AMM 的协议务必引进外汇点差、花费或别的体制来赔偿附加的风险性。

根据 zk-rollup 的拓展解决方法将交易最后明确为第 1 层。因而,假如产生长尾关键词事情,交易者将可以在 L1 上索要资产,而且不会受到主链解决方法中承继的附加安全性假定的管束 。

Futureswap 的 V2 在非常大水平上取决于动态性股权融资率和结算鼓励来维护协议。 清算人会向协议传出结算事情的报警(不容易对接交易,交易刚完毕)并扣除抵押物 30% 的赔偿费用。 还将评定附加的 5% 费用,以赔偿协议担负的风险。 与大部分不断掉期服务平台一样,动态性股权融资利率会伴随着 LP 风险的提升而提升。 在 V3 详细资料公布以前,将要公布的版本号的风险体制并未获得确定。

MCDEX 还根据结算超过销售市场风险主要参数的交易头寸来操纵风险。保管员(Keepers)观查担保金比例,能够向 LP 池结算或担负交易头寸。保管员进仓时,担负持仓风险的与此同时,也接纳强制平仓罚款。当结算到 LP 池时,该交易头寸从技术上由 AMM 担负,LP 会接到结算处罚。在这类状况下,保管员会得到“保管员gas奖赏”。

因为 MCDEX 中的每一个销售市场都能够由协议的客户建立和管理方法,每一个销售市场都是有特殊的风险主要参数和单独的保险基金。激励营运商(原始销售市场创始人)最开始为保险基金给予资产,但所有人都能够向该股票基金捐助。当结算产生时,扣除的结算处罚的一定占比(根据 AMM 主要参数)会进到保险基金。剩余的一部分交到清算人(AMM 或代管人)。每一个保险基金都是有一个较大 的基金规模。当做到此最规模性时,增加资产将进到 AMM 的流通性池。 LP能够根据整治提升这一限制,但不可以降低。

MCDEX 在 AMM 实体模型上运作,这代表着当交易者下单时,AMM 将接纳交易的另一方。 因而,AMM 销售市场的流通性服务提供者担负交易头寸的风险。 MCDEX 致力于赔偿定价模型自身的这类部位风险。 在实体模型中,滑点依据 AMM 交易头寸的风险开展动态性调节。 风险越高,滑点越大。 伴随着风险减少,滑点降低,一样适用另一个方位。 除此之外,外汇点差或最好价钱会伴随着风险的升高而动态性调节。 这能够为销售市场上的 LP 产生附加的收益。

LP 会向从销售市场上清除资产的 LP 扣除提现处罚。 费用是动态性的,在于 AMM 的交易头寸经营规模。 流通性的除去造成剩下 LP 的大量滑点和风险。 该费用赔偿 AMM 增加的附加风险,并抑止 LP 将销售市场放置风险部位。

Perpetual protocol对全部交易扣除 0.10% 的固定不动费用。它是一种简易全透明的商业运营模式。所获得的费用在保险基金和 PERP 代币总质押者中间按 50/50 平摊。这造成 5 月份向质押者分派了超出 430 万美金,使该协议变成将收益退还给客户的顶尖协议。

dYdX 并未区块链技术,因而保存了在其服务平台上扣除的全部交易费用。与去中心化交易服务平台一样,dYdX 为交易者给予了一种根据交易量减缩的级别费用构造。除此之外,假如交易是做为做市商开展的,则费用会各有不同,做市商能够从较低的费用中获益以鼓励身心健康的做市商。回首过去 8 周的交易,dYdX 依据其交易量均值扣除 0.11% 的费用收益。

Futureswap 并未在 V3 中公布其费用实体模型的一切变更。从 V2 逐渐,该协议在强制平仓交易中扣除 0.10% 的固定不动交易费,并依据交易账户余额扣除可变性的买入费。 Futureswap 造成的全部费用的一部分将用以由 FST代币总 持有人管理方法的保险库。 Futureswap 运用其代币总贮备来鼓励交易者应用其服务平台,并将在 V3 中再次那样做。

MCDX 有着最繁杂的商业运营模式。这不是对协议的敲打。 MCDEX DAO 每日扣除 0.015% 的交易量费用做为其关键收益来源于。除此之外,DAO 有工作能力做为营运商经营销售市场并获得由每一个市场监督的有关费用(默认设置为 0.005%)。该协议致力于为交易者给予更低的每单交易费用,根据各种各样风险操纵体制(比如扩张滑点和外汇点差价钱以让 AMM 获益)获得大量收益。

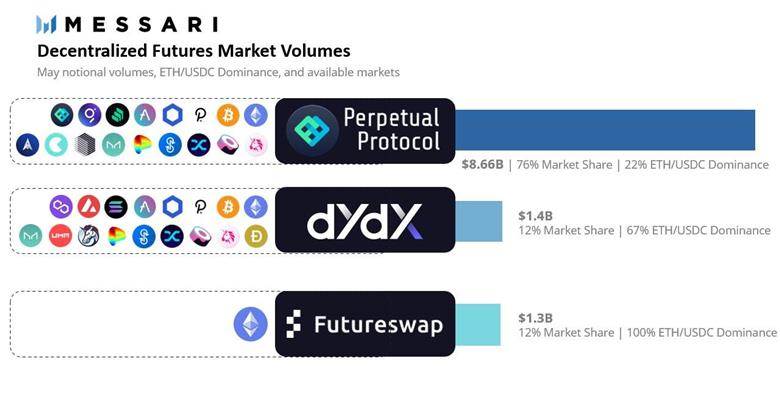

Perpetual Protocol 现阶段核心着区块链技术的不断交易量市场份额。 76% 的区块链技术不断交易是在该协议上进行的,交易额超出86亿美金。 dYdX 是下一个领跑的协议,交易量超出14亿美金。这意味着了 12% 的市场占有率。 Futureswap 在 5 月的交易量中以13亿美金占有了剩下的 12% 市场占有率。在 Futureswap 的实例中应当留意的是,该协议于 5 月中下旬逐渐与交易者沟通交流,中止鼓励对策并在服务平台上开展交易,为 V3 做准备。

一定要注意,Perpetual Protocol 在 5 月份扣除了超出 860 万美金的费用。这将使该协议变成 DeFi 中收益最大的前十名协议。它还将 50% 的收益退还给 PERP 质押贷款者,使该协议变成 DeFi 中第三大赚钱快的协议,就协议获得的收益来讲(不包括供应商收益)。 dYdX 排在第九。这应当不奇怪,由于 DeFi 的领跑业务流程现阶段是 Uniswap 和 Sushiswap 等 DEX 现货交易交易所 —— 它是一种能够赚钱的商业运营模式。

殊不知,有意思的一点来源于资产高效率或赢利高效率。 Perpetual Protocol、dYdX 和别的企业依据交易的为名使用价值获得费用收益。因为全部不断销售市场都能够应用杆杠,为名使用价值最大可以达到交易所需担保金的 10 倍 — 25 倍。这代表着不断交换协议必须比传统式现货交易交易所吸引住越来越少的资产,便于即便费用较低也可以获得非常总数的费用。

根据将期货交易交易所的费用收益到TVL 与 Uniswap 和 Sushi 等现货交易交易所开展较为,能够清晰地见到这一点。将 5 月份的数据信息按年测算,有着 6000 万美金之上 TVL 的 Perpetual Protocol 每 1 美金 TVL 的年化收益率收益为 1.51 美金。因为每一个服务平台上的交易量相对性于 TVL 来讲较低,dYdX 和 Futureswap 每 1 美金 TVL 各自获得 0.44 美金和 0.38 美金。比较之下,Uniswap 每 TVL 的年薪为 0.72 美金,而 Sushi 的年薪为 0.36 美金。即便扣除近三分之一的利率,与严苛的现货交易交易所对比,期货交易交易所也可以得到与协议中锁住的资产非常乃至高些的收益。

从公司估值的视角看来,公有制协议 Perpetual Protocol 和 Futureswap 的公司估值与当今 DEX 现货交易交易所 Sushiswap 和 Uniswap 一致。坚持不懈 5 月交易量以维持公平公正,Perpetual 的 CMC 为 1.9 / 5 月年化收益率收益,其交易倍率各自与 Uniswap 和 Sushiswap 非常,各自为 2.3 和 1.5。可是一定要注意,在 FDV 基本上,Perpetual Protocol 和 Futureswap 现阶段的交易倍率是 Sushiswap 和 Uniswap 的 2-5 倍。

现阶段区块链技术永续合约仅为去中心化永续合约的交易量市场占有率的 0.42%,因而毫无疑问有提高室内空间。交易实行速率和成本费一直是以太币选用的关键阻碍,但Layer 2布局已经迅速转变。 MCDEX 将要在 Arbitrum 上发布,Futureswap 已经转为选用 L2,Perpetual Protocol 对选用别的 L2 解决方法持对外开放心态。实行速率的阻碍已经迅速消退。

数据加密销售市场因喜爱杆杠的交易者而灭绝人性,区块链技术服务平台是交易者能够进到的销售市场。尤其是充分考虑杆杠交易销售市场的管控可变性。评定给予达到 100 倍、150 倍激进派杆杠交易头寸的服务平台的管控工作压力越来越大。假如对这种销售市场增加管控工作压力,那麼区块链技术的代替品很有可能会变成获益者,由于充分考虑交易实行盈利的layer 2市场前景,交易者寻找可以容下杆杠不断商品的服务平台。

一旦Layer 2的选用在下面的 3 到 6 个月内得到诱惑力,再次评定区块链技术不断交易销售市场的现况将是有利的。当今的 TAM 超过现货交易市场,为可以吸引住资产和客户的协议给予了极大的使用价值捕捉机遇。

全文:Messari

全文:Messari

响声 | 刑事辩护律师刘晔:法院能够更一步深入了解并思索BTCSV的特性:上海水上法律事务所合作伙伴刘晔在新浪微博表明:当法院进一步思索时,当了解,BTC并不是虚拟财产只是真正资产。当更一步深入了解并思索时,当了解,BTCSV乃遵照BTC市场研究报告的初始核心理念,乃真真正正BTC,其不仅是真正资产,且以给予真正帐簿室内空间服务项目的方式在完成真正商品属性的与此同时(时下法律法规),也慢慢迈向变成全世界贷币之途(将来法律法规)。据新闻媒体,今日,第一例BTC资产侵权行为纠纷案件在杭州市互联网技术法院开庭审理判决。此次开庭审理法院确定了BTC“虚拟财产”特性。[2019/7/18]

响声 | 平安管理层:应用区块链技术等深层次绿色生态情景重构个人征信实体模型:据人民日报网报导,在“金蝉奖”颁奖盛典上,平安交易金融机构业务部高级副总裁许红辉表明,平安已经完成贷前、贷中合贷后管理风险的全过程闭环控制系统。应用互联网大数据、区块链技术、物联网技术等技术性,深层次绿色生态情景重构个人征信实体模型,并根据真正貿易情况跟单员下款,保证 融资可以真真正正适用中国实体经济。[2018/12/30]

福建法院通信管理局负责人郭金焰:促进互联网大数据、区块链技术等与法院工作中的紧密结合、深层次运用:福建法院通信管理局负责人郭金焰详细介绍,法院系统软件将把高新科技客观与司法部门客观“2个聪慧”结合好,把制度优势和技术性优点“2个优点”融合好,把规章制度铁笼和数据信息铁笼“2个铁笼”创设好,促进互联网大数据、云计算技术、人工智能技术、移动互联网、区块链技术等与法院工作中的紧密结合、深层次运用,推动审理管理体系和审理工作能力智能化,让广大群众充足享有信息化管理和聪慧法院基本建设产生的幸福感。[2018/4/2

标签:

区块链热门资讯

OHM:有关贷币和使用价值的新探寻 DeFi(区块链技术金融业)对美金的依赖组成了一个盘根错节的风险性互联网。DeFi是走在造就更强、升级事情的路面上,或是终究仅仅一种对传统式金融业由浅入深的改善呢? DeFi存活于普遍自主创新和区块链技术的全球。在一个所有人都能够在智能合约中撰写她们见解的自然环境中,各种各样自主创新试验接纳着检测和磨练。

2021/7/6 17:28:34“DeFi的夏季”来啦 这三大指标值表露了“好项目”的密秘 Crypto陈斯伯里发过条揶揄的新浪微博。 “又到烧饼弱叽叽,DeFi 很哈皮的時间了没有?上年仿佛也大约是那么好多个月烧饼被DeFi按照揍了好多个月。

2021/7/6 17:21:07Layer2主阵地 zkTube的光彩耀眼并不是不经意 楚人有鬻盾与矛者,誉之曰:吾盾之坚,物莫能陷也 ;又誉其矛曰: 吾矛之利,于物莫不陷也。战国时期,战士披坚执锐,一手执矛,一手执盾。矛用于披巾斩棘,盾用于抵御攻击,自身防御。

2021/7/6 17:20:36DeFi强悍反弹 以太币接力赛跑下一波? (图)DeFi版块全程反弹 BTC在三万上边波动现有非常一段时间了,最近销售市场的消沉心态人眼由此可见。可是,销售市场已经发生积极主动转变——以AAVE、COMP、SNX、UNI、SUSHI为意味着的DeFi版块再次强悍反弹。 为何DeFi版块可以底气起來?组织商品的发布也许是一个重要的金属催化剂。

2021/7/6 17:14:28 比特币

比特币