一文整理DeFi固定利率新项目的体制_以太坊

一文整理DeFi固定利率新项目的体制

固定利率借款是传统式金融业中最普遍的贷款类型,固定利率(fixed rate)容许参加者锁住一个预先确定的利率,而无须承担利率起伏的风险性。相比于传统式金融业,Defi里的固定利率新项目更具备高效率性、流通性、清晰度和可浏览性上的优点。而Defi全球的发展趋势全过程中,根据固定利率商品去吸收大致量的资产是defi发展趋势的必然选择。

现阶段,除开AAVE的平稳利率贷款以外,也有许多协议书以不一样方式为客户给予固定利率服务项目:这儿包含并不限于

零息债券新项目(Yield Protocol、Hifi、Notional)、

收益代币化新项目(Swivel、Element Finance、Pendle)及其

收益等级分类类新项目(Barnbridge Finance、Horizon Finance)。

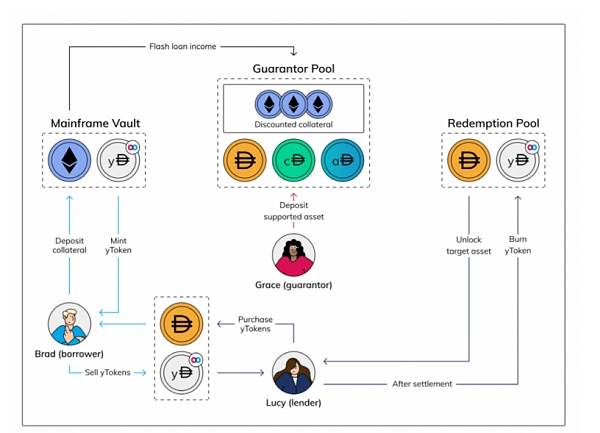

在传统式金融业行业,零息债券是一种债卷专用工具,它的成交价会小于颜值,期满之后按票面价格对持有者付款等额本息贷款。而现阶段零息债券的固定利率新项目是根据质押-锁单-赎出的最基本的固定利率新项目。

Yield

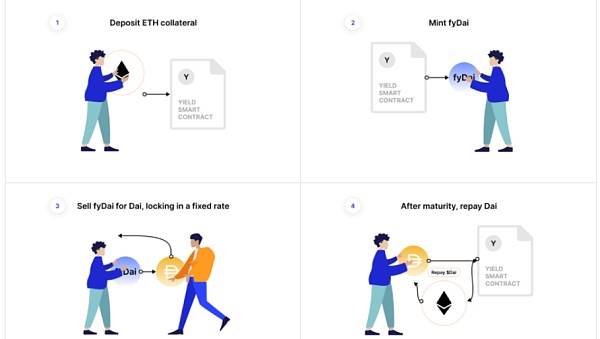

Yield能够当作是根据MakerDao的固定利率协议书,它将以yToken(例如yDAI)的方式发售零息债券,客户能够根据储放ETH等抵押物来锻造yfToken。而贷款人和放贷人能够根据yfToken立即完成借款。

完成方式以下:借款人假如想借出去DAI,必须 质押ETH,系统软件全自动筑成yfDAI(这一步在操作界面上不容易发生),并将yfDAI换取成DAI给到发放贷款方。这儿yfDAI的利率会依据价格行情左右波动。在其中yfDAI和DAI的折扣率便是借款人所要付款的贷款利息。发放贷款方则能够存进 DAI 来折扣率得到 yfDAI,折扣率一部分便是期满收益率。发放贷款方选购时能够挑选不一样的限期,不一样的限期收益率不一样。期满以后能够应用 yfDAI 1:1 兑回 DAI。步骤能够简单化成下列:

贷款人A

1. 存进质押物ETH

2. 筑成yfDAI

3. 将yfDAI锁到智能合约中,依据不一样的期次换取回DAI

由于折扣率,所换取成的DAI的总数将低于yfDAI

4. 期满还款了DAI后,赎出质押的ETH

放贷人B

1. 将DAI存进智能合约中,换为yfDAI

由于折扣率,yfDAI的总数超过DAI

2. 期满后,将yfDAI1:1换取成DAI

Yield能够当作是简化版固定利率协议书,操作面板简易,给予的作用也比较基本。

施工进度:Yield Protocol 1 月 26 日在twiter升级了有关协议书的 最新消息,YieldSpace v2 池能够为减少gas费

总锁单量:2.3Million

运营数据:Twitter-7.1K;Discord-0.81K

身后资产:种子轮-Paradigm Capital,私募基金轮-Paradigm 领投,Framework Ventures、Symbolic Capital Partners、CMS Holdings、Variant 和 DeFi Alliance 参投

整治代币:无

Mainframe(Hifi)

Mainframe能够当作是全新升级Yield,借款体制基本上不会改变,只不过是对于借款方、出借贷方及其LP的作用更加多样化了。Mainframe 管理体系由借款方、贷款人、贷款担保池、赎出池四一部分构成。完成体制简单化以下:

贷款人Brad:

1. 存进质押物ETH

2. 筑成yDAI

3. 将yDAI卖给放贷人,换为DAI

这里有折扣率,因而接到的DAI将比yDAI少

4. 期满还款DAI后,赎出质押的ETH

放贷人Lucy:

1.将DAI出借贷款人,换为yDAI

由于有折扣率,所换为的yDAI将比DAI多

2.期满将yDAI放回赎出池,消毁yDAI换为DAI

贷款担保人Grace

1. 将资产引入到贷款担保池中获得养金鱼的鱼缸中靠闪电贷得到 的收益

Hifi和Yield的不同点取决于,Yield 的yfDAI 是系统软件根据养金鱼的鱼缸全自动售出,而Hifi是将ydai是立即卖给了借款方。因而存在的不足是:当借款方选购要求不够时,买卖是没法交易量的;贷款人很有可能必须 折扣率才可以借款,必须 投入高些的借款成本费。

在基本上的借款服务项目以上,客户还能够当做贷款担保人的人物角色,将资产引入到贷款担保池中获得结算收益。贷款人质押的财产可能被用以闪电贷获得收益,收益也会引入贷款担保池。此外,贷款担保池还适用 cToken 和 aToken 引入,这为 Compound 和 Aave 这两个服务平台的客户给予了附加的收益方式。

施工进度:新项目本名为Mainframe,在今年的2月更名为Hifi;现阶段将再次应用MFT 代币,在发布新代币投资模型以后会开展代币转移,早已在主在网上公布检测

总锁单量:无数据

运营数据:Twitter-33.9K;Discord-6.1K

身后资产:种子轮-IOSG Ventures、AU21 Capital、Struck Capital Crypto等参投

整治代币:MFT

Notional

在Notional中,客户能够给予DAI/USDC来得到 平稳利率;还可以应用WBTC/WETH/USDC/ETH做为质押物,来以固定利率借出去DAI/USDC。

Notional的借款体制和Yield、Hifi无显著不一样。它的闪光点在LP层面。LP在借贷方暴仓时可以用促销价买进借贷方质押物协助借贷方开展提前还贷进而减少风险性。

施工进度:2021年1月主在网上线,现阶段并未发币,预估在v2版本号中发布

总锁单量:17Million USD

运营数据:Twitter-4.1K;Discord-1.4k高清

身后资产:种子轮-Coinbase、aparafi capital、nascent等参投

高级汇总:零息债券这类固定利率借贷合同早已比较饱和状态,单一化较为严重,创新能力稍显不够。

收益代币化商品

相比于零息债券这类一般的锁住财产得到 收益的defi游戏玩法,收益代币化商品则大大增加了资产高效率。以Pendle为例子,当财产受時间危害价钱造成强烈起伏时,存款者能够将这种财产的存款利率(即收益)提早卖出。而顾客则能够在不用选购底层资产对这种收益率开展对冲交易,以更合理的资产方法得到 汇率波动的杠杆比率。以Element Finance为例子,商家即借债人在没有放弃利率的前提条件下,能够得到 更高的协调能力及其节约时间成本费。而顾客则能够以促销价购到底层资产,一举两得。

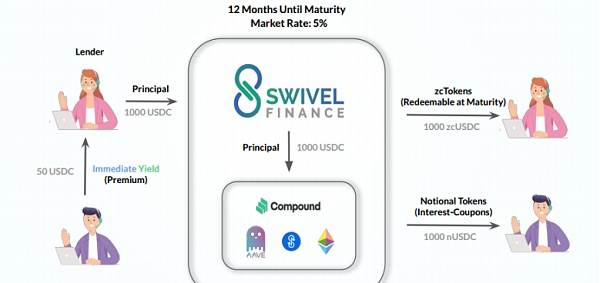

Swivel

客户根据Swivel协议书间接性储蓄到compound或aave等protocol中,Swivel的智能合约将转化成zcb erc-20的token(ZCB-zero coupon bond,交叉v1中的nft现阶段已变为ft)及由compound转化成的cUSDC(意味着将来收益的代币,交叉v1中的nft立即变成了ft)。选用区块链技术的orderbook方式来减少低流通性时的滑点、每笔买卖造成的利差及资产高效率难题。

实际完成方法:

以下用1000usdc,销售市场利率5%做为实例

固定利率方进到:今年初在目前市面上投入1000usdc,获得1000个zcUSDC 来源于波动方的50 USDC

波动利率方进到:今年初在目前市面上付50usdc,获得1000个nUSDC

固定利率方清算:年底结算,投入1000个zcUSDC,获得1000个usdc

波动利率方清算:年底结算,投入1000个nUSDC,获得1000个nUSDC所意味着的的利率(收益清算:年底整体收益-今年初的50刀)

施工进度:21年5月9日测网已发布,主网预估21年7月底发布

总锁单量:orderbook方式无tvl定义

运营数据:Twitter-3.1K;Discord-1.2K

身后资产:种子轮-Multicoin和Electric领投,CMS, Divergence, Defiance, DefiAlliance, CMT, Alex Pack, Ash Egan, Stani Kulechov等参投

整治代币:SWIV

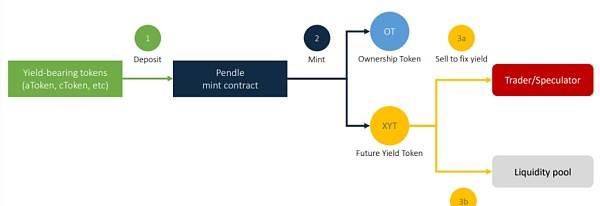

Pendle

客户将Aave、Compound等储蓄协议书中的储蓄凭据锁住在Pendle的智能合约中,获得OT(Ownership Token 意味着客户质押物的索偿权)与XYT(意味着将来收益的代币)。售卖即可在DEX中售出XYT,进而锁住收益,完成固定利率储蓄;或是能够放进流通性养金鱼的鱼缸给予流通性获得PENDL。而买进方则相匹配应用较小的本钱选购了该XYT相匹配OT将来一定限期的收益权。

与此同时,Pendle针对AMM的改善是它的重特大自主创新。Pendle设计方案的AMM适用全部具备時间衰减系数特点的财产。最开始,当养金鱼的鱼缸建立时,AMM曲线图类似Uniswap的参量相乘曲线图。殊不知,当事后的互换产生时,AMM曲线图会在均衡点处挪动,并依据時间衰减系数开展调节。

放贷人A

1. 将Aave、Compound等储蓄协议书中的储蓄凭据(即atoken)锁住在智能合约中

2. 铸造成OT和XYT

3(a)能够在DEX中售出XYT,得到 固定不动收益

3(b)能够做LP获得pendle代币收益

投资者/投资人B

1. 能够买进XYT,因为利率起伏,能够对XYT开展对冲套利

Pendle真真正正实际意义上并算不上是固定利率协议书。由于XYT及其pendle代币价钱会造成起伏,放贷人的收益也是没法预估的,而利率起伏尺寸(即XYT比特币汇率)也决策了投资者是不是有空间开展对冲套利。

施工进度:2021年6月17日主在网上线

总锁单量:5.2 Million USD

运营数据:Twitter-5.4k高清;Discord-3.4k高清

身后资产:种子轮-Mechanism Capital、HashKey Capital、CMS、DeFi Alliance、imToken、Crypto.com Capital、Spartan Group等参投

整治代币:PENDLE

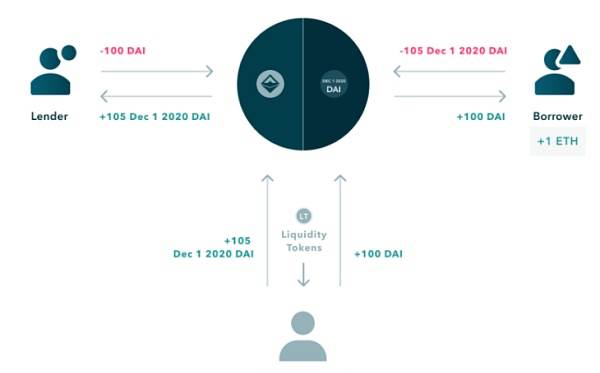

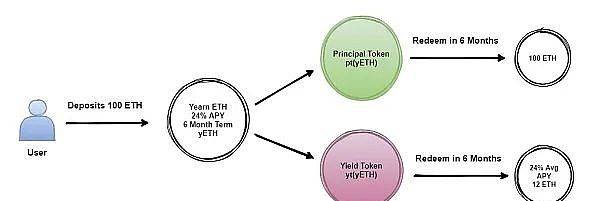

Element Finance

Element Finance是将基本财产(即ETH、BTC及其USDC)区划成2个一部分——行为主体代币PT(Principle Token)及其收益代币YT(yield token)。假定放贷人在将一些ETH存进Element并接受创好的ptETH和ytETH。那麼,如今他能够将本钱和收益做为2个不一样的代币PT和YT开展操纵。又假定他决策马上售卖PT但拥有YT,所铸PT换取成的底层资产将减少(比如,在0天期满时1 ETH = 0.9 ptETH),而拥有的YT仍在周转。而这时,放贷人能够将换来的底层资产再度开展运行。

之上实际操作汇总以下:

1.ETH存进Element,接受ptETH和ytETH。

2.拥有ytETH,从ETH得到 收益。

3.以促销价售卖ptETH,得到 ETH。

假如要想高些的ETH收益。

那麼反复 1 2 3 4 5

借款人B

以促销价买进ptETH

期满之后将ptETH以1:1换取成ETH

当放贷人出售PT时,买家能够期满时换成等价的底层资产,获得在其中的价差。针对放贷人而言,及时出售PT能够提升资产高效率;且循环系统借出去PT能够为利率再加上杆杠。但是,放贷人必须 担负对协议风险性,即售出PT的折扣率是不是能遮盖加了杆杠的利率。放贷人另一个风险性是假如无借款人接盘侠,放贷人只有让价去售出PT。在财产价钱起伏大的情况下,放贷人还必须 手动式地调节PT价钱,防止生物学家对冲套利。而针对借款人而言,能够获得促销价的底层资产。汇总而言:放贷人循环系统实际操作必须 游戏玩家具有技术专业水平,次之循环系统借款必须 放贷人担负对协议风险性,循环系统借款不一定是赚钱快的实际操作。

施工进度:5月9日测网已发布

总锁仓量:83 Million USD(测网)

运营数据:Twitter-8.1K;Discord-3.6K

身后资产:种子轮-A16z, Placeholder, SV Angel, A.Capital,Scalar Capital, Robot Ventures, AAVE, Balancer等参投

高级评价:现阶段的收益代币化类新项目在销售市场资产高效率及方式设计方案上略有不同,在其中Swivel应用订单信息簿方式为全部销售市场参加者(流通性服务提供者和接受者)给予可订制性和高资产高效率;Pendle 应用了時间折旧费的息票 AMM协助流通性服务提供者防止了theta 衰减系数;Element 应用了時间升值的零息代币 AMM协助流通性服务提供者避开theta,总体上互用更强且代币传送成本费更低

收益等级分类产品

收益等级分类产品则是将收益分成固定不动收益(fixed rate)和波动收益(float rate):固定不动收益收益少风险性少,波动收益收益大风险性大。

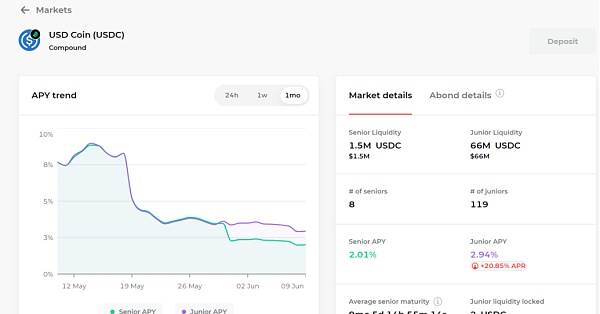

Barnbridge

BarnBridge 是一个根据将收益率及波动性分层次来代币化风险性的混合开发协议书。应用固定不动收益率和波动性分层次对商品风险性开展代币化,其原生态代币为 BOND。该项目实施计划发布包含根据以太币上、由 DeFi 收益贷款担保的定息和浮息商品「智能化收益债卷」及其可对冲交易一切 ERC20 代币的价格行情起伏的金融衍生产品「智能化 Alpha 债卷」。

Barnbridge根据引进Compound/AAVE/Cream/AAVE Polygon这四个养金鱼的鱼缸,根据稳定币锁仓开展挖币。而锁仓的利率分成2个级别——Junior和Senior。比照出来,Junior的利率高些,与此同时挖Bond代币的APR也高些。因而,Barnbridge类似对于稳定币的收益汇聚器。下面的图能够看得出Compund池中的USDC在不一样的月里,利率是不一样的。

施工进度:2020年10月份打开锁仓/LP挖币

总锁仓量:24 Million USD

运营数据:Twitter-18.4k高清;Discord-5.8K

身后资产:种子轮-Fourth Revolution Capital、ParaFi Capital等参投

整治代币:BOND

Horizon Finance

Horizon Finance 的第一个版本号里将选用不用质押的方式,参加者可做为二种人物角色参加收益。一是变成波动利率参加者,即利率卖家;二是参加竞拍,即利率买家。

波动利率参加者可将贷币P资金投入养金鱼的鱼缸中锻造不一样利率的 Horizon 代币,在预订义的竞拍主要参数范畴中竞拍。在其中,贷币P能够是随意可造成收益流的代币。参加者挑选固定不动收益限制(还可以挑选波动),随后锻造代币(比如,在 X 到 Y 的区块链上,对 yUSD 设定 9%的招投标限制),供利率买家招投标。资金池的收益派发将在固定不动利率室内空间内,从低到高开展分派,不必要的收益便会进到波动资金池。与此同时,为推动客户积极开展锻造,Horizon 的资金池将退回锻造代币的全部 Gas 费成本费,而添加目前代币池的成本费较低,因而客户需自主付款 Gas 费。

根据在 Horizon 开展买卖,客户将可以积极主动市场竞争以胜于广泛收益收益率,或是采用更处于被动的方式 得到 令人满意的固定不动利率。

其总体目标是创建不用过多质押的服务平台,防止参加者诸行无常损害,并清除因为太多的无资产固定不动债务而造成 协议书奔溃的风险性,与此同时创建精确的权重计算销售市场利率平均值。

施工进度:2021年三月宣布发布 Beta 公测版,主网还未发布

总锁仓量:NA

运营数据:Twitter-3.5K;Discord-3.6K

身后资产:种子轮-Framework Ventures、DeFianc Capital、Mechanical Capital、Spartan Group、Alameda Research、NGC等参投

高级汇总:yield trenching类新项目整体上对波动和固定不动利率方都规定锁仓,故总体资产利用率相对性较低,在irs发展趋势的初期是nice to have但重要性比较一般的项目类别。

市场竞争优势与劣势评定

那麼,怎样评定这种固定不动利率新项目的优点呢?对于于外行Defi游戏玩家,显而易见零息债券的新项目更非常容易入门:操作界面更加友善,及其借款利率更加清楚.

而收益代币化新项目尽管在原来的借贷合同上添加了自主创新,提升了借款彼此的资产使用率及其节省了经济成本;可是由于体制非常复杂及其可变性要素比较多,收益率无法测算,因而更适用技术专业的defi游戏玩家。对于收益等级分类类新项目将波动利率和固定不动利率区别起来,根据二种客户的对冲交易来均衡收益,自身便是一种零和游戏。

总体来说,现阶段绝大多数固定不动利率协议书的TVL也不高,该类新项目必须 从大的借贷合同中引流方法,是创建在流行的defi协议书以上的。就市场竞争方式来讲,头顶部Defi新项目的波动利率更加引人注意:在大家都还没意识到波动利率和固定不动利率的差别时,她们更想要前往总流量大量的地区。

但当固定不动利率这一定义更为深得人心时,该跑道有希望在大牛市及其下一个大牛市暴发。原因以下:由于大牛市市场行情保持稳定,投资人才更想要以固定不动的利率获得稳稳地幸福。而下一个大牛市,伴随着大量大资产的组织进场,固定不动利率销售市场更有可能变成砥柱中流,为大量追求完美财产收益平稳及其借款成本费平稳的游戏玩家青睐。

标签:

区块链热门资讯

Unit Protocol:Degen们长尾资产借款的新玩具 注,全文来源于Messari,下列为全篇编译程序。 5月19日的狂跌给了大家一个独特的提示,即数字货币销售市场能够有多大的起伏。很多资产在短短的好多个钟头内损害了50%的使用价值,大部分去中心化交易中心则经历了终断,以太币的gas花费也做到了破纪录的水准,由于投资者们急切拯救她们的交易头寸。

2021/6/28 17:03:16金黄前哨 | BTC算力自最高值暴跌近70% 将经在历史上较大难度系数下降_区块链技术_ 自我国政府一刀切严厉打击比特币挖币至今,比特币全网算力持续下挫,现阶段早已自最高值暴跌近70%。

2021/6/28 16:51:53今天,比特币是一种跨代、跨行业和跨国家的资产。最近,加密市场突破了 2 万亿美元大关,在最新的价格上涨中,比特币突破了 1.1 万亿美元。 此外,如今的公司将比特币和其他加密货币作为其国债的价值储存手段并接受它作为支付手段,而传统银行和金融机构则提供投资工具。

2021/6/28 16:30:00 比特币

比特币