COMP被小看?再次了解Compound的“环城河”_以太坊

COMP被小看?再次了解Compound的“环城河”

发文:Ben Giove,Bankless 软文写手

热血传奇投资人、婴儿潮一代的沃伦·股神巴菲特 (Warren Buffet) 有一句名言:“短期内看来,销售市场是一台投票机,但长期性看来,它是一台称重机。”

股神巴菲特的他们适用一切销售市场,数据加密销售市场都不除外。数据加密销售市场好像不断从一件令人激动的事儿迁移到另一件,不论是狗狗币、模因币 (meme coins) 或是其他无趣的仿效者。

或许沒有哪一个新项目比 Compound 更非常容易遭受这类心理状态的危害。虽然 COMP 是 DeFi 行业最殿堂级的新项目之一,也是最优秀的货币市场之一,但它可能是 DeFi 大盘蓝筹股中探讨至少的代币。造成这类状况好像沒有显著的缘故:深入分析该协议便会发觉它和这种别的代币一样有意思。

使我们讨论一下投资人很有可能错过哪些,及其 COMP 在你的资产配置中是不是非常值得考虑到。

Compound 是以太币上的一个货币市场。用户能够存进资产来获得贷款利息,随后这种储蓄能够被作为抵押物来开展贷款。在 Compound 协议中,基本存款账户(lenders) 和贷款人 (borrwoers) 的年利率是根据优化算法明确的,依据协议中资产的供需比而转变。

它是以资产使用率 (utilization rate) 的方式来表明的,使用率考量了一项资产的基本流动性被拿走了是多少。协议自身会提取贷款人付款的一部分贷款利息做为储蓄金 (reserves),在协议资金链断裂的状况下作为主心骨。

为了更好地容许在全世界范畴内不必批准地应用该协议,而不用评定参加者的信用度,在 Compound 上的全部贷款都超量质押的。当用户的抵押物使用价值小于某一临界点时,第三方就会有资质折扣率选购 (结算) 用户的抵押物。

尽管相对性简易,但 Compound 为 DeFi 用户给予了有使用价值的服务项目,给予了很多的可选择选择项,使她们可以以各种各样不一样的方法运用自身的目前资产,比如:

杆杠开多

看空

在没有开启应纳税额事情的状况下得到流动性

根据筹集资金资产来开展盈利耕种

与别的一切公司一样,DeFi 协议也在寻找创建自身的核心竞争力 (或环城河),那样他们就可以既在大牛市中健康成长,又能在大牛市中存活出来。

Compound 早已证实可以保证这一点,几个不一样的缘故:

1. 知名品牌

在其中一个重要缘故是 Compound 有着一个十分强劲的知名品牌。在全球一流的 DeFi 精英团队的领导干部下,Compound 早已得到了 DeFi 行业中最安全性和最历经实战演练检测的协议之一的信誉。

该新项目从没被黑客入侵或运用过,活下来于 2020 年 3 月的“黑色星期四”、2020 年 12 月的一次推测机常见故障及其近期的 2021 年 5 月的销售市场狂跌。该新项目在发布新资产层面的传统作法进一步提高了用户中间的信赖。

现阶段 Compound 只适用 11 种资产,远小于 Aave (发布26种资产) 和 Cream Finance (发布80种资产) 等竞争者。尽管这很有可能会导致一些投资人指责 Compound“行動迟缓”,但大家务必了解到,这类比较有限的资产挑选减少了资金链断裂的风险性,由于贷币资产池的基本存款账户必须 担负在其中全部资产的风险性。

可作为抵押物的资产总数是一个能够调节的自变量,尽管大量的资产对用户代表着大量的挑选,但也代表着大量的风险性。Compound 挑选了越来越少的资产和更少的风险性。

2. 集成化

Compound 这般取得成功的另一个缘故是,该协议是 DeFi 中集成化最普遍的协议之一,Zerion、Instadapp 和 DeFi Saver 等新项目为高級用户给予了与该协议互动的方法。这种战略伙伴关系为 Compound 产生了别的协议很有可能欠缺的作用。非常值得考虑到的是,与竞争者对比,Compound 挑选变成一个减少风险性的货币市场,这促使它变成 DeFi 可组成性中的一个更有诱惑力的贷币乐高拼装。

3. 建立货币市场的难度系数

为何你非常少听见 Compound 被分岔 (除开 Cream Finance 和火币网智能化链 (BSC) 上的 Venus) 的缘故是:管理方法一个货币市场必须 许多工作中。

在评定要发布的新资产、保证结算运行一切正常、及其调节抵押物和储蓄金指数等风险性主要参数中间,货币市场必须 一个活跃性、积极主动和以长期性为导向性的小区才可以一切正常运行。

除开管理方法以外,货币市场还必须 流动性,由于销售市场中锁住的资产越多,销售市场可以给予的贷款量就越大。与 DEXs (区块链技术交易中心) 不一样的是,因为这种货币市场是超量质押的,这种协议在资产高效率层面与 Uniswap、SushiSwap或 Curve基本上不一样。

这是为什么 Compound 和 Aave 基本上沒有遭遇市场竞争的一个关键要素:在诸多不一样的资产中吸引住很多流动性并不易。除非是给予…

4. 盈利耕种

提到 Compound 的取得成功,如果不提 DeFi 寒武纪大爆发的重要推动力--流动性挖币,那么就太过粗心大意了。

Compound 的流动性挖币方案是一个热血传奇,由于在 2020 年 6 月,该协议逐渐向用户派发 COMP 代币,这促进打开了 DeFi 2020 炎夏风潮。尽管 Compound 并不是第一个完成流动性挖币体制的新项目,但事实上流动性挖币针对 Compound 和全部 DeFi 的发展趋势全是一种难以置信的金属催化剂,Compound 协议的 TVL (锁单总额) 在 5 个月内提高了近 10 倍。全部的 DeFi 协议都紧随 Compound 的步伐,这一事情 (即流动性挖币) 更改了全部 DeFi 领域的发展趋势运动轨迹。

尽管提出质疑流动性挖币的长期性可持续及其该方案完毕后会产生什么叫有效的,但在某种意义上,不管大牛市或是大牛市,资产都将具备黏性,由于伴随着 DeFi 参加者寻找得到协议的当地代币,她们将有永久性的动因应用该协议……只需当地代币具备价值。

现阶段,授于 COMP 持有人的唯一支配权是整治。与竞争者 Aave 不一样,COMP 在最底层协议的作用中沒有饰演一切人物角色 (例如,COMP 持有人没法捕捉协议造成的盈利,而 Aave 当地代币 AAVE 容许持有人根据质押贷款的方法来维护协议并捕捉 AAVE 代币公开增发奖赏和协议花费)。反过来,COMP 更类似我们在 TradFi (传统式金融业) 中见到的一种不付款股利分配的股份。

即便如此,一些投资人居然彻底忽视了代币社会经济学。

尤其是 Compound,必须 留意的一个关键指标值是其供货方案。

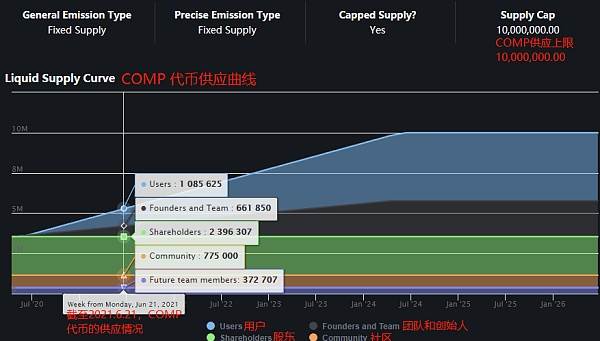

图中:COMP 的供货方案,彩色图库:Messari

COMP 的供货限制为 1000 万枚,分配方式以下:

42.3% (4,229,949 COMP) 分派给协议用户 (四年释放出来完)

24% (2,396,307 COMP) 分派给 Compound Labs 企业的公司股东

22.25% (2,226,037 COMP) 分派给创

图中中,乍一看,该协议在 2021 年好像增长快速。协议中的 TVL (锁单总额) 从 19 亿美金升至 59 亿美金,增长了 210%;借款总产量从 18 亿美金升至 51 亿美金,增长了 183%。

这种指标值说明,虽然以太币 L1 上的 Gas 花费很高,但客户对运用该协议给予的借款作用的要求仍然强悍。这类要求很有可能来自于 2021 年上半年度的大牛市,由于当涨价时,市场参加者承担责任的意向更高,将筹集资金大量资产。

尽管这种数据表层上看上去非常好,但深入分析数据信息便会发觉,这一增长并并不是乍一看所见到的那般,当以 ETH 计费时,Compound 协议中的 TVL 仅同期相比增长了 15.1%,从 270 万 ETH 提升到 310 万 ETH。见下面的图:

图中:Compound 协议中的 TVL 以 ETH 计费时的转变状况。彩色图库:DeFi Llama

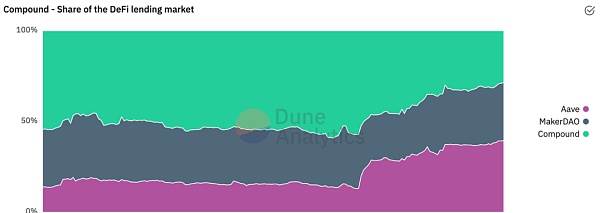

近期好多个月,Compound 的关键竞争者 Aave 也占领了其市场市场份额。尽管 Compound 的未清偿债务在今年初时占到 DeFi 借款协议三巨头 (Compound、Maker、Aave) 未清偿债务负债总产量的 48.5%,但自那以后 Compound 的这一占比已降到 28.4%。此外,Aave 的未清偿债务市场份额从 18.2% 提升到 39.5%。见下面的图:

彩色图库: Dune Analytics

局势产生变化的缘故很显著:自打在今年的 4 月 Aave 运行了自身的流通性挖币方案,造成这两个 DeFi 协议中间的资产大幅度转移,Compound 就逐渐丧失市场市场份额。尽管 Aaves 的流通性挖币方案在在今年的 7 月份完毕后会产生哪些也有待观查,但这说明这两个协议中间的资产市场竞争依然猛烈。

大家还可以从客户指标值中见到 Compound 增长的停滞不前。虽然在 2020 年 DeFi 夏天和冬天期内,该协议在与之互动的唯一详细地址总数层面经历了迅速增长,但其客户增长已在 2021 年保持稳定。见下面的图:

彩色图库: Dune Analytics

尽管这更好像对价格昂贵的以太币 L1 Gas 花费 (而不是 Compound 自身) 的控告,但这的确是一个非常值得关心的行业,尤其是因为该新项目现阶段沒有布署到一切以太币 L2 扩充解决方法的方案。

在当今能够挑选应用应用特殊于应用软件的 Rollups (如同 Loopring 和 dYdX 那般) 的路面之时,Compound 却挑选建立一条自身独立的区块链技术 -- Gateway。这条单独的区块链技术将容许客户筹集资金一切别的链上的一切财产,而 Gateway 自身根据权威性证实 (PoA) 的共识由 COMP 持有人整治。大量有关 Gateway 的构架客户程序:

https://twitter.com/compoundfinance/status/1339660221359124481?s=20

尽管 Gateway 是一个开疆辟土的企业愿景,有可能巨大地提升该协议能够得到的收入,及其整治的使用价值,但它很有可能会短时间给 Compound 产生难题,由于这会造成她们错过了通用性的扩充计划方案产生的增长机遇。比如,Aave 在 Polygon (以太币主链) 上布署的2个月内,其 TVL 早已增长了逾 22 亿美金,促使该协议在 Polygon 的借款市场上创建一个虚似的垄断性。这早已被证实是一个错过的机遇,不论是从市场竞争视角或是从市场营销推广视角看来,由于新用户根据 Polygon 被引进了 Aave 而不是 Compound 当中。

殊不知,非常值得严格执行的是,Gateway 的发展潜力是极大的。比如,有些人猜想,该链将自身精准定位为可以与中央银行虚拟货币 (CBDC) 互操作性。

DeFi 协议以及当地代币总的一个明显特点是他们造成现金流量的工作能力。

如同大家以前探讨过的,Compound 根据从借款人付款的贷款利息中提取一部分来造成收入,这种贷款利息如今被用以创建储备金 (Reserves) 以适用该协议。

代表着协议收入最后由2个要素决策:

年利率,这在于财产的供给与需求

储备金指数 (Reserve Factor,即协议提取借款人付款的贷款利息的百分数),这依据财产的不一样而决策 (Compound协议中,不一样财产拥有 不一样的储备金指数)

尽管现阶段这类收入来源于并不是由 COMP 持有人或是该协议的储备金库运用,但这类状况未来很可能会更改。

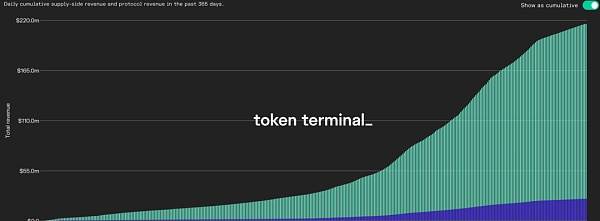

根据这类方式,Compound 在全部的 DeFi 新项目中造就了第三大总计收入,过去一年中该协议总收入超出 2.16 亿美金,在其中协议的基本存款账户 (财产服务提供者) 收入 1.91 亿美金 (占 89%),储备金收入 2400 万美金 (占11%)。见下面的图:

图中:翠绿色一部分表明 Compound 协议的基本存款账户每日的总收入,深蓝色一部分表明 Compound 协议的储备金每日的总收入。彩色图库:Token Terminal

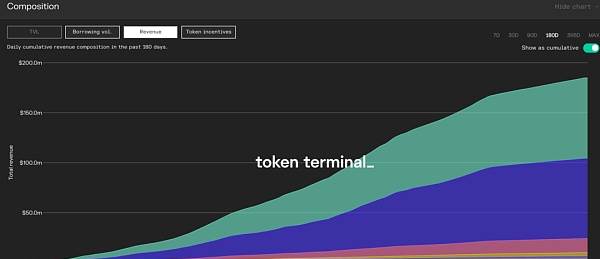

详细分析总收入的组成,我们可以见到,Compound 协议的绝大多数收入,也即 80.9%,来自于三大稳定币市场:DAI、USDC 和 USDT,各自占 37.4%、37.0% 和 6.5%。见下面的图:

图中:以往 180 天内,Compound 服务平台上的每个市场每日造成的盈利增长状况。彩色图库: Token Terminal

这好像是有些道理的:稳定币基本上一直使用率 (即借款要求) 最大的财产,这代表着付款给稳定币的年利率是最大的。记牢,从贷币市场上筹集资金 (borrow) 财产代表着你事实上是在看空该财产,最少到迄今为止,很多 DeFi 客户一直在迟疑是不是要担负这一风险性。

这也注重了一个客观事实,即收入高宽比取决于借款要求,这与更普遍的数据加密市场的主要表现有较强的关联性 (见下面的图)。实质上是:当涨价时,借款要求提升,从而产生收入提升。相反也是,当价钱下挫时,借款要求降低,收入也降低。

图中:绿线表明 COMP 彻底稀释液后的总市值过在去 180 天内的每日转变状况,翠绿色柱形图表明 Compound 协议的收入在在去 180 天内的每日转变状况。能够看得出二者的关联性较强。彩色图库: Token Terminal

我们可以从 Compound 协议每日的收入看得出这一点:在一个多月的時间里,当今 Compound 的日收入较 5 月份市场垮台前的最高值降低了超出 71%。

话虽如此,关键的是要记牢,当牵涉到明确归于 Compound 储备金 (或将来很有可能归于协议和 COMP 代币总持有人) 的收入时,年利率并并不是唯一的要素,由于还必须 考虑到储备金指数 (Reserve Factor)。

储备金指数,也即提取借款人付款的贷款利息的百分数,在决策有多少收入归于和构成储备金 (Reserves) 层面起着关键功效。

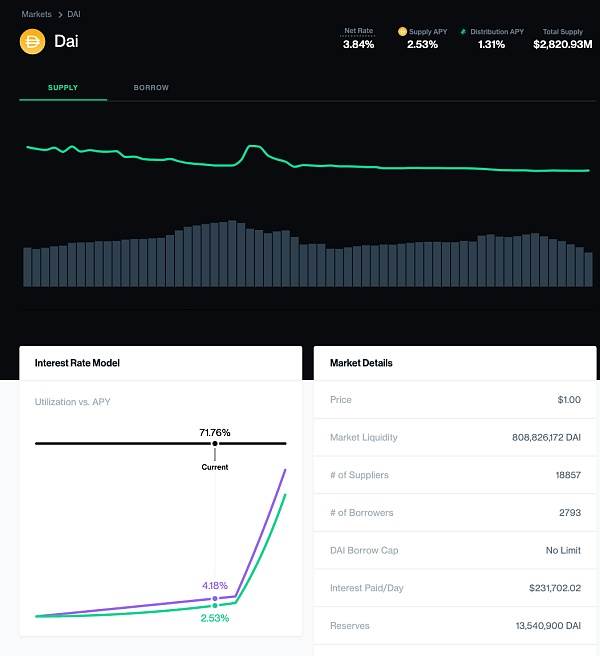

图中:发文时,Compound 协议中的 DAI 市场的定期存款利率为 2.53%,借款年利率为 4.18%,储备金指数为 15%,DAI 市场的财产使用率是 71.76%。

比如,如前所述,随让 DAI 市场和 USDC 市场在 Compound 协议中收入中的占有率基本上同样 (各自占 37.4% 和 37.0%),但因为 DAI 市场的的储备金指数为 15%,因而 DAI 市场提取的储备金占归于协议储备金贷款利息的 55%,而因为 USDC 市场的储备金指数为 7%,仅占 26%。

这类差别为 Compound 的收入动态性提升了一个有意思的关键点,由于这表明了储备金指数意味着了一种主导权。比如,在大牛市,Compound 能够提升 储备金指数,以协助相抵因为年利率降低造成的较低的协议收入水准。尽管大家一般 觉得,DeFi 花费已经争相降至最少,但由于建立贷币市场的阻碍,贷币市场的市场竞争比较有限,因而,照理说,对比于遭遇一连串竞争者的 DEX (区块链技术交易中心),Compound 有更高的机遇“提升 价钱”。

Compound 是一个郑人买履的新项目。尽管流通性挖币在最开始促进其增长层面十分取得成功,但它是以给 COMP 代币总价钱产生经济下行压力为成本的。或许从长久看来,这将有益于 COMP 的分派,从而有益于该协议的区块链技术,但仅有時间会告知大家回答。

除此之外,伴随着该协议将非常大的市场市场份额作揖交给了 Aave,这类增长如今大部分早已保持稳定。除此之外,虽然该协议自身是区块链技术的,但一部分参加者对其整治造成了过大的危害。最终,尽管该新项目有一个开疆辟土的扩充方案 (Gateway),但避开通用性的扩充解决方法早已造成该协议错过了增长的机遇。

殊不知,Compound 仍是 DeFi 內部的主导作用,并将持续保持这一影响力,由于其知名品牌、流通性、集成化及其运作一个贷币市场的难度系数为其打造了一条宽敞的环城河。除此之外,该协议是一棵招财树,有着全部 DeFi 公司都垂涎的特点:主导权。

是的,它并有缺憾。可是 COMP 的确非常值得一谈。

Compound 这般取得成功的另一个缘故是,该协议是 DeFi 中集成化最普遍的协议之一,Zerion、Instadapp 和 DeFi Saver 等新项目为高級客户给予了与该协议互动的方法。这种战略伙伴关系为 Compound 产生了别的协议很有可能欠缺的作用。非常值得考虑到的是,与竞争者对比,Compoun

开源-同盟 f040665 归属于开源挖矿软件连接点,开源挖矿软件专注于产品研发分布式存储,认为客户给予分布式存储解决方法为重任,商品包含分布式存储网络服务器、智能化软件系统开发设计、算率云和分布式存储主机托管运维管理等服务项目,现阶段有着完善的技术研发管理体系和详细的产业链生产制造供应链管理。

BBKX. COM致力于挖币与衍化金融信息服务,包含云算力商城系统、锁单投资理财、期货对冲等业务流程,已得到连接点资产与链上股票基金协同战投。[2021/1/7 16:39:39]

动态性 | BBX.COM与降维室验室达到战略合作:BBX.COM与降维室验室(johnwick.io)达到战略合作。BBX.COM是数字货币指数值永续合约平台交易,第一家推出小货币合约交易。降维安全性做为BBX.COM第一家引进的安全性绿色生态合作方,将为BBX.COM不断輸出安全性工作能力。此次协作彼此将携手并肩共铸区块链技术生态安全协防,一同维护保养区块链技术生态安全。[2018/11/23]

动态性 | Blockchain.com与硬件配置钱包生产商Ledger协作推出新钱包:据coinspeaker报导,著名的BTC互联网钱包服务提供商Blockchain.com与硬件配置钱包生产商Ledger协作推出一种专用型硬件配置钱包Blockchain Lockbox。该钱包将使其客户可以根据一个已经知道的页面轻轻松松管理方法其线上和线下资产。[2018/10/2

标签:

区块链热门资讯

日消毁八万ETH EIP1559确实那麼奇妙吗? 备受关注的伦敦硬分叉升級(包括了EIP 1559提议)于昨日在以太坊Ropsten 测试网发布,而据watchtheburn.com的数据信息表明,在短短的24小时内,互联网已消毁了八万多ETH(注:消毁的仅仅Ropsten测试网的检测币)。

2021/6/27 9:14:12NFT初学者科谱:十七个NFT最疑难问题归纳 文件目录一览 难题一:什么是非单一化代币(NFT)? 难题二:NFT 有什么特性? 难题三:为何要有着 NFT? 难题四:怎样购买 NFT? 难题五:怎样参加 NFT 流通性挖币? 难题六:如何确定购买的 NFT 是正品? 难题七:NFT 是全新发生的吗? 难题八:NFT 有什么应用领域? 难题九:NFT。

2021/6/27 8:41:23美国华尔街日报:为退休存款?何不考虑到下BTC 做为世界最不稳定的财产之一,加密货币已经寻找投资界的流行认同。他们的下一个总体目标:你的退休投资组成。 金融信息服务企业已经发布新的商品和服务项目,让大量的日常投资者将BTC和别的数字货币加上到她们的投资组成里,为此得到高些的收益。有一些是以“CryptoIRA”和“BitcoinIRA”等名字发布的。

2021/6/27 8:35:24 比特币

比特币