Curve Finance 公司估值:最被忽略的 DeFi 协议_钱包

Curve Finance 公司估值:最被忽略的 DeFi 协议

Curve Finance 可能是 DeFi 中最重要和最被忽略的协议。它的日成交量超出了 10 亿美金,发文时该协议锁单量约 70 亿美金。很多关键网络贷款平台或区块链技术买卖聚合平台的客户在沒有意识到的状况下间接性应用了 Curve。

在这一份汇报中,大家将最先讨论一下 Curve Finance 是啥,并表述其当地代币 CRV 的社会经济学。假如你早已了解该服务平台,请自动跳转到文中对 CRV 公司估值的剖析,及其相关该协议的优点和风险性的具体描述一部分。

Curve 创办人 Michale Egorov 于 2019 年 11 月公布了「StableSwap」市场研究报告,并最后在 2020 年 2 月 10 日将该协议重命名为 Curve Finance。Curve 是一个自动化技术做市 (AMM) 协议,致力于给予预估价钱平稳的资产 (例如稳定币) 中间的买卖。最开始该协议的客户选用速率比较慢,那时候 DeFi 是一个相对性较新的定义,Curve 在发布后的几日内只吸引住了 200 万美金的储蓄 (锁单量) 和 100 万美金的交易量。

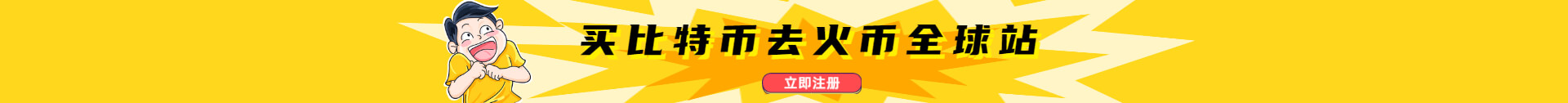

而到 2020 年 8 月 14 日,Curve 当地代币 CRV 的公布意味着该协议的一个关键大转折。伴随着 CRV 做为新的流动性服务提供者 (LPs) 鼓励,该协议吸引住的储蓄 (锁单量) 马上提高了 180%,做到 12 亿美金。自那以后,Curve 上的储蓄早已提高到发文时的近 70 亿美金 (2020年 5 月中下旬乃至超出了 80 亿美金)。

图中:Curve Finance 协议中的锁单使用价值转变。彩色图库:DeFi Pulse

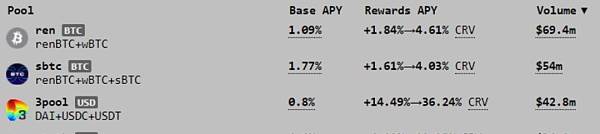

尽管当今有好几个 AMMs (例如 Uniswap、Bancor 和 Balancer 等) 都能够完成代币交换,但 Curve 是开拓性的 AMM 协议之一,它能够 完成价钱平稳资产 (如稳定币) 中间的低滑点买卖。这就容许一切预估平稳的资产中间开展低滑点买卖,这种资产包含导向币(例如价格锚定 USD 的 DAI、USDC 和 USDT,导向 BTC 的 renBTC、sBTC 和 wBTC,及其导向 ETH 的 steth、seth 等) 和资金池代币 (vault tokens,例如 cDAI、cUSDC 和 yDAI、yUSDC) 这些。例如下面的图的四个 Curve 流动性池,每一个池中的资产全是导向某类同样的资产:导向 USD 的 3pool 池、导向 BTC 的 ren 池和 sbtc 池,及其导向 ETH 的 steth 池(当今每一个流动性池里包括2-4种资产不一)。

截屏来源于:https://curve.fi/pools

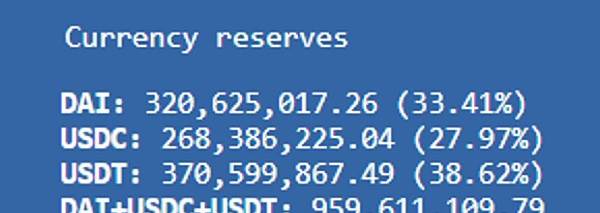

因为每一个 Curve 流动性池中的代币应当以相近的使用价值开展买卖,当客户向某一流动性池存入某类代币 (也即给予流动性) 时,该代币将依据该池里不一样代币的权重值开展分派。例如,下面的图是发文时 3pool 池中的三项资产 (DAI、USDC 和 USDT) 在该池里的占有率,假如这时客户 Alice 向 3pool 池里存入 100 USDT,那麼 Alice 存入的 100 DAI 会依照当今占比分为 33.41 DAI、27.97 USDC 和 38.62 USDT。这也就代表着,当 Alice 要想从 3pool 池退出流动性 (也即提现) 时,能够 挑选与此同时获取这三种资产,自然还可以挑选仅获取在其中某一种资产 (例如仅获取 DAI)。

截屏来源于:https://curve.fi/3pool

这也有利于稳定币维持其恰当的挂勾,由于当价钱偏移挂勾时,外汇交易员非常容易对冲套利。以上边的事例为例子,3pool 池中的 USDC 占有率 (权重值) 相对性较低 (即27.97%),USDT 占有率相对性较高 (即38.62%),而最好均衡是他们的占有率相同 (因为 3pool 池中有三项资产,因而最好均衡是分别占 33.3%)。这时,为了更好地使资金池更平衡,一名流动性服务提供者 (LP) 向该池里存入 USDC 时得到的价格 (例如$1.001) 可能高过向该池里存入 USDT 的价格 (例如$0.999) (注:LP 在向某一 Curve 池存入资产以后,会得到该池的 LP token,得到是多少 LP token 会遭受 LP 存入的资产总数及其该资产的价格的危害。因而,在同一个流动性池里,假如存入的 Token 总数同样,存入价格高些的 Token 可以让 LP 得到大量的 LP token。这种 LP token 意味着了 LP 在该池的使用权市场份额,能够 按占比获得该池的换取费,且 LP 能够 将得到的 LP token 开展质押贷款挖币CRV代币。因而,以上事例中的这类状况可以鼓励 LP 向该池存入 USDC,进而可以得到大量的 3pool 池的 LP token)。一样的定义相反也是,即当 LP 从 3pool 池退出流动性或是当某一客户在 3pool 池里开展稳定币换取时,USDC 的价格要高过 USDT。这类均衡体制有利于保持导向 (即不容易使池中的某种资产价钱过高或过低),与此同时更改池中等额的资产的权重值:Curve 上的资金池一直在尝试均衡池中的资产占比!

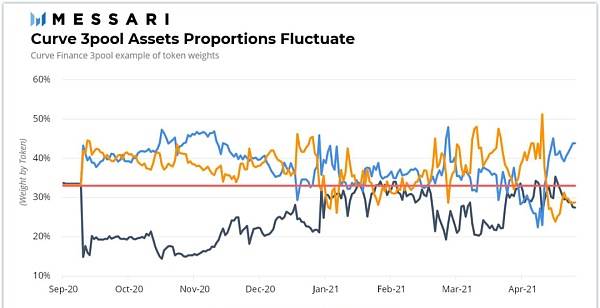

图中:Curve 3pool 中的三项资产 (DAI、USDC 和 USDT) 的权重值转变状况,这三项资产中间的权重值是暗流涌动的关联。

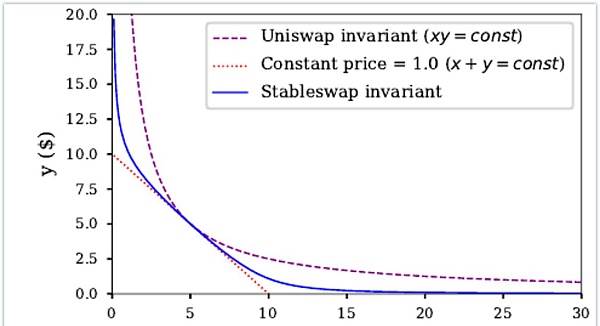

Curve 根据选用一个与众不同的 AMM稳定总数涵数 (constant sum function,即 x y = 参量) 和稳定相乘涵数 (constant product function,即 x * y = 参量) 的融合方式,进而来完成这类均衡体制。二者融合的結果如下图中的绿线所显示。Curve 会紧紧围绕均衡点选用一个稳定总数涵数 (x y = 参量),进而使买卖滑点降到最低。当总体目标资产的价钱偏移这一定位点时,绿线将从一个稳定总数涵数转化成一个稳定相乘涵数,进而保证当价钱趋向零或正无穷时,都是有可以用的流动性。

来源于:Curve 市场研究报告

比较之下,在其他应用稳定相乘涵数的 AMMs (如 Uniswap v2 或 SushiSwap) 上开展稳定币中间的换取感受更不太好,由于这种 AMMs 上的价钱滑点很有可能非常大。因而,Curve 是最火爆的稳定币换取场地。

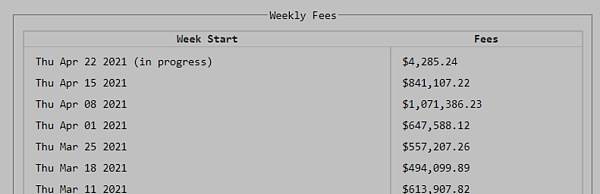

截止编写文中时,Curve 上边有 35 个不一样的流动性池,每一个池都为其流动性服务提供者 (LPs) 给予不一样的收益。根据这类方法,Curve 还容许代币持有人以最少的诸行无常损害风险性从其所持的代币中得到盈利。当有 LPs 将她们的代币存入某一流动性池里时,做为给予流动性的收益,她们能够 获得买卖费盈利,由于投资者在 Curve 上开展的每单换取都需要付款 0.04% 的服务费 (在其中的 50% 由 LPs 依据其权重值开展分派,此外 50% 做为服务平台的服务费分派给这些质押贷款了 CRV 并得到 veCRV 的质押贷款者,对于此事大家下面将开展表述)。

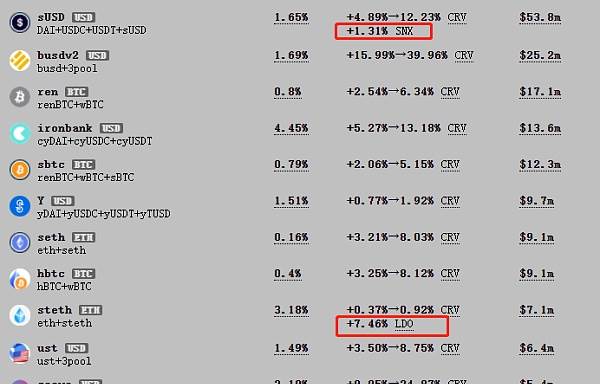

除此之外,在其中一些 Curve 流动性池还会继续向 LPs 给予进一步的鼓励,这代表着 LPs 除开能平摊这 50% 的服务费以外,还能够得到附加的 Token 奖赏 (不一定是 CRV)。例如,在以上事例中,steth 池向 LPs 给予了 LDO 代币奖赏 (发文时等同于 7.46% 的APY) 做为促进该池更为持续增长的附加鼓励;sUSD 池也向 LPs 给予 SNX 代币奖赏;saave 池向 LPs 给予了 STKAAVE 代币奖赏;这些。见下面的图:

彩色图库:https://curve.fi/pools

Curve 也接纳来源于别的协议的有关代币 (例如cDAI、sETH这些),或是假如 LPs 挑选向 Curve 上的一些应用借款协议的流动性池 (例如 Curve 上边的 Compound 池 (cDAI cUSDC)、aave 池 (aDAI aUSDC aUSDT)和 Y 池 (yDAI yUSDC yUSDT yTUSD)这些) 给予流动性时,Curve 协议会全自动将客户存入的资产开展「包裝」。

举个事例,客户能够 向这种流动性池存入 DAI,随后 Curve 会将全自动将存入的 DAI 开展「包裝」,与此同时在 DAI 前边提升一个作为前缀来表明与 Curve 互动的其他 DeFi 协议 (一般 是借款协议或是汇聚器),普遍的作为前缀包含 y、c、a 和 s,所意味着的协议分别是 Yearn Finance、Compound Finance、Aave 和 Synthetix,因而客户存入在其中的 DAI 将被全自动「包裝」变成 yDAI、cDAI、aDAI 或是 sDAI 等 (见下面的图)。这种被包裝的资产都能够获得来源于外界不一样协议的贷款利息盈利!例如,拥有 cDAI 代表着客户有支配权从 Compound 协议中获取 DAI 并根据将自身的储蓄借走而得到 Compound 的贷款利息盈利。也就是说,向 Curve 的 Compound池给予流动性的 LPs 能够 得到来源于 Compound 的附加贷款利息。

Yearn Finance 上边几个包括 yToken 的流动性池,例如下面的图中的 Y 池和 BUSD 池。一样,这种被存入的 Tokens 还可以根据应用作为前缀 yc 或是 cy 持续地在2个服务平台上开展「包裝」,例如 cyDAI、cyUSDC、ycDAI 这些。

来源于:https://curve.fi/pools

在 CRV 代币于 2020 年 8 月发布的当日,该服务平台的储蓄 (锁单量) 基本上提升了二倍。这是由于 LPs (流动性服务提供者) 遭受了 CRV 的鼓励而给予流动性。高些的储蓄量使 Curve Finance 变成了高流动性和高效率买卖的场地。尽管 CRV 被用于鼓励流动性和发展趋势小区,但它的适用范围是网络投票、质押贷款 (staking) 和提升奖赏 -- 为了更好地得到这种测试用例,CRV 代币持有人必须将 CRV 锁住到 Curve DAO 中,以得到网络投票需要的 veCRV 代币 (即 vote-escrowed CRV,网络投票代管的CRV)。

网络投票和奖赏是由锁住的 CRV 代币的总数和锁住時间来考量的。锁住的時间越长,选举权就越大,收益的“提高”也就越大。客户能够 锁住 CRV 最少一周,数最多四年。客户锁住 CRV 的時间越长,“提高”就越大 (达到 2.5 倍),即代表着客户会接到大量的 veCRV。它是更有意义的,由于长期性的质押贷款者的权益是与该协议的取得成功密切联系起來的。截止编写文中时,63.43% 的商品流通 CRV 被锁住,均值锁住時间为 3.68 年。这类延迟时间其长在数据加密销售市场是让人诧异的,但这要得益于来源于 Curve 精英团队及其例如 Yearn 等保险库的质押贷款。这对 Curve 是积极主动的,由于如前所述,长期性的相关者与该协议的取得成功是关联的。

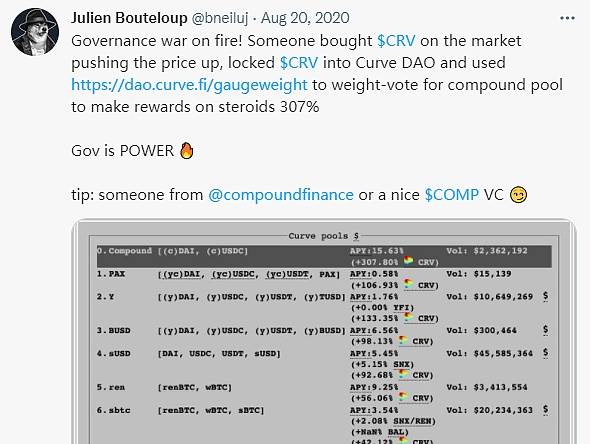

veCRV 被用以 Curve Finance 的整治,该协议现阶段由一个 DAO (区块链技术基层民主机构) 操纵。veCRV 持有人能够 递交新的提议 (前提条件是有着最少 2500 枚 veCRV),及其对提议开展网络投票 (沒有最少总数规定)。网络投票很有可能很有效,例如能够 根据提升一些特殊的流动性池的奖赏来鼓励 LPs 将资产存入这种特殊的池,乃至能够 更改 CRV 的代币社会经济学,例如根据点燃 (消毁) CRV 代币来降低通货膨胀。比如,在 CRV 代币发布没多久,就有些人在销售市场上选购了很多 CRV 并用以锁住在 Curve DAO 上,随后网络投票适用把 Curve 上的 Compound 池的 APY (年收益率) 上涨至 308% (见下面的图);在另一个不那麼极端化的事例中,Yearn 建议将大量的 Curve 每日奖赏流入 Yearn 有关的池。

除此之外,锁定 CRV 的客户还将得到流动性池造成的花费,及其储蓄和提款费。锁定 CRV 以获得 veCRV 的客户有权利得到 Curve 协议的流动性池造成的花费:在该服务平台扣除的 0.04% 的换取直接费用,50% 分派给 LPs,50% 分派给 veCRV 持有者;储蓄和提款花费较为无法测算,由于这不是一个固定不动的额度。

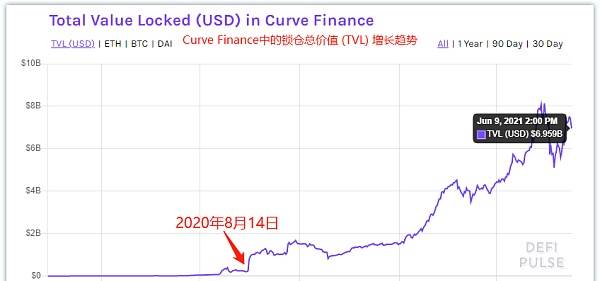

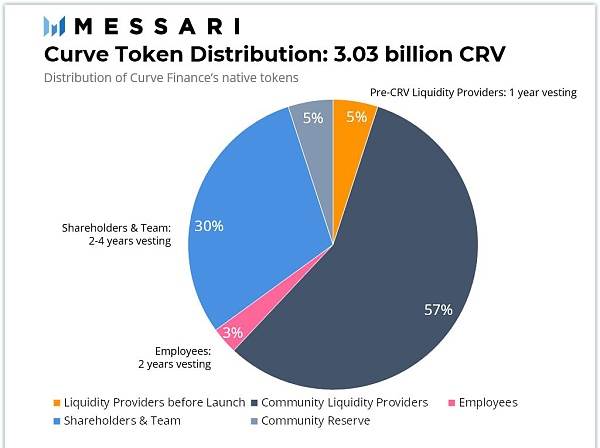

CRV 代币于 2020 年 8 月 14 日发布,最开始供给量为 13 亿枚 CRV,最后较大 供给量将为 30.3 亿枚。原始供货的 13 亿枚 CRV (占总投放量的 43%) 的分派以下:

5% 分派给 CRV 发布以前的 Curve 流动性服务提供者 (在一年内线形开启)

30% 分派给 Curve 的公司股东 (在2-四年内线形开启)

3% 分派给 Curve 的精英团队组员 (在2年内线形开启)

5% 做为小区贮备

剩下 57% 的 CRV 代币将发售给 Curve 的流动性服务提供者 (LPs),沒有线形开启整体规划,直至做到 30.3 亿代币的限制。最后的分配原则平面图为:

尽管在原始发售时发售了 13 亿 CRV 代币,但因为分别的线形开启整体规划,因而最开始商品流通中的供给量为0。当今每日大概发售 200 万枚 CRV 代币,在 Curve 的 35 个流动性池里做为奖赏开展分派。CRV 的供货将以下降的速率派发,直至大概在 2320 年 (即约 300 年之后) 做到 30.3 亿美金的较大 供给量。下列是预估截止 2026 年 8 月 CRV 代币的供给量提高状况:

根据现阶段的水准,CRV 有上行下行发展潜力,关键原因包含:

提高预测分析:预估稳定币的买卖要求将迈入高提高,特别是在给予较低滑点和特殊深层流动性的协议。过去的12个月里,稳定币成交量做到了 1.5 亿美元,仅在 2021 年第一季度就做到了 1 亿美元。

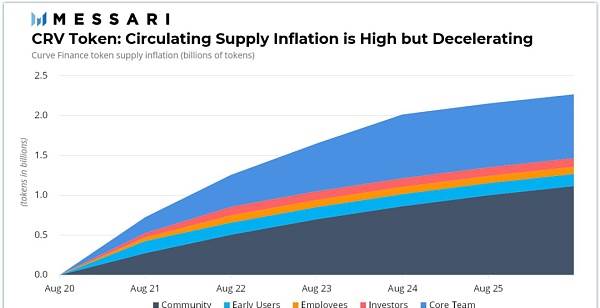

忠实的小区:Curve 代币的锁定期是 DeFi 中最多的,均值锁定期是 3.7 年。因而,Curve 的代币持有者和 LPs 都期待见到 Curve 的长期性取得成功,由于她们的动因是一致的。3.7 年的均值锁定时间也证实了 Curve 的小区种类——拥有权利,且负债表很有可能更高的投资人。实际上,状况好像就这样,CRV 代币的普通顾客的日成交量要比别的协议高于好多个量级:

彩色图库:https://insights.deribit.com/market-research/pancakeswap-the-amm-eating-everyone-elses-breakfast/

网络效应:Curve 在 DeFi 生态体系中起着主导作用,例如 Aave、Synthetic、Yearn Finance、Compound 等 DeFi 中的关键协议都和之集成化。与这般多种目地集成化使 Curve 可以利润最大化收益,并使该协议在维持市场占有率层面具备优点。

空投物资:CRV代币持有者一般 有资质得到空投物资,这提升了拥有 CRV 的使用价值。2020 年 10 月,在火币网智能化链 (BSC) 上效仿 Curve 的区块链技术稳定币交易中心 StableXSwap 向 veCRV 持有者空投物资了 STAX,StableXSwap 尝试将稳定币整治参加者引进她们的互联网。除此之外,BSC 上的稳定币平台交易 Ellipsis 是 Curve 受权分岔的新项目,该新项目将 25% 的 EPS 代币供货给了 veCRV 持有者。

管控:CRV 的管控风险性很有可能比别的 DeFi 同行业要更小,由于 CRV 代币合同是由一位密名的第三方帐户布署的。2020 年 8 月 14 日,匿名用户 0xc4ad 在twiter上称,自身早已赶在 Curve 精英团队以前在以太币主在网上布署了开源系统的 CRV 代币和 CurveDAO 合同 (见下面的图)。自然也是有可能是由 Curve 精英团队本身根据一个密名帐户来布署的,为此来缓解创办人将来遭遇的管控风险性;或是也是有可能是由某一第三方布署的,进而从初期的流动性挖币奖赏中盈利,由于每一个区块链上都会奖赏一定总数的 CRV 代币,当然假如只有一个客户在质押贷款挖币CRV,则他将得到该区域块的全部 CRV 代币。这造成 在 Curve 宣布公布 CRV 的发布以前,约有 2 万枚 CRV 代币被奖赏给初期的一些质押贷款者。

图中:twiter客户 0xc4ad 表明自身早已赶在 Curve 精英团队以前布署了 CRV 代币合同。

小区股票基金:CRV 的原始分派容许大概 1.48 亿枚 CRV (5.05亿美金) 用以小区核心的鼓励对策。

全透明数据信息:与别的协议对比,Curve Finance 很有可能是在其网址上有着最非常容易得到的数据信息。这类透光性和易用性降低了可变性,并让投资人、客户和 LPs 对该协议满怀信心。

05. CRV 公司估值的重要风险性

下列是对 CRV 当今公司估值的别的风险性的鉴定:

相对性较高的通货膨胀:在 Curve Finance 上,每日新发售的 CRV 用以奖赏 LPs。殊不知,相对性于提高预测分析,Curve 的通货膨胀方案过度激进派。比如,到 2022 年第三季度,SushiSwap 和 Uniswap 的年通货膨胀率各自为 27% 和 76%,而 Curve 的年通货膨胀率达到 156%。因而,这就稀释液了 Curve 的企业指标值。除此之外,这代表着还必须大量的销售市场买进,才可以相抵每日新发售的 CRV。

来源于 Uniswap v3 的市场竞争:2021 年 5 月发布的 Uniswap v3 有希望可以给予更窄的滑点及其更低的风险性和高些的资产高效率。客户将可以在 Uniswap 上挑选给予全部价钱范畴 (即零-正无穷) 或特殊价钱范畴 (即设定给予流动性的价钱区段) 的流动性。因而,我们可以预估 Uniswap V3 将使稳定币换取的滑点变小。

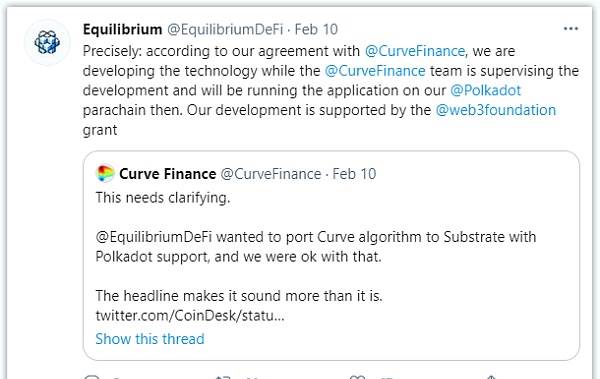

进一步分岔:将来的分岔很有可能会稀释液 Curve 在以太币稳定币 AMM 行业的市场占有率,但很有可能会提升 Curve 的总体使用价值。别的区块链技术上也是有 Curve 的分岔,例如 BSC 上的 Ellipsis、Equilibrium 精英团队已经 Polkadot 上边构建一个 Curve 的跨链完成。Ellipsis 是一个 Curve 受权的分岔,而 Equilibrium 已经发展趋势 Curve 的技术性(将要 Curve 优化算法带到到 Polkadot 适用的 Substrate 开发框架中),与此同时 Curve Finance 精英团队已经具体指导该开发设计工作中,并将在 Equilibrium 将来的 Polkadot 平行面链上运作该应用软件,见下面的图。

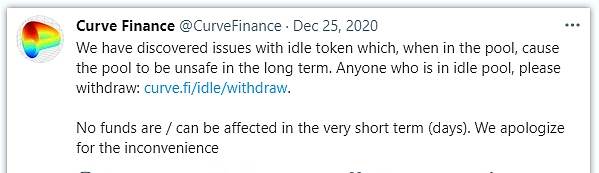

安全系数:与全部的 DeFi 协议一样,Curve 在其自身的协议和其互联网中集成化的全部协议上都遭遇着智能合约风险性。尽管 Curve 的智能合约由 Trail of Bits 财务审计,但网络安全审计并不可以彻底清除风险性。例如,2020 年 12 月,Curve 发觉了 Idle 代币的难题,这造成 了 Idle 池从长久看来是不安全的,见下面的图。

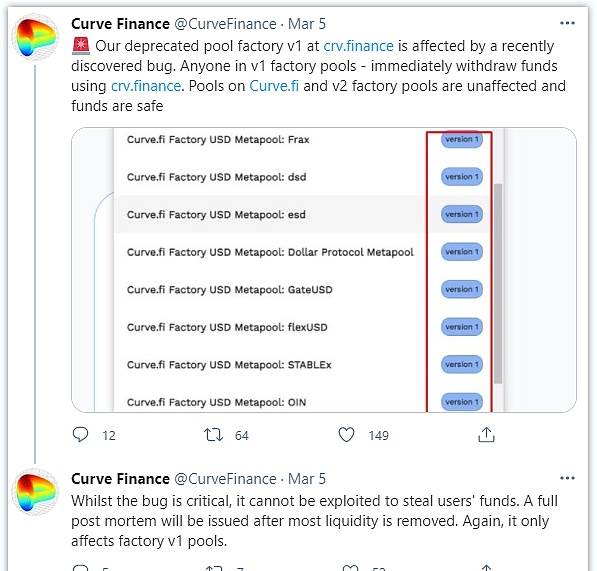

2021 年 3 月,Curve Finance 公布文章称,资金池 Pool Factory v1 版本号发觉系统漏洞,提议 v1 中的客户马上应用 crv.finance 获取资产。Curve.fi 和 Pool Factory v2 资金池不受影响。精英团队还表明,虽然该系统漏洞很严重,但它仅危害 v1 池,网络黑客没法运用它来盗取客户资产,见下面的图。

客户体验:Yearn Finance 创办人 Andre Conye 是 DeFi 中最有工作经验的开发者之一,他一开始也难以搞清楚 Curve 是怎样工作中的。在学习培训怎么使用 Curve 协议时,必须有一个教育过程,这很有可能会让不了解 DeFi 的客户觉得厌倦。Curve Finance 客户体验挑戰的事例包含:

1) 流动性池有别于典型性的去中心化交易中心的运行方法。因而,新用户很有可能不习惯挑选这种包括二种之上代币的有关流动性池开展买卖。

2) Curve 池中的一些代币拥有作为前缀或是后缀名,例如 3CRV (意味着 3pool 池的 LP token)、veCRV、CRV 等。新用户并不清楚这个是什么,也不清楚她们能够 怎样运用这种流动性池。除此之外,大家乃至能够 见到类似 TUSD3CRV-f、FRAX3CRV-f 和 waUSD3CRV-f 那样的代币的进一步可组成性,见:https://crv.to/pool。

3) CRV 持有者不但必须质押贷款她们的 CRV 代币,还必须挑选一个特殊的锁定時间,这很有可能会危害她们接到是多少提升的奖赏。尽管 4 年的锁定期让代币持有者与 Curve 的取得成功密切有关,但这针对获得较大 盈利提升而言也可能是一个心惊胆寒的时间。

4) CRV 的锁定是不可避免的,因而客户将不可以提早开启她们的 CRV。

5) Curve Finance 的操作界面看上去像旧式的 Windows 3.1,可以说比当代的网址更难搭建。

6) 从客户锁定她们的 CRV 代币到可以领取礼包最少有 8 天的延迟时间。按执行标准,花费奖赏只在 UTC 時间周四深夜后的 24 钟头内能够 获得。

截屏: https://curve.fi/usecrv

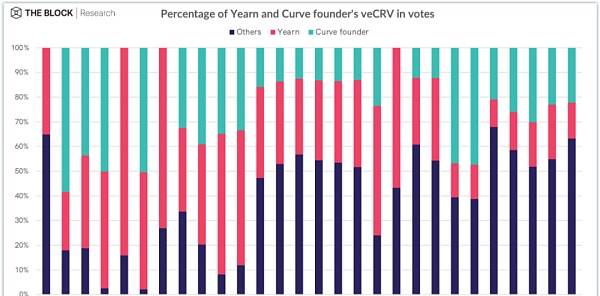

去中心化的网络投票:Curve Finance 上的网络投票好像仅由双方操纵:Curve 精英团队和 Yearn Finance。在 2020 年 8 月 23 日运行后没多久,Curve 创办人就操控了 Curve DAO 大概 80% 的整治权利。因为必须 30% 的参与度才可以做到成员数 (即网络投票根据需要的最少参与度),因此 该精英团队的权利过大,乃至在决策什么提议能够 被阻拦网络投票层面也是这般。依据 Curve 的叫法,这一权重值设定是对某一钱夹 (该钱夹意味着 YFI 小区) 得到的 50% 决策权的回复,因而 Curve 创办人想在 8 月 28 日 Curve 整治系统软件发布以前将 YFI 的决策权稀释液。除此之外,那时候仅有 6.7% 的 CRV 商品流通供货被锁定。2020 年 11 月,Yearn 发布了一个重机池 (Vault,http://crv.ape.tax/),该重机池以 4 年为周期时间永久性锁定 CRV,而且沒有提现作用。做为收益,该重机池的基本存款账户将永久性具有在 Yearn 全部商品中扣除 Curve DAO 服务费的支配权。这很有可能会进一步增 Yearn 针对 Curve 整治的决策权,进而进一步造成 Curve 选举权的去中心化。那样产生的結果是,虽然可以得到花费奖赏外,但出自于网络投票目地而拥有 CRV 的使用价值会减少,由于这双方都有着过大的权利。尽管这与 DeFi 的文化艺术是对立面的,但强劲的精英团队意味着还可以是积极主动的,尤其是假如一些重特大的激励制度与代币持有者相一致。

图中:Yearn (鲜红色地区) 和 Curve 创办人 (翠绿色地区) 的选举权重趋势分析。彩色图库: The Block

Curve 是 DeFi 生态体系的基本上预制构件。尽管它并未获得过多的认同,但它在后面为很多大中型服务平台给予了流动性。因为大家愈来愈关心稳定币的必要性,大家觉得 CRV 代币的公司估值有升高的发展潜力。殊不知,因为市场竞争加重,很有可能会消弱 Curve Finance 在该行业的主导性,因而 CRV 代币很有可能难以更有意义地超过其 DeFi 同行业。从公司估值看来,大家觉得 CRV 有 108% 的升高发展潜力,虽然远远地超出同行业的能力有限。

https://messari.io/article/valuation-of-curve-finance-the-most-overlooked-protocol

*文中先发于Unitimes App*

发文:Mira Christanto

来源于:Messari

编写:南風

图中:Curve Finance 协议中的锁单使用价值转变。彩色图库:DeFi Pulse

截屏来源于:https://curve.fi/pools

截屏来源于:https://curve.fi/3pool

上图:Curve 3pool 中的三项财产 (DAI、USDC 和 USDT) 的权重值转变状况,这三项财产中间的权重值是暗流涌动的关联。

来源于:Curve 市场研究报告

图源:https://curve.fi/pools

来源于:https://curve.fi/pools

图源:https://insights.deribit.com/market-research/pancakeswap-the-amm-eating-everyone-elses-breakfast/

上图:twiter客户 0xc4ad 表明自身早已赶在 Curve 精英团队以前布署了 CRV 代币总合同。

来源于 Uniswap v3 的市场竞争:2021 年 5 月发布的 Uniswap v3 有希望可以给予更窄的滑点及其更低的风险性和高些的资产高效率。客户将可以在 Uniswap 上挑选给予全部价钱范畴 (即零-正无穷) 或特殊价钱范畴 (即设定给予流通性的价钱区段) 的流通性。因而,我们可以预估 Uniswap V3 将使稳定币换取的滑点变小。

截屏: https://curve.fi/usecrv

上图:Yearn (鲜红色地区) 和 Curve 创办人 (翠绿色地区) 的选举权重趋势分析。图源: The Block

发文:Mira Christanto

来源于:Messari

编写:南風

Basis Cash计划发布Basis Cash V2并将Uniswap服务平台BAC/DAI池转移至Curve:1月18日,优化算法稳定币新项目Basis Cash官方网出文公布,在得到社区治理准许后,将在未来几个星期发布Basis Cash V2。此外,官方网计划将其BAC/DAI流通性池从Uniswap服务平台转移到Curve平台的BAC/DAI/USDC/USDT metapool。除此之外官方网表明,BAC/3crv metapool已运行,但是临时LPs还未得到一切奖赏,必须留意风险性。[2021/1/18 16:24:45]

动态性 | Ripple CTO:Ripple的xCurrent 4.0已发布 客户升級已经进行中:据AMBCrypto信息,Ripple技术总监David Schwartz在twiter上确认,Ripple的xCurrent 4.0早已发布,客户升級已经进行中。他进一步强调,xCurrent的升級版本号将容许客户体验更非常容易的集成化全过程,这在之前的服务平台上是不太可能的。顾客将可以浏览xRapid适用、更非常容易的点对点传输和多跳等关键新作用。[2019/5/6]

动态性 | Ripple合作方MercuryFX计划在2019年创建10条新的xRapid付款渠道:据Ambcrypto报导,Ripple合作方MercuryFX计划在2019年中后期创建10条新的付款渠道,以适用和向其顾客给予xRapid以及原生态数字货币XRP。MercuryFXCEO兼创办人Alastair Constance表露,这种渠道将从美国拓宽到澳大利亚、中东地区、西班牙和泰国。现阶段,她们为中东地区和澳大利亚制订的营销推广计划早已刻不容缓了,而别的渠道很有可能必须更长的時间去创设。[2019/2/2

标签:

区块链热门资讯

DeFi中的收益聚合器 文中汇总了毕业论文《专业知识专业化:DeFi 中的收益聚合器》中的见解。 自 DeFi 于 2020 年夏天刮起风潮,流动性挖矿早已变成最受密码算法贷币持有人热烈欢迎的主题活动。投资管理协议书内的锁单额度在 2021 年 5 月远远地超出 30 亿美金,在编写文中之时达 20 亿美金。

2021/6/11 19:09:04智能合约:从自动售货机到区块链 "2021 年,市场行情将 DeFi 推到一个新的高宽比,而在 DeFi 之中,智能合约起着主导作用。" " 智能合约 " 这一专业术语是 1994 年由知名登陆密码学者尼克斯萨博初次明确提出的,它是根据程序编写来精确高效率地实行事先设置的合约条文,具备高可预测性、防伪造且靠谱的智能化协议书,在区块链技术的区块链上运作。

2021/6/11 19:01:38虚拟货币的可变性和出现异常回报 针对比特币销售市场的投资者和科学研究工作人员而言,怎样有效表述比特币销售市场的极大价钱起伏依然是一个不断的挑戰。一个关键缘故是,我们在对不能量化分析的风险性或比特币回报的模糊性开展稳定量化分析的层面存有缺点。文中引进了一种个人行为方式,将模糊性厌烦水平视作比特币市场投资出现异常盈利的一个突显来源于。

2021/6/11 19:01:08 比特币价格·比特币行情

比特币价格·比特币行情