以太币闪电贷的人生百态_钱包

以太币闪电贷的人生百态

序言

2018年半年度Marble初次明确提出了闪电贷这一定义,但在一年后闪电贷才逐渐渐渐地发展趋势起來,并于2020年进到区块链技术客户的视野中。闪电贷交易根据区块链技术的原子化特点而创立,是一种独特的贷款无抵押借款交易。原子化特点规定客户全部的有关实际操作务必是在一笔交易hach当中,包含还贷实际操作。若有随意一个规定未做到,则涉及到好几个实际操作的整笔交易务必回退,不成功的交易没法被装包。

在这类设置下,理论上闪电贷交易容许客户根据贷款无抵押的方法借出去流通性池中的全部区块链,但需要在开展一系列交换质押结算实际操作以后、交易完毕以前偿还所借区块链及其固定不动的借款成本费。这类借款方法极致解决了当今链上借款的毁约风险性,相比于传统式链上借款根据超量质押进行借款个人行为,闪电贷为区块链技术客户产生了一种新的很有可能。

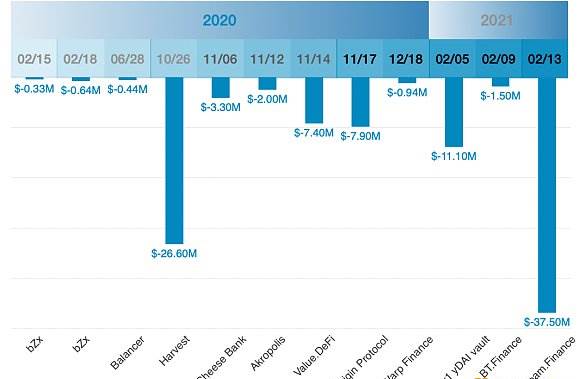

在这类很有可能被发觉以前,闪电贷却由于么加一笔进攻进到大家视线。2020年2月份bZx各自于15日、18日遭到了2次闪电贷进攻,损害额度分别做到33万和64万美元。另外自流通性挖币造成DeFi的浪潮至今,DeFi迈入了闪电贷进攻聚集期。

下面的图是截止至现阶段发觉的12起闪电贷进攻事情,总损害达到9965万美元。损害额度最大来自于21年2月13日Cream.Finance所遭到的进攻,有意思的是在遭到进攻2个月后,Cream.Finance于4月8日明确提出将提供跨协议闪电贷(Cross-Protocol Flash Loans)服务项目,该跨协议闪电贷将根据Iron Bank进行。

闪电贷进攻事情汇总

来源于: Huobi DeFi Labs

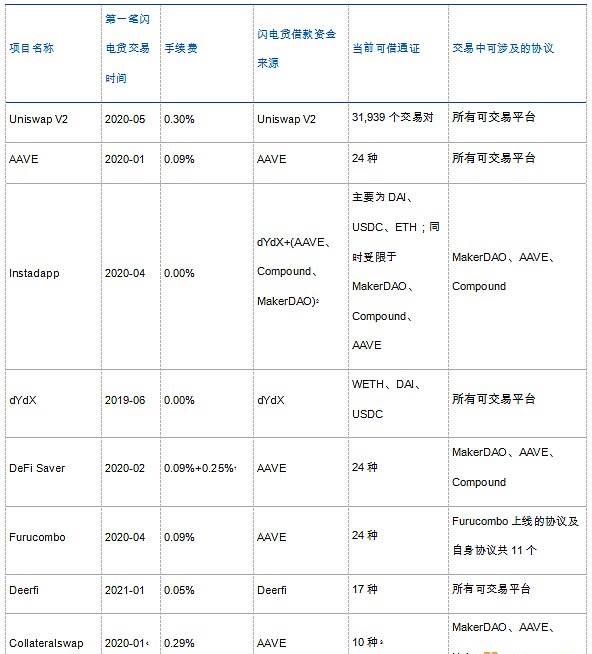

从区块链技术的区块链时间维度对待闪电贷,闪电贷在区块链技术上的期满限期为零。这代表着闪电贷的借贷利息应当为零,即借款年利率乘于期满限期为零。但目前提供闪电贷服务项目的流行协议当中仅dYdX不扣除说白了的借款花费,Aave规定扣除0.09%,而Uniswap V2规定扣除高些的花费0.3%。Huobi DeFi Labs觉得在很远将来,闪电贷协议的附加费利率将趋于零,从这一角度观察dYdX好像对闪电贷客户更友善,而Aave与Uniswap V2在未来是不是能脱离闪电贷业务流程,提供单独于协议总体设置的附加费率仍未可知。但在当今在这次闪电贷比赛中,三者协议以分别优点和特点军阀混战闪电贷销售市场,

Uniswap V2在三者流行协议中最晚提供闪电贷服务项目,但做为DEX水龙头,Uniswap V2以流通性高的优点在交易次数和借贷通证较为中出类拔萃,刮分了闪电贷60-70%的交易销售市场。而dYdX做为最开始发觉闪电贷交易的协议服务平台,虽然只提供三个流行财产借款,即ETH(WETH)、USDC和DAI,却一样不容小觑。dYdX上闪电贷交易涉及到的DeFi协议达到21个。Aave在三者当中做为最正宗的借款协议,与其他二者不一样的地区是提供可立即启用的闪电贷涵数;另外Aave现阶段是好几个DeFi协议关键启用闪电贷的目标,如DeFi Saver和Furucombo全是Aave闪电贷交易的关键顾客。

在这里三者流行协议以外,Huobi DeFi Labs一样关心到Uniswap V2当期的提供闪电贷服务项目的协议——Instadapp。这一协议在发生之际提供COMP杠杆炒股流通性挖币和债仓管理方法,并在发布内一个月造成了一个闪电贷交易的小的浪潮。另外它是第一个明确提出批量闪电贷定义的协议,但该协议却在Uniswap V2发布和Aave走红以后归于沉寂。

本汇报聚焦点这四个协议的链上数据信息,共跟踪了约11万条闪电贷交易数据信息,试图根据剖析该数据信息展现闪电贷交易的链上全景。剖析视角包含了交易笔数、详细地址剖析、借贷通证种类和流行财产的借款额度等,另外汇总并比照了目前市面上紧紧围绕闪电贷作用的基本上全部协议。

约11万笔闪电贷交易来源于四个协议服务平台

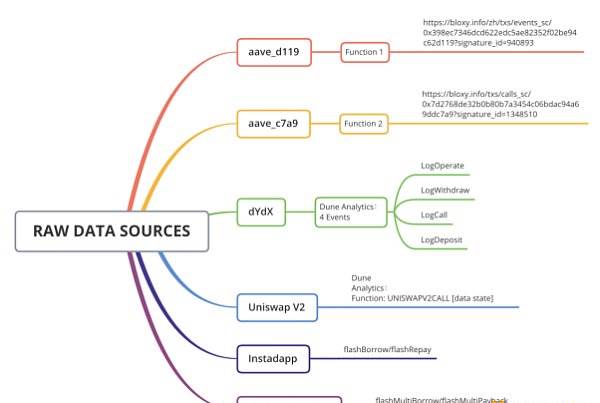

汇报中闪电贷链上数据信息截止至2021年3月16日,依据以太币上提供闪电贷的协议有Uniswap V2、Aave、 dYdZ和InstaDapp这一基本事实,Huobi Defi Labs跟踪这四大协议得到闪电贷共十万8千笔历史时间交易数据信息。不一样协议选用不一样的方法提供基本闪电贷服务项目,Huobi DeFi Labs依据不一样协议的特点应用不一样方式得到链上数据信息。

整体方式归纳如图所示中所显示,Aave立即为客户提供封裝好的闪电贷涵数,根据闪电贷调用函数状况跟踪闪电贷交易hach;dYdX则是根据四个系统日志得到交易hach;Uniswap V2的闪电贷链上交易数据信息根据Dune Analytics的UNISWAPV2CALL明确交易hach;Instadapp的交易数据信息得到方法与Aave一致,根据其闪电贷调用函数状况跟踪得到。

闪电贷链上数据来源以及获得方法归纳

来源于:Huobi DeFi Labs

四个闪电贷协议获得的闪电贷交易数据信息一览如下图,Instadapp至2020年七月份以后再无新的闪电贷交易数据信息,但因其丰厚的交易数据信息仍为本汇报闪电贷链上数据信息的研究对象之一。

闪电贷交易高发于Uniswap V2

闪电贷交易笔数時间布局图

来源于:Etherscan.io, Huobi DeFi Labs

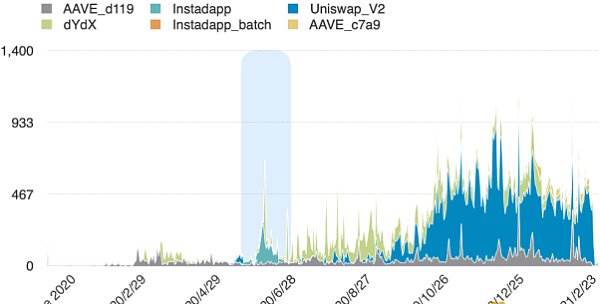

以太币上闪电贷历史时间交易的時间遍布如下图所示,第一笔闪电贷交易发生于2019年6月21日,由dYdX造成。闪电贷于2019年只产生于dYdX上,且这一年闪电贷笔数仅有148条,直到2020年1月18日第二个造成闪电贷交易的协议Aave逐渐发生。但到这时闪电贷仍并不被大家孰知,直至2月15日和18日知名的bZx进攻事情产生。

2020年四月和五月份InstaDapp与Uniswap V2依次发布提供闪电贷服务项目,六月份闪电贷交易笔数数据信息表明第一轮暴发逐渐。这一轮暴发与六月份Compound运行流通性挖币相关。流通性挖币造成DeFi狂风潮的开始,而Instadapp在当期适度发布COMP杠杆炒股流通性挖币、债仓和抵押物交换管理方法作用,变成该轮暴发的关键推动力。

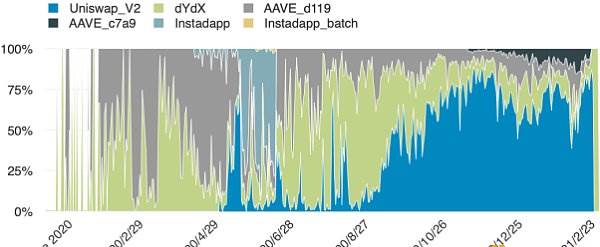

第二轮暴发产生于上年10月,由uniswap V2促进,另外从本月起闪电贷进攻进到多发期。且在Uniswap V2上产生的闪电贷交易占比一直保持在60%上下,乃至最大曾贴近90%。但在Aave V2发布以后,Aave V2刮分了一部分闪电贷交易销售市场。现阶段闪电贷销售市场交易次数平稳在Uniswap V2占七成,Aave占二成,dYdX一成。

闪电贷交易占比時间布局图

Uniswap V2闪电贷交易不成功回退率达到9.1%

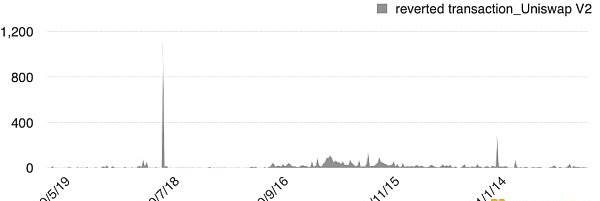

闪电贷交易因为其特点可造成不成功回退的結果,但因为读取数据的方法不一样大家仅捕获Uniswap V2的不成功回退状况。Uniswap V2的6.六万条交易中大约6万条交易不成功回退,Uniswap V2闪电贷交易不成功回退率达到9.1%。

Uniswap V2分别于2020年7月22日、2021年1月22日产生很多不成功回退的交易,实际标值为1139笔和308笔。此状况可能是因为当天有客户经常调节其对策。在本汇报中全部数据统计分析結果如无尤其表明,均不包含此回退交易的数据信息。

Uniswap V2上不成功回退的闪电贷交易笔数历史时间遍布

2020年12月3日,Aave公布其V2版本号主在网上线,并随着着好几个作用的升级。这在其中就包括批量闪电贷,批量闪电贷容许客户在闪电贷中一次性借各种不同的区块链。但这并不是批量闪电贷的疑罪从无。

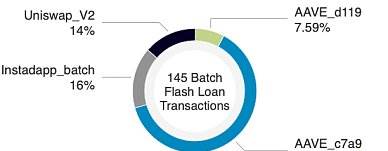

在2021年3月12日以前以太币上共产生145笔批量闪电贷交易,仅占总历史时间交易笔数的0.13%。其交易数遍布占比如下图,虽然Aave最迟提供批量闪电贷作用,但约超出六成批量闪电贷交易根据Aave产生。Uniswap V2与Instadapp_batch均约有15%批量闪电贷交易,而dYdX仍未产生一切批量闪电贷交易。

批量闪电贷交易协议布局图

如下图为链上数据信息表明的批量闪电贷历史时间交易布局图,图上表明史上第一笔批量闪电贷为2020年6月17日Instadapp上产生的批量闪电贷交易。图上另外表明每个协议服务平台提供的批量闪电贷交易集聚在不一样时间范围,且存有似有幸不辱命彻底依法取缔前面一种批量闪电贷作用的状况。

自Aave发布批量闪电贷作用至今,基本上包揽了全部的批量闪电贷交易。但批量闪电贷交易数真是太少,因为相比于其他协议服务平台Aave上的闪电贷交易对冲套利性较低,大家觉得现阶段批量闪电贷的真真正正使用价值仍为被发觉。

批量闪电贷历史时间交易次数布局图

均值1.五个入参相匹配一个对策智能合约

以太币中存有两大类帐户:外界帐户和合同帐户。外界帐户不包含编码,合同帐户包括合同编码,根据该了解,根据etherscan分析的闪电贷交易From Address为外界帐户或是合同帐户,To Address为合同帐户。换句话说,From Address为启用合同帐户的入参,能为单用户或是智能机器人,而To Address为闪电贷对策自身。

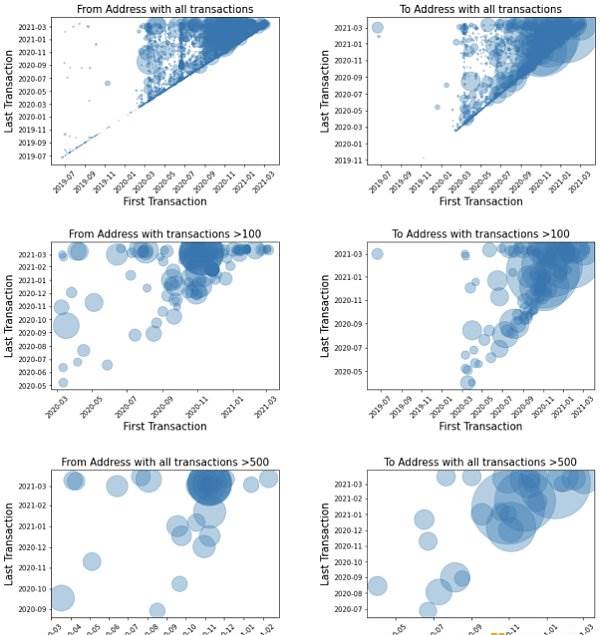

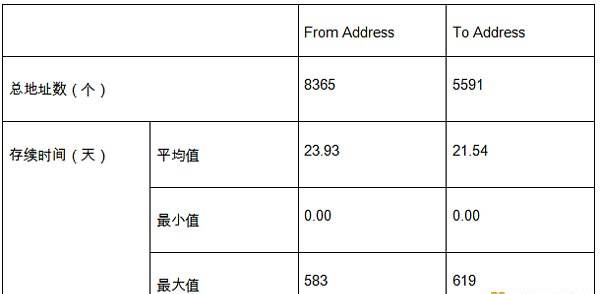

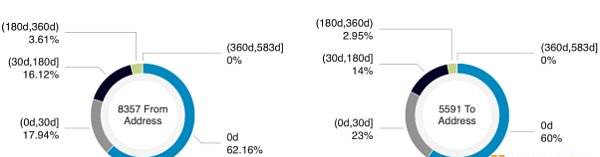

在此之前,Huobi DeFi Labs最先对From Address与To Address时间序列分析开展剖析。836五个From Address中第一笔与全新一笔交易间隔时间最多为583天;559一个To Address中第一笔与全新一笔交易间隔时间最多为613天。除此之外在本汇报中,为便捷表述第一笔与全新一笔交易间隔时间被界定为续存時间,但因为这种详细地址有可能在未来再次出现闪电贷交易,特别注意全新一笔交易不意味着最终一笔交易。

From Address与To Address的数量占比为1.5,说明均值约有1.五个客户/智能机器人启用并实行闪电贷对策的合同。

续存時间布局图表明,二种详细地址均存有约60%仅在当日产生闪电贷交易的状况,这说明很有可能存有很多闪电贷对策合同不成功;或是链上销售市场标准并不符闪电贷对策交易,而这种详细地址迫不得已等候链上销售市场标准做到预置的分辨标准,才可以再度开启/被启用等的状况。

而大约35%的From/To Address的间隔时间在大半年之内,20%在30天内,这一結果揭露出闪电贷对策做为特别制作化交易很有可能续存時间非常短;或是大部分为对于时下某一网络热点协议、区块链、独特目地等的特别制作化交易,因而受制于链上销售市场标准,大部分对策伴随着销售市场转变很有可能仅能保持一段时间。

From/To Address 時间续存布局图

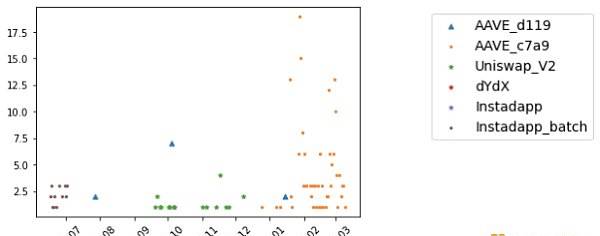

下面的图为From Address 与To Address的全部交易、交易笔数超过100、交易笔数超过500的历史记录图;图上环形的尺寸表明交易笔数的尺寸,横坐标为某一详细地址第一笔交易产生的時间,纵坐标为相对应详细地址全新一笔交易产生的時间。因此From/To二种详细地址均遍布在图左上方地区。

2020年3月之前,散点总数与总面积均较小,说明闪电贷处在间断性情况。2020年3月起散点总数之多表明From/To二种详细地址总数进到猛增环节,另外散点总面积随時间显著增加亦表明From Address进行与To Address被启用的频次展现同样日趋激烈发展趋势。

图上表明大部分散点遍布在四十五度线周边,这说明散点所意味着的From Address/To Address都仅存有片面性,即第一笔交易与全新一笔交易产生的间隔时间较短。一部分散点遍布在横坐标顶端则说明这种详细地址在最近仍存有闪电贷交易个人行为。

From Address与To Address交易時间与频数布局图

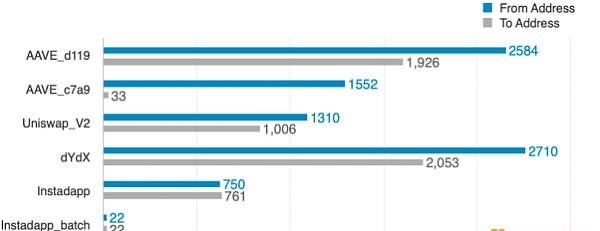

不一样协议的闪电贷展现多元化详细地址遍布规律性

From Address与To Address于每个协议的总数布局图

上文已提到From Address与To Address的总数量占比为1.5,当聚焦点于不一样协议处时,AAVE_d119、Uniswap V2与dYdX均占比的占比大概为1.3,与1.5相仿。而AAVE_c7a9与Instadapp以及大批量闪电贷Instadapp_batch的From/To占比却十分不一样。Instadapp的From Address与To Address二者数量相同,而AAVE_c7a9则展现彻底不一的占比,其To Address仅有33个。

四大协议攻占不一样闪电贷借款通证销售市场

闪电贷交易半成之上借款通证为ETH、DAI及USDC

闪电贷链上交易数据信息表明一共有1015种通证以闪电贷方法被借出去,在其中超出53%的交易其借款通证为ETH、DAI及其USDC,各自占有28%、15%和11%。三种通证在以太币上面有不一样的人物角色,ETH为以太币原生态财产,DAI与USDC则为以太币上的稳定币。

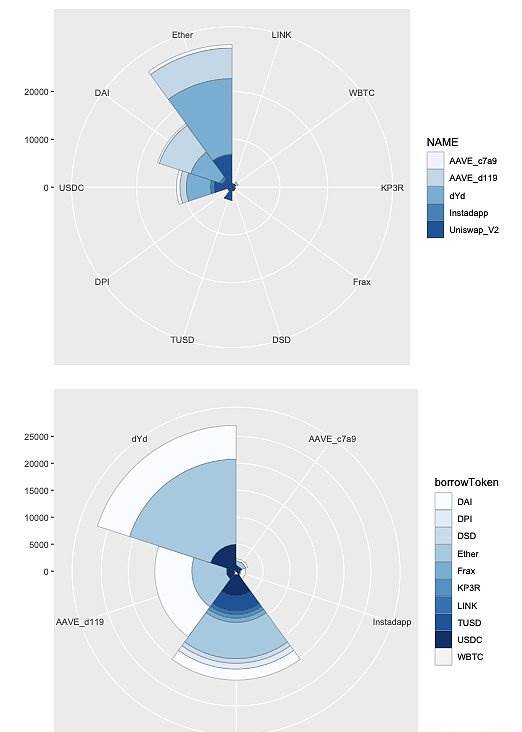

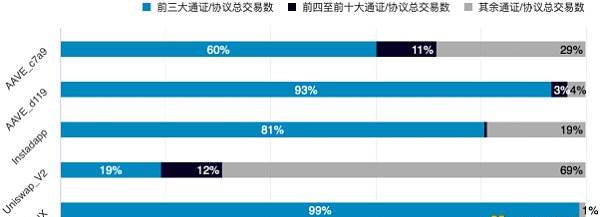

而前十个最经常被借款通证占总交易订单数的61%,在每个协议的次数布局图以下所显示。除三大常被借款通证外,其他通证为:稳定币TUSD,通证化财产WBTC,以14个DeFi财产为底层资产的可交易指数型通证DeFi Pulse Index,优化算法稳定币新项目的通证Dynamic Set Dollar和Frax,推测机Chainlink的通证LINK,及其只产生于Uniswap V2的KP3R。

前十大借款通证各协议次数布局图

根据前十大借款通证于每个协议上的占比遍布,大家发觉Uniswap V2上闪电贷交易中仅有三成来源于这十大借款通证。Uniswap V2做为头顶部DEX,提供的可提通证为服务平台上全部养金鱼的鱼缸的通证,具体数据信息说明一共有927个通证根据Uniswap V2闪电贷的方法被使用。这一优点说明Uniswap V2占有着长尾关键词财产的闪电贷交易销售市场。

除此之外dYdX仅提供ETH、USDC和DAI的交易,并关键攻占该三大通证的闪电贷交易销售市场,图上dYdX存有1%的其他通证为借款通证分析結果为空的情况。

前十大借款通证各协议占比布局图

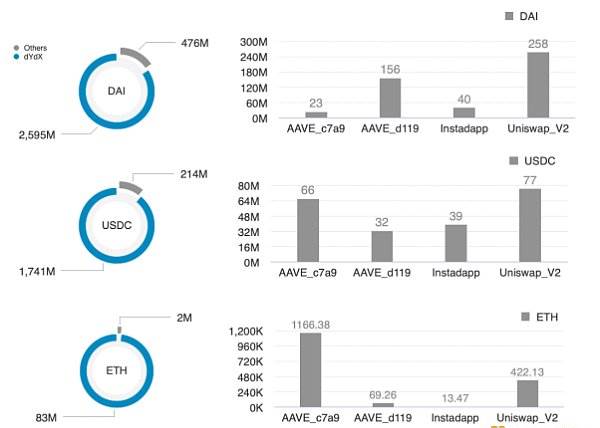

dYdX前三大借款通证各总计借款金额为其他协议多倍

闪电贷历史时间交易数据信息表明最经常的三种借款通证为DAI、USDC和ETH,根据这三大通证大家根据进一步科学研究三大借款通证在不一样协议上的借款金额遍布状况。因为三个通证在不一样阶段的价钱标值不一同,这里金额以总数是多少说明;及其汇报中的全部数据信息并不对WETH和ETH开展区别。

結果如下图表明,dYdX前三大闪电贷借款通证的金额在好几个协议中以决定性的优点出类拔萃。这类状况的发生正好反映dYdX上闪电贷交易服务费便宜乃至为0的肯定诱惑力。而dYdX以外的Uniswap、Aave与Instadapp展现不规律性的通证总数遍布。

闪电贷借款总总计金额布局图

闪电贷交易涉及到的协议覆盖范围广

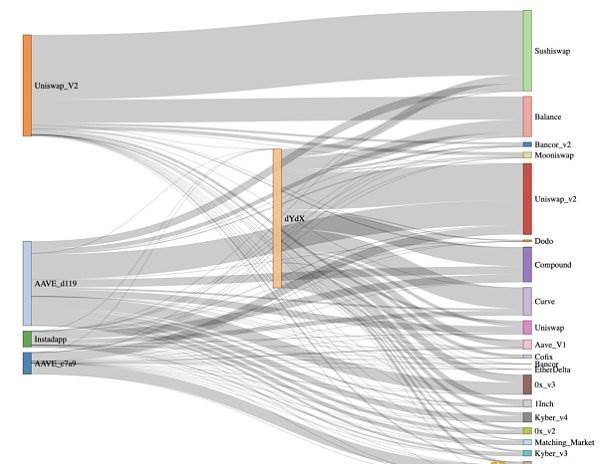

闪电贷交易所借通证常被用以其他服务平台交易,不一样协议服务平台的交易服务费、流通性池总数和尺寸各不相同,因而闪电贷交易中所涉及到的DeFi协议是一个可体现闪电贷时下对策的繁杂及主要用途普遍水平。Etherscan与Bloxy均对链上交易数据信息开展协议字段名方面的分析,但二者分析水平不一,造成统计分析結果有一定的差别。因此,这一部分数据信息結果为二者取最大值为最后统计分析結果。

下面的图为闪电贷交易涉及的DeFI协议状况,左侧为提供闪电贷作用的四大协议服务平台Uniswap V2、Aave、dYdX和Instadapp,右侧为每单闪电贷交易涉及到的协议服务平台状况一共有22个(含dYdX)。

数据分析数据显示产生在dYdX协议的闪电贷交易涉及到的DeFI协议服务平台总数数最多达到21个DeFi协议,这代表着在该协议上应用的对策更为繁杂、多元化,造成由它造成的闪电贷交易能够 涉及到较广范畴的协议服务平台。反过来Instadapp协议的闪电贷交易涉及到的协议服务平台总数更为单一,仅有8种,各自为Curve、Kyber V3、Oasis DEX、Uniswap以及V2、Sushiswap、Aave V1和dYdX。

而在被启用的DeFi协议服务平台中被启用频次达过万的协议为Sushiswap(~2.4万次)、Uniswap V2(~2.一万次)、Balancer(~1.2万次)和Compound(~1.0千次),被启用频次不够百笔的有dYdX(79次)、Bancor(37次)、Lendf.ME(3次)和EtherDelta(1次)。

闪电贷交易涉及DEX布局图

来源于:Etherscan.io, Bloxy, Huobi DeFi Labs

根据闪电贷作用的绿色生态已经创建

超10个协议服务平台立即或间接性提供闪电贷服务项目

Huobi DeFI Labs视闪电贷为区块链技术的一种作用技术性,紧紧围绕该作用可发展趋势出茂盛的绿色生态。现阶段经统计分析最少有10个协议服务平台具备闪电贷作用,除开本汇报前文剖析目标之Uniswap V2、Aave、dYdX和Instadapp,也有如DeFi Saver、Furucombo、Kollateral、Deerfi、Collateralswap、NFT20等新项目立即提供闪电贷服务项目或是根据启用其他协议的闪电贷作用提供相关服务。

Uniswap V2的闪电贷服务项目有着最大可玩性

闪电贷作用常被用以对冲套利的方式之一,因而启用闪电贷的可玩性巨大地限定了闪电贷被启用的概率。闪电贷的可玩性可从两个基本上层面考量其水平多少:

1. 启用方式为编码方面或是前面方面。一般可根据编码立即启用闪电贷协议其可玩性高过前面方面的闪电贷协议,由于编码方面的闪电贷协议可用以各种各样的闪电贷对策,这种对策根据智能合约完成。智能合约由繁杂的实际操作命令构成,因而编码方面的闪电贷协议更非常容易与智能合约融合。如Furucombo虽然为沒有编号工作经验的客户搭建闪电贷专用工具,使客户根据简易的拖拽就可以订制DeFi对策,但其可完成的闪电贷对策与根据启用Uniswap V2的雷电交换作用对比较差。

2. 闪电贷协议能够提供的通证类型及信用额度尺寸。如dYdX、Aave与Uniswap V2对比能提供的闪电贷通证类型远低于Uniswap V2能够提供的类型,因而这两大类协议可玩性当低于Uniswap V。

闪电贷协议可玩性排列(标识为现阶段新项目流通性及经营状况还行)

DeFi Saver 致力于打造出DeFi协议一站式管理方法解决方法,凭着一步(去)杆杠(Boost and Repay)、CDP全自动管理方法(CDP Automation)和一步CDP强制平仓(1-transaction CDP Closing)等与众不同作用,现阶段早已提供了以Aave为闪电贷基本的丰富多彩商品感受。客户可以管理方法在MakerDAO、Aave和Compound的负债交易头寸。

Deerfi协议基本上沿用了Uniswap的方式,但其现阶段现有的养金鱼的鱼缸总数较少,财产沉积仍需长时间;除此之外其提供前面网页页面,客户可提供含对策的布署合同详细地址后启用Deerfi闪电贷。

Kollateral致力于将dYdX、Aave等大资金池的流通性归纳,并根据简易的页面提供给开发者。缺点取决于闪电贷资产为三方服务平台,针对开发者来讲比不上立即自身开发设计。

Collateralswap协助客户迅速Swap质押财产,不用还款未还款的负债。其作用完成与DeFi Saver的Loan Shifter相近,仅仅现阶段Collateralswap的ALPHA版本号仅适用MakerDAO。

NFT20做为NFT的区块链技术交易所和互换协议,NFT20 精英团队3月26日官方宣布发布NFT闪电贷,适用贷款无抵押从每个NFT池里借款NFT,现阶段养金鱼的鱼缸流通性超过0的养金鱼的鱼缸数量为61个,且暂不收费。NFT20精英团队称其闪电贷作用的完成方法和Aave很类似,应用情景包含对冲套利、领取礼包等。NFT20做为闪电贷最半兽人的一种,其可玩性较前面操纵种类高。

Cream.Finance做为最近新发布的跨协议闪电贷服务提供商,适用64种借款通证,仅扣除0.03%的服务费。

汇总

闪电贷销售市场总交易数仅有11万条,在以太币上这是一个不十分起眼睛的交易数据信息。闪电贷做为以太币的原生态作用,可用以协助客户完成抵押物变换、强制平仓、债仓管理方法等实际操作。另外闪电贷做为独特的借款专用工具以其贷款无抵押的特点变成独特的进攻、对冲套利方式,并因之变成DeFi中的风险性来源于。由此可见闪电贷为以太币提供了处理信贷风险的方式,却也产生了进攻风险性。闪电贷做为风险性来源于之一,现阶段DeFi新项目需考虑到怎样合理防止闪电贷进攻,但2020年2月份三起闪电贷进攻事情的发生说明当今的DeFi新项目好像沒有合理的防御力方式。

本汇报中剖析的dYdX、Aave及其Uniswap V2以分别与众不同的方法提供具备一定差异的闪电贷服务项目。dYdX只提供三大流行财产USDC、DAI和ETH并攻占了这种财产的闪电贷销售市场。Uniswap V2提供还贷通证能够 与借款通证不一致的独特闪电贷服务项目,从对冲套利视角看来,能够 降低客户交易时务必换成借款通证的流程因此减少一定Gas花费。而Aave提供封裝好的闪电贷涵数,在客户还贷时能够 立即根据启用智能合约(the flash smart contract)得到测算好的借款额度和服务费,而此外2个协议则需在外界测算并手动式偿还。另外Aave的闪电贷作用也是别的服务项目类协议(如DeFi Saver、Frucombo)的关键启用目标。

当今销售市场这三个流行闪电贷协议提供的闪电贷服务项目在技术性方面(启用方法)、土壤条件(流通性池总数和尺寸等)存有多样化发展趋势,殊不知有些人期待在技术性方面完成结合。Yield Protocol开发人员于2020年11月明确提出规范化版本号的闪电贷提议EIP-3156,于21年一月底明确提出规范化版本号的大批量闪电贷提议EIP-3234。技术性方面的结合对闪电贷作用开发设计难度系数的减少有一定益处,但也许对闪电贷客户来讲,闪电贷协议能提供的流通性尺寸和类型更关键。

闪电贷将来的发展前景仍非常值得思索,如跨链闪电贷交易完成的概率。2020年9月份,FlashEx在Medium上发布了一篇有关跨链稳定币闪电贷的文章内容;该新项目预期在比 特币、以太币和波卡中间进行跨链闪电贷,但该新项目官方网站及官方网小区均再无一切升级。即便如此,大家仍希望跨链借款完善以后,跨链闪电贷能取得进步。

除此之外根据雷电这一定义,雷电锻造也变成极少数学者和客户关心的议案,对比闪电贷借款额度受制于流通性养金鱼的鱼缸的流通性尺寸,雷电锻造摆脱了流通性池尺寸的限定。但因为在本汇报编写期内未观查到雷电锻造完善的协议或销售市场数据信息很贫乏,本汇报并不对于雷电锻造开展剖析。但并不意味着Huobi DeFi Labs对该作用的不看中,反过来,大家注意到如Yield Protocol、WETH10等具备雷电锻造特点的存有。大家希望有大量自主创新功能及有关协议发生以丰富多彩区块链技术总体销售市场。

闪电贷进攻事情汇总

来源于: Huobi DeFi Labs

本汇报聚焦点这四个协议的链上数据信息,共跟踪了约11万条闪电贷交易数据信息,试图根据剖析该数据信息展现闪电贷交易的链上全景。剖析视角包含了交易订单数、详细地址剖析、借款通证种类和流行财产的借款额度等,另外汇总并比照了目前市面上紧紧围绕闪电贷作用的基本上全部协议。

闪电贷链上数据来源以及获得方法归纳

来源于:Huobi DeFi Labs

闪电贷交易高发于Uniswap V2

闪电贷交易订单数時间布局图

来源于:Etherscan.io, Huobi DeFi Labs

闪电贷交易占比時间布局图

Uniswap V2上不成功回退的闪电贷交易订单数历史时间遍布

大批量闪电贷交易协议布局图

大批量闪电贷历史时间交易次数布局图

From/To Address 時间续存布局图

From Address与To Address交易時间与频数布局图

From Address与To Address于每个协议书的总数分布图

前十大借款区块链各协议书次数分布图

前十大借款区块链各协议书占比分布图

闪电贷借款总总计金额分布图

闪电贷交易中心涉DEX分布图

来源于:Etherscan.io, Bloxy, Huobi DeFi Labs

闪电贷协议书可玩性排列(标识为现阶段新项目流通性及经营状况还行)

汇总

见解:若以太坊不断拥堵 或造成DeFi“黑色星期四”历史重演:DeFi生态体系在三月的黑色星期四经历了一场极大结算困境。Multicoin Capital管理方法合作伙伴Tushar Jain觉得,以太坊互联网的不断拥挤是另一个该类事情的潜在性金属催化剂:“因为以太坊的拥堵,在根据以太坊的DeFi服务平台拥有杆杠交易头寸的外汇交易员遭遇着没法在起伏阶段减少杠杆比率的风险性。ETH价钱是由DeFi杆杠驱动器的,当杆杠必须强制平仓但不可以强制平仓的时候会产生哪些?极大的结算。这很有可能造成3月12日的历史重演。”(NewsBTC)[2020/8/15]

以太坊链上导向BTC的代币总总量做到18734个:Btconethereum.com数据信息表明,以太坊链上导向BTC的代币总总量达18734个,折合1.82亿美金。在其中,WBTC总量为14974个,renBTC总量为1202个,sBTC总量为1174个。[2020/7/26]

ImToken有着350亿美金的以太坊储蓄,超过99%的美国银行:据报道,在我国的ImToken是iPhoneApp Store发售的第一批数字货币和以太坊钱夹之一,它过去两年早已解决了超过350亿美金的储蓄,超过了Coinbase,这一金额超过99%的美国银行。[2018/6/

标签:

区块链热门资讯

有关近期三协会和国家总理发言有关币圈现行政策的讲解 近期三个中国网络金融协会、中国商业银行协会及其中国支付清算协会有关预防虚拟货币买卖蹭热点风险性的公示协及其国家总理刘鹤主持人举办国务院办公厅金融业平稳发展趋势联合会第五十一次大会:严厉打击挖矿和买卖个人行为,果断预防个人风险性向社会领域传送的文档或是发言,许多OTC店家或是币圈游戏玩家来资询我。

2021/5/26 17:09:13金色观查|根据跨链系统软件有哪些游戏玩法? 前一段时间有一个较为火的DEX实体模型问世,叫O3Swap,这是一个根据跨链系统软件的DEX,依靠这一商品的问世,小编感觉必须为大伙儿表述表述,根据跨链系统软件有哪些游戏玩法? 由于这个问题实际上涉及到到一个资产相通和运用多元性的难题。说小一点,牵涉到客户应用的难度系数难题、方便快捷难题。

2021/5/26 16:15:13诺贝尔奖获奖者: 比特币很有可能一文不值 全文文章标题:《韦德·克鲁格曼: 比特币很有可能一文不值》 我仍在休闲度假中, 在欧洲地区全国各地步行和骑自行车。因为我在多多少少追踪新闻报道, 但仅仅有时候而且不确定性地在某一地区和一些标准下能写点物品传出去。 现阶段是个机会, 我认为能够 提早发布一些念头, 给在旅游完毕后将参加的一个主题活动加热。

2021/5/26 15:53:06金黄前哨 | 平稳能源供应 伊朗美国总统公布9月22日以前严禁数据加密采掘 5月26日信息,伊朗美国总统公布,9月22日以前严禁数据加密采掘。前不久伊朗本地新闻媒体的报导称,最近伊朗能源供应发生难题,伊朗各地已逐渐采用轮着关闭电源的对策,先前还产生过无预警信息关闭电源,引起民怨。

2021/5/26 15:24:35今日市场行情大事儿:埃隆马斯克:狗狗币沒有宣布机构 文中由中币(ZB)研究所原創编写 网络热点引言: 1.埃隆马斯克:狗狗币沒有宣布机构; 2.V神:区块链技术网络投票在有眼界的人群中被小看了; 3.DOGE提升0.35美元关口; 4.SUSHI提升13美元关口 日内上涨幅度为16.48%; 5。

2021/5/26 14:52:01金黄发展趋势丨销售市场持续反弹 斟酌中后期翻转 時间又赶到了本月26号,看下前边好多个月26号后的BTC行情,能发觉BTC均处在早期一段时间调节的环节底点,26号后边都需要进行一波反弹,最少上涨幅度也是有20%之上,期内较大 上涨幅度超出90%,历史时间自然不容易简易反复,现阶段BTC历经早期暴跌后也是有超跌股反弹的要求。

2021/5/26 14:30:10 比特币价格·比特币行情

比特币价格·比特币行情