循环借贷:变大收益的DeFi“套娃”游戏玩法_跨链

循环借贷:变大收益的DeFi“套娃”游戏玩法

DeFi 一路发展趋势到现在,绿色生态愈来愈完善,金融理财产品和游戏玩法也是愈来愈丰富多彩,许多人逐渐在标准内,发掘一些新的对冲套利方法。仅有意想不到,沒有玩得出不来的花式。

今日和大伙儿共享一个单币借贷的循环挖法,上一月单币循环借贷,收益高的情况下能做到年化收益率百分之几十到100%。(实际需看借贷货币的借贷岁月)

在掌握循环借贷前,几个定义要掌握:

借贷一直是 DeFi 绿色生态的关键一部分,借贷服务平台有很多种多样,现阶段绝大多数都归属于超量质押借贷。比如Marker、Compound、Venus(BSC链)、Lendhub(Heco链)这些….

超量质押借贷便是,要借先押,借方能够根据质押币的个人行为,来借一定占比的别的货币。质押其术能够将自身的币质押(存进)进买卖池,提供别人借币,来获得一定的贷款利息收益。

这类借贷并不处理传统式销售市场没有钱借款的难题,而大量地处理的是流通性难题。

简易而言便是,矿矿手里有 BTC,要想借 一些 USDT 出去,就可以根据往借贷服务平台质押存进 1BTC,随后借出去 0.6BTC 等价的 USDT,也就是只有借质押 BTC 的一部分使用价值(低于100%)。

一定要注意,这儿举例说明的抵押率是 60%,每一个服务平台的较大抵押率均不一样,及其同服务平台各币种中间的较大抵押率也是有区别。

比如现阶段 Compound 中,WBTC 的最大抵押率是 65%,ETH 的最大抵押率是 75%,BSC 链上 Venus(借贷服务平台)的固定不动最大抵押率是 60%,Heco 链上 Channels(借贷服务平台)BTC 和 ETH 的最大抵押率是 80% 等……

一般状况,不可以将抵押率借到最大。除稳定币之外,虚拟货币价钱起伏都较为大,存借占比一旦相当于或超过较大抵押率,就非常容易开启结算。

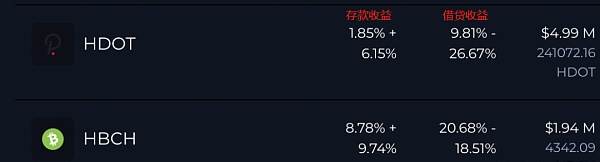

(彩色图库 2 月初的 FilDA 借贷销售市场)

见到上边这幅图,有的人很有可能有疑问了,储蓄收益非常好了解,但为何借币会发生流动性陷阱 (9.81%-26.67%)?依照一切正常的借贷常情,借东西难道说不用付贷款利息吗?

贷款利息自然或是必须的,借币流动性陷阱的关键由于借贷服务平台存借的实际操作能得到 一部分占比的新项目代币(还可以叫挖币奖赏),一部分虚拟货币的奖赏(挖币收益)能未过贷款利息。

储蓄收益=服务平台存款利率(收) 储蓄的挖币收益(服务平台赔偿的新项目代币)贷款收益=借款利率(支)-借币的挖币收益(服务平台赔偿的新项目代币)

拿图上的 DOT 而言,借 DOT 必须付款 9.81% 的贷款利息,这一部分贷款利息清算是 DOT,会立即提升到必须还贷的 DOT 里,可是服务平台会赔偿 FilDA 代币,依照 FilDA 当今价钱,新项目赔偿年化收益率大概 26.67%,遮盖了借币贷款利息,让借币做到流动性陷阱。

假如客户质押或借出去的货币价钱产生起伏,当质押贷款物使用价值降低(比特币汇率下挫),或是借出去财产总价值提升(比特币汇率增涨),抵押率超过最大抵押率则会开启结算。

举例来说,矿矿存进 1BTC,使用价值 6W 刀,假定较大抵押率 60%,随后借出去了 3.5W 刀的 ETH,当今抵押率 58.3%。

当 EHT 涨价,借出去的 ETH 值做到 3.8W 了,抵押率做到 63%;

或是是当 BTC 价钱下挫,存进的使用价值降至 5W,ETH价钱不会改变,抵押率做到 72%;

抵押率超出最大的60%,便会开启结算。

了解了服务平台基本以后,就可以说一说今日的主题循环借贷了。

目前市面上能见到的循环贷的游戏玩法或是挺多的,但是以不变应万变,在其中单币循环借贷最基本,风险性也较为低。

简易而言便是,运用借贷服务平台存进某货币,再借出去同一个货币,刚借出去的一部分再存进来再借出去,再存再借……循环不断存借的实际操作。

对于这些借币流动性陷阱的货币,就可以用单币循环借贷来变大存和借的资产,获得高些的收益。

或是之上图为列举个事例,FilDA 存进 DOT 的收益是 8%,借出去 DOT 的收益是 16.86%,FilDA 较大抵押率是 80%,而循环贷的游戏玩法能够是:

存进 1000DOT,借出去 750DOT (已存 1000DOT,已借 750DOT)

750DOT 再再次质押存进来,再借 560DOT (已存 1750DOT,已借 1310DOT)

560DOT 再质押存进来,再借 420DOT (已存 2310DOT,已借 1730DOT)

……

不断循环几回,就能提高质押贷款收益。

独立存借 DOT 的年化收益率收益为 20.6%,循环借贷 DOT 的收益实际操作 3 次能约能做到 47.6%,循环实际操作 5 次约 62.8%…

同货币的循环借贷后挖币收益一般能做到一切正常的 2-3 倍上下。

但是,由于收益的一部分由存币收益(立即提升本钱)、存币的补助(新项目代币),和借贷的补助(新项目代币)三个一部分构成,因此 循环借贷的真正收益会受新项目代币的起伏危害。

由于存借的全是同一个货币,即使比特币汇率发生了大起伏。质押和借贷使用价值的起伏一样,比率会一直固定不动。代表着循环借贷能够忽视比特币汇率上的起伏,也不必担心由于比特币汇率起伏很大造成 被结算。

必须消除循环借贷时,只必须先还币,再借,套出来的币再还……不断实际操作就可以了。

上边说到,单币循环借贷的风险性很低。

风险性低的缘故是,不必担心比特币汇率发生大起伏的时候会开启结算,因此 理论上借贷能够无穷大抵押率。那循环借贷有风险性吗?自然或是有的。

1、借贷服务平台自身存有的风险性,新项目 bug 或者网络攻击依据新项目体制进行的故意进攻。比如以前Compound被进行的推测机进攻;再比如 Venus 上发生的空气币套大饼的事情。

2、抵押率不必拉太高,抵押率过高时,非常容易由于贷款利息造成 结算。流动性陷阱的借贷并并不是不用付贷款利息,只是新项目代币赔偿的收益可以覆没贷款利息(赔偿的新项目代币不容易立即清算到本钱中,必须此外实际操作)。贷款利息或是要照算的,因此 假如抵押率过高,非常容易由于贷款利息造成 结算。

3、跨币循环借贷风险性相对性会高些,会受存借币价起伏的危害。

最终小结一下:

1、循环借贷便是根据借贷服务平台的一种挖币游戏玩法,循环借贷的收益较为取决于借贷服务平台的借贷年利率。

2、循环借贷有多货币的游戏玩法,但风险性相对性高些,单独帐户的单币循环较为商业保险。

3、由于借贷服务平台的借贷补助,一部分货币会发生流动性陷阱的状况,也就是质押币和借币都能得到 一定的收益。

4、在这个基本上,能够根据在借贷服务平台存进借同一个货币,不断开展存币、借币、存币、借币的实际操作来变大单币质押贷款的收益。

5、理论上,由于存和借的是同一个货币,比特币汇率起伏时,存借两侧的使用价值起伏一致,因此 单币循环借贷的风险性较为低。但要留意抵押率过高时,非常容易由于贷款利息造成 结算。

6、由于收益的一部分由存币收益(立即提升本钱)、存币的补助(新项目代币),及其借贷的补助(新项目代币)三个一部分构成,因此 真正的收益会受新项目代币的起伏危害。

DeFi 一路发展趋势到现在,绿色生态愈来愈完善,金融理财产品和游戏玩法也是愈来愈丰富多彩,许多人逐渐在标准内,发掘一些新的对冲套利方法。仅有意想不到,沒有玩得出不来的花式。

(彩色图库 2 月初的 FilDA 借贷销售市场)

储蓄收益=服务平台存款利率(收) 储蓄的挖币收益(服务平台赔偿的新项目代币)贷款收益=借款利率(支)-借币的挖币收益(服务平台赔偿的新项目代币)

Synthetix CEO:现阶段DeFi销售市场处在顺向意见反馈循环:8月10日,SynthetixCEO连射13条文章讨论其对最近受欢迎的DeFi状况的观点。他称,为何现阶段DeFi收益率十分高?最简单直接的回答便是DeFi具备极高风险性。风险性存有,销售市场高效率不高和信息的不对称也存有。收益率比照、流动性比率等层面也是有细微差别。许多 人觉得伴随着愈来愈多的人发觉DeFi,收益率会缩小。但具体此外销售市场所造成的数据量会暴发,销售市场高效率难以提升。如今销售市场正处在一个反馈调节循环中,大量的观念造就大量的要求,进而吸引住大量的开产生发布大量的新项目,进而进一步提高总收益和要求。[2020/8/10]

剖析 | 受自我强化的意见反馈循环危害 BTC长期性市场前景将保持涨跌:据Brave New Coin信息,科学研究工作人员和投资分析师Christopher Brookins觉得,固定不动的BTC供货、稀缺资源叙述和HODLer们(持币者)早已产生了一个自我强化的意见反馈循环,让BTC的长期性市场前景保持涨跌。时间序列分析数据信息表明,伴随着時间的变化,BTC供给量的提高与价钱呈明显成正比。 BTC的数据信息出示了一个与数据加密新闻报道圈略有不同的见解:觉得“BTC稀缺资源是促进涨价的唯一要素”的叫法是不正确的。事实上,更有可能发生的状况是,BTC持续提高(但总产量固定不动不会改变)的供货造就了一个销售市场、“信仰者”或HODLer、一个叙述及其选购要求,进而产生了一个自我强化的意见反馈循环,最后会造就大量的要求。[2019/8/18]

响声 | 全球福布斯:甲骨文字集成化 Chainlink 的作法让新成立公司完成了自主创新的良好循环:全球福布斯出文称世界最大软件开发公司之一的甲骨文字( Oracle )集成化 Chainlink 促进出示公司级区块链技术业务流程的作法,让新成立公司完成了自主创新的良好循环。Chainlink 可能与甲骨文字集团旗下Oracle for Starups协作,Chainlink 的区块链技术推测机技术性将用以服务平台上的智能合约,并可从 API 中盈利。[2019/7/3

标签:

区块链热门资讯

怎样在 DeFi 确保财产安全性 商业保险项目一览 传统式保险业 商业保险最开始萌芽期于水上出航,在古代因为技术性标准的限定,远洋航行业务流程具备非常高的风险性。当意外事故产生时,水手便会处在后患无穷的处境,但假如启航的船舶取得成功返航,载满的货品则能让她们赚得金钵满盆。在风险性和盈利的博奕下,聪慧的大家想到了商业保险这一方式来处理这左右为难的窘境。

2021/3/30 12:53:25对V神所提「正统性」一词的讨论 Vitalik 在《正统性是最重要的刚性需求》一文中明确提出了Legitimacy(正统性、合理合法、认受性)这一定义,伴随着对该定义的讨论,我发现了从状况下手来了解正统性是一条方便快捷的路面,这种状况有意思且耐人寻味,文中也将从而进行。

2021/3/30 12:53:02WhaleShark采访:选购21千件NFT的巨鲸教你怎样投资NFT 你准备买些 NFT 玩下?或是你早已逐渐考虑到项目投资 NFT 了?又或是尽管你或是没法了解一张数字图片为何能被售出 6900 万美金的高价,但你对于此事仍持对外开放心态,你做了课程。

2021/3/30 12:20:00牛哥论币:股票消息引起利多 但下降也是机遇 赠言: 要想飞起來,最先要有翱翔的信念,要是没有这一信念,始终不太可能飞起来。但只需拥有翱翔的信念,再再加上自身的勤奋,就会有很有可能可以飞起来。取得成功也是那样,要想取得成功,最先得有取得成功的信念,随后要持续的为这一信念去勤奋,保证这两个方面,取得成功也就离大家很近了。

2021/3/30 11:57:02内容代币总再引关心 上一大牛市走红的数据内容项目PRESSone现如今如何了? 最近,NFT接力BTC领着币市定义爆红,一篇《槽边往事》微信公众号作者和菜头有关NFT的文章内容在圈外人造成了很大的关注度。在感慨数字化时代愈来愈近时,作者在发表评论也再度提到了PRESSone这一即将被许多人忘却的数据内容服务平台。

2021/3/30 11:40:223.30币市小女孩:小周期时间下边有回调函数室内空间 早间新闻实际操作高处为主导 引语: 取得成功的道上终究是孤单的,反向的买卖终究是被提出质疑的!确认自身恰当是否除开時间跟結果,别无其他。基础理论要结合实际发展趋势,整体实力要在实战演练中反映,昨日我们在一片唱空声中坚定不移涨跌,在区段未破以前坚决开多,客观事实便是最好是的证实,盈利便是最好是的收益。

2021/3/30 11:29:05 比特币价格·比特币行情

比特币价格·比特币行情