一文了解流行DeFi新项目收入:收入来源于与分配方式_数据来源

一文了解流行DeFi新项目收入:收入来源于与分配方式

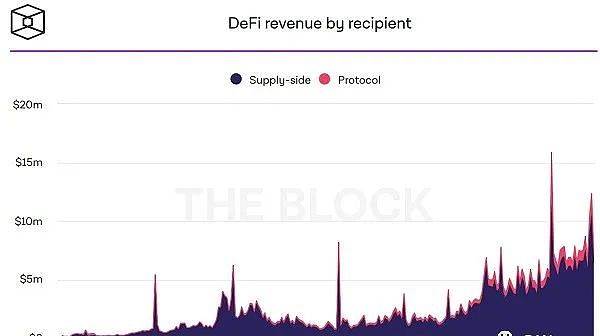

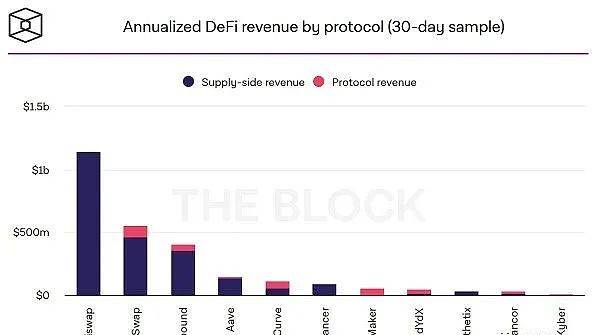

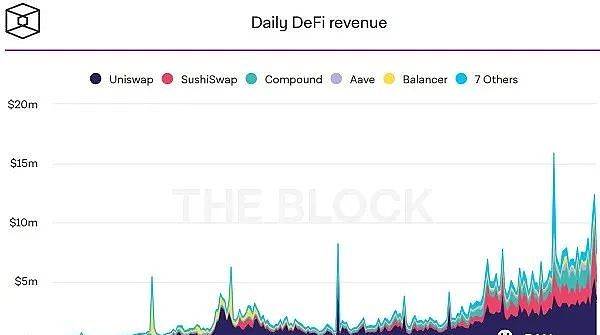

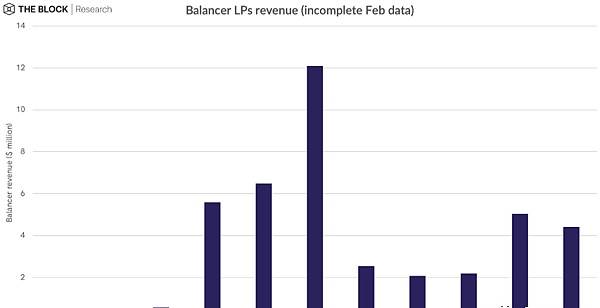

很多DeFi协议都取得成功得到了丰厚收入。但是,尽管DeFi领域发生了流动性挖币等一系列具体措施,但绝大多数收入依然流入协议供应商(虽然这一发展趋势现阶段早已全部更改)。此外特别注意的是,除开Balancer以外,全部DeFi协议在2021年的前2个月都创出月度收入纪录。

相对来说,DeFi依然是一个相对性比较年青的数据加密垂直领域,但这一新起行业却吸引住了许多投资人关心,由于DeFi协议容许客户以防批准方法造成收入,另外还能维持极低的经营成本。

绝大部分DeFi收入会分派给供应商,例如借贷方或流动性服务提供者。一样地,去中心化交易中心还可以鼓励做市降低费用或采购回扣。要是没有经济发展优点,因为风险性更高,交易中心和协议流动性将遭受比较严重限定。除开供应商以外,别的关键收入获奖者是协议使用者,例如开发者或代币持有者,她们会将收入立即用以协议开发设计,还可以立即向代币持有者付款盈利。目前,最少有三种方式能够让代币持有者得到收入:

认购并消毁代币 (该类DeFi协议有Maker、Kyber、Bancor)

认购做市(Buyback-and-make)

分紅 (该类DeFi协议有Kyber、0x、Bancor、Sushiswap、Curve)

图中材料来源于:THE BLOCK RESEARCH, ETHEREUM ETL

也有一类收入关键获奖者,她们饰演了DeFi协议“邀请人”的人物角色。例如Kyber有一个费用平摊方案,Aave也有一个相近的强烈推荐方案。现阶段,仅有极少数DeFi协议应用强烈推荐方案,但在未来,因为DeFi本身所具有的免批准特点,预估会出现愈来愈多DeFi协议探寻强烈推荐方案。举个事例,1inch是一个较为受客户热烈欢迎的DEX汇聚服务供应商,她们就早已运行了强烈推荐方案,预估Yearn生态体系迅速也会适用相近方案。

The Block Research 在其服务平台上的数据统计分析车内仪表盘频道中发布了一个全新升级数据分析图表类型,在其中包括了比较著名的DeFi协议收入数据信息。除此之外,该车内仪表盘还发布了好多个比例数据图表,容许客户较为不一样的DeFi协议。本调查报告致力于叙述当今一些头顶部DeFi协议的收入造成体制。

借款协议

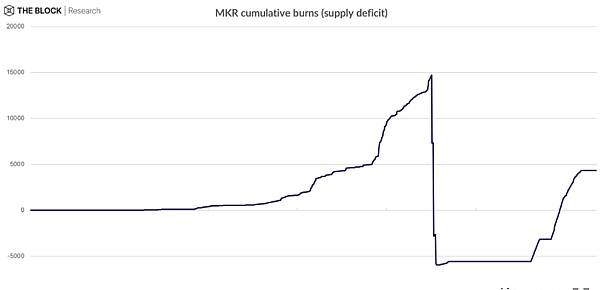

MakerDAO

Maker是“最历史悠久”的DeFi协议之一,该协议客户能够应用各种各样数据加密财产建立美金稳定币DAI(1 DAI=一美元)。Maker的多质押版本一直会将其一部分收入存进协议贮备保险库(Protocol treasury),这种钱能够在产生“灰犀牛事件”的情况下出示资产适用,或者付款经营费用。向贮备保险库“铺满”资产以后,Maker收入可能立即用以MKR代币消毁。

如今,在已无效的单质押DAI中,增收体制大部分是尽量维持简易。在DAI锻造以后,质押负债交易头寸(CDP)持有者的负债会由于MKR持有者设置的平稳费而提升,质押负债交易头寸持有者务必退回所有锻造的DAI和MKR中积累的平稳费,不然就不可以关掉质押负债交易头寸。PETH持有人(即质押负债交易头寸持有者)和管理人员(清算人)也会得到一部分协议盈利,必须选购MKR才可以关掉质押负债交易头寸,并填补PETH持有者导致的一部分收入损害,这也是Maker当今版本中修补的一个比较严重缺点。

多抵押物DAI是对此前版本的一次重特大改善:最先,现阶段有28个不一样的DAI锻造保险库(Vault),每一个库都是有自身的平稳费;次之,虽然包含结算以内的全部负债还款全是在DAI中进行的,但仅有在Maker协议“Surplus Buffer”(剩下缓存)中有1000万枚DAI的状况下,MKR代币拥有优秀人才有可能得到间接性收入。由于仅有做到这一数据以后,才能够在竞拍中售卖一万枚DAI换取MKR,以后Maker协议会认购全过程进行后消毁选购的代币。

Maker收入的另一个来源于是导向稳定模块(PSM),该控制模块有利于将DAI导向价钱保持在一美元。这一导向稳定模块容许USDC-DAI交换的另外不造成一切滑点,仅扣除0.1%的费用,也为应用例如Curve那样的DEX套利者出示了新的套利机会,进而合理减少不确定性。

Maker也有下列费用:

日常经营 (工资、财务审计等)

DAI储蓄率(付款给在独特合同中降低DAI供货的客户费用,近期一年为零)

资产资产重组(“黑色星期四”以后资产资产重组费用为530万美金)

Maker协议上年公开增发了2.一万枚MKR代币,致力于相抵先前积累的MKR亏损也使MKR供给量产能过剩了近9个月時间。

图中材料来源于:MakerBurn

Compound

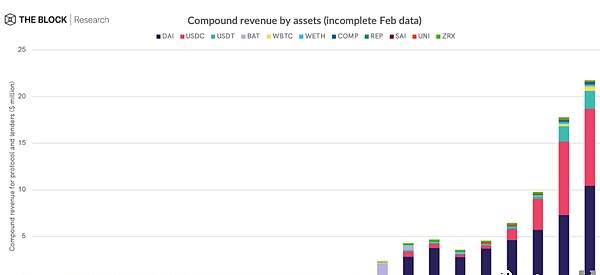

Compound也是最开始一批借款协议,以后该协议又开展了数次提升,从P2P到流动性池,最后完成了为客户出示区块链技术借款服务项目。在Compound服务平台上,客户能够借出去一项协议准许的财产,并在每一个区块链中得到贷款利息盈利。在流动性池里,只需池中有充足的流动性,客户就可以随时随地获取自身的代币。可能是出自于这一缘故,Compound流动性池的年利率是可变性的,并且在Compound流动性池每一次互动以后,年利率都是会产生变化。自打2020年6月运行流动性挖币以后,Compound收入得到了大幅度提高,该协议还将原生态代币COMP分发送给协议上的借方,并且应用COMP代币还能补助年利率。而像DAI、USDC和USDT这种稳定币,在循环系统借款中的风险性较小,2021年2月,Compound服务平台总收入中有95%来源于循环系统借款。

图中材料来源于: Ethereum, The Block Research

为了更好地在COMP代币持有者中间开展资产资产重组或现金流量分派,每一个流动性池都提前准备了储蓄金,储蓄金的是多少,决策了Compound协议中贷款年利率是多少,一旦明确则非常少开展变更。针对早已停止使用的财产,例如SAI和REP v1,贷款年利率是100%,Compound曾四次应用SAI储蓄金为一些提议的开发设计工作中出示资产适用。

Aave

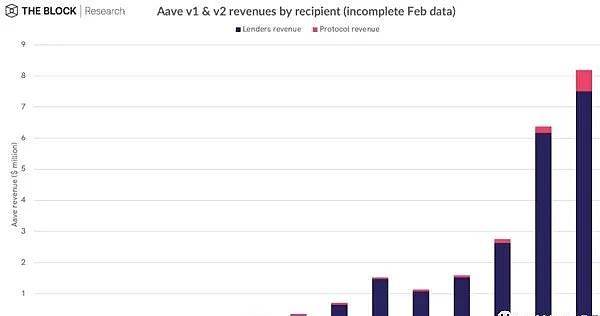

Aave也是一种DeFi协议,该协议应用周转资金池出示借款服务项目。但与Compound不一样的是,Aave更为客户出示了别的作用服务项目,比如平稳的年利率和闪电贷。

在Aave v1中,贷款人仅向借贷方付款年利率。可是,当客户筹集资金财产时,她们必须付款贷款金额的0.00001%,做为“附加费”(origination fee)。该笔费用的20%可能被用以为Aave的强烈推荐方案出示资产适用,其他80%则转到协议。除此之外,贷款人申请办理闪电贷时,也必须付款0.09%的贷款金额做为费用开支,该笔钱中70%用以借贷方,其他的30%会依据“二八占比”邀请人和Aave中间分派。

在Aave V2中,开发者应用储蓄金取代了“附加费”。这大大增加了协议收入。2021年2月,Aave的收入很有可能会做到1000万美金,等同于Compound上年十二月的收入。与Compound一样,Aave协议资产(大概50万美元)可能分派给并未应用过该笔费用的AAVE代币持有者。

区块链技术交易中心(DEX)

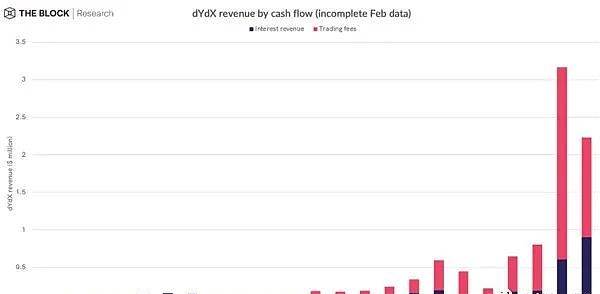

dYdX

dYdX 好像接近借款协议和区块链技术交易中心中间,不但出示根据担保金交易的借款作用服务项目,另外客户还能够在协议以外获取财产(这一点与去中心化交易中心不一样),5%的借款年利率收入可能注入到dYdX保险基金,而借贷方则获得其他95%的借款年利率收入。

dYdX协议的另一部分收入主要是现货交易和永续合约销售市场的买卖费,该费用在于订单信息种类(指导价/销售市场)和订单金额尺寸等要素,另外,昂贵的gas价钱很有可能会提升费用以遮盖买卖费用。鉴于此,在2021年1月,因为数字货币大牛市和gas费用增涨,dYdX买卖费收入做到了250万美金(对比于2020年12月提高了312%)。

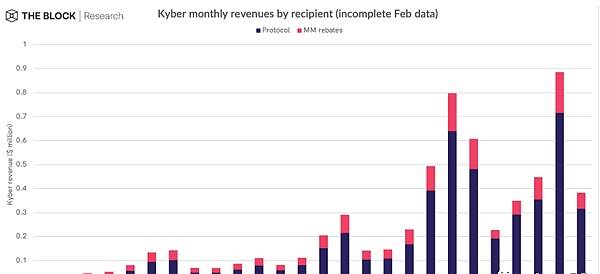

Kyber

Kyber Network是最开始从Uniswap等别的区块链技术交易中心得到流动性的DEX之一,该协议有一个十分关键的作用,便是能够应用一切价格策略来建立储蓄金。从第二版Kyber逐渐,费用收入分派在于KyberDAO。现阶段,在费用收入的0.1%中,26.5%用以向流动性服务提供者调节代币供给量,67.3%用以这些应用ETH代币开展质押贷款的客户,也有6.2%用以认购和消毁Kyber的KNC原生态代币。

Kyber构架好像看起来有一些落伍,因而不太受数据加密小区热烈欢迎,这代表着该协议收入实际上并不太高。但是,将来该协议很有可能会在V3版本升級以后处理大部分难题。

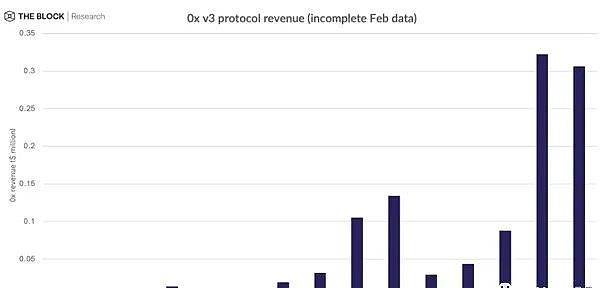

0x

0x是一个适用链下订单信息和链上清算的P2P区块链技术交易中心,但是在全新版本(V4)中,0x仍然能够适用下发指导价订单信息,但是该协议还能从Uniswap等广火爆的自动化技术做市(AMM)中得到流动性,乃至还发布了自身的DEX汇聚器Matcha。

0x协议的V3版本中,她们加上了“协议费”,因而逐渐得到收入,客户必须将ZRX代币质押贷款到一些做市的质押贷款池里。现阶段,在加上到The Block剖析汽车仪表板的DeFi协议中,0x的收入最少,但是假若Matcha可以完成赢利得话,这类状况很有可能会发生改变。

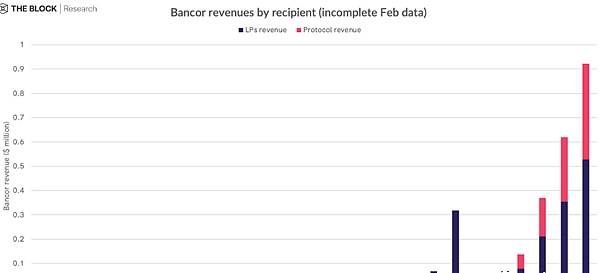

Bancor

Bancor肯定算是上是以太币自动化技术做市行业里最著名、建立時间最多的区块链技术交易中心,也是这一行业里的先行者。在V2.1版本以前,全部Bancor协议的收入都流入了流动性服务提供者,造成 她们是DeFi协议中收入最少的协议之一。

以后,Bancor圆满完成升級升级,容许BNT质押贷款人担负一部分诸行无常损害风险性,这代表着流动性池必须将50%的代币换取费用收入出示给BNT质押贷款人。此外,一半的Bancor协议收入可能立即发给质押贷款人,此外一半收入则会用以认购和消毁BNT代币。

Balancer

在全新版本下,Balancer增收体制与以前的Bancor V2.1版本同样。每一个流动性池都是会依据费用主要参数向流动性服务提供者扣除费用,在事后升级的Balancer V2版本中,BAL代币持有者能够操纵小一部分买卖费用,及其提现费和闪电贷款费用。

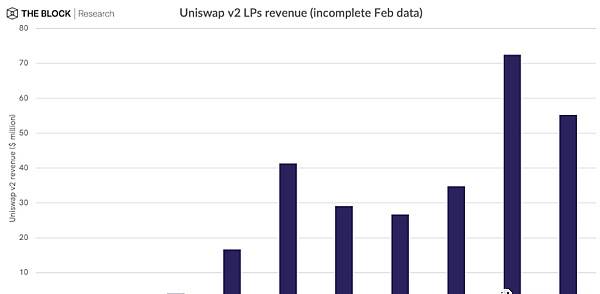

Uniswap

就现阶段看来,Uniswap可能是收入最大的DeFi协议,也是最非常容易了解的DeFi协议。客户每一次实行代币换取买卖时,0.3%的成交额便会做为流动性服务提供者费用存进流动性池中。

可是从Uniswap V2版本逐渐,该协议对所述“0.3%的成交额”的买卖费用开展了分拆,在其中流动性服务提供者将得到0.25%的成交额收入,剩余的0.05%则流入了UNI代币持有者。事实上,在Uniswap整治社区论坛上面有很多有关激话分拆买卖费用重要性的探讨。

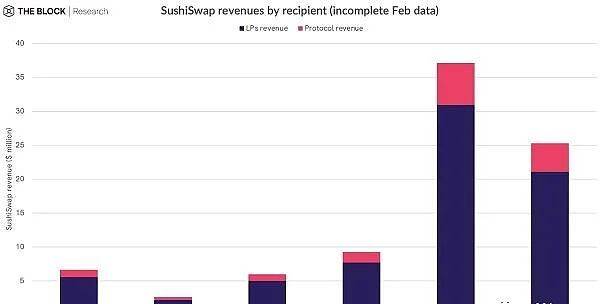

SushiSwap

SushiSwap往往会发生,是由于Uniswap小区内有些人觉得Uniswap缺乏整治代币,而这也给了Sushiswap执行血族进攻的机遇。现阶段看来,Sushiswap协议在收入层面仅次Uniswap。自打最开始从Uniswap分岔至今,Sushiswap就一直在持续开发设计自身的生态体系,还发布了BentoBox等新品,这种都让Sushiswap收入获得迅速提升。

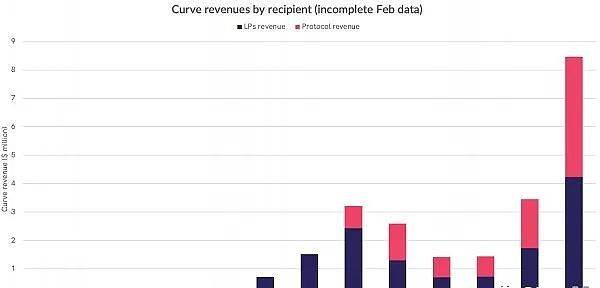

Curve

Curve是稳定币最爱的自动化技术做市,在该协议公布CRV代币以前,全部能用的费用收入都立即出示给了流动性服务提供者。这种收入包含:

1、每一次开展代币换取时,会扣除成交额的0.04%做为费用;

2、向流动性池存进资产的时候会扣除费用;

3、从流动性池获取财产的时候会扣除费用。

流动性服务提供者费用在于流动性买卖进行后,流动性池额度与理想化水准的偏移水平。

自打2020年9月中下旬至今,Curve协议接到的费用中有一半早已记入veCRV代币持有者(veCRV是专业用以网络投票而锁住的CRV代币);自打2020年11月底至今,Curve协议逐渐以3Crv代币方式扣除费用(3Crv是DAI/USDC/USDT三个稳定币的Curve流动性池代币)。

图中材料来源于: Ethereum, The Block Research

小结

伴随着区块链技术金融业持续发展趋势,数据加密小区难以避免还会应用一些免批准金融业协议。大家见到,现如今大部分DeFi协议都造成了非常可观的现金流。

绝大多数DeFi协议收入流入了供应商,这关键是由于需求者必须得到大量流通性,而DeFi协议的代币持有者一般只有得到一小部分收入。可是,伴随着流通性挖币这类的全新升级体制发生,买卖DeFi协议代币一样能够吸引住绝大多数现金流量,例如KeepDAO便是一个典型性事例。

殊不知有一些客户尽管能够根据DeFi协议来挣钱,但这些人并沒有给DeFi协议产生丰厚的收入。也有一些被称作“守卫者”的地区代理,尽管她们关键承担DeFi协议维护保养工作中,但这种地区代理也是在不一样DEX上追求完美公平价钱的套利者,她们会在每个DEX上找寻最好代币兑换汇率随后根据买卖盈利。自然,该类客户也是协助借款协议免遭欠佳负债危害的结算者。

此外,这种“守卫者”不只是饰演积极主动的人物角色,她们也在追求完美利益最大化。很有可能恰好是出自于这一缘故,才造成 “黑色星期四”事情产生在Maker的身上,也有Coinbase推测机难题造成 稳定币DAI价钱强烈起伏而引起的Compound质押贷款财产发生规模性结算等一系列事情。

来源于:The Block,Igor Igamberdiev

很多DeFi协议都取得成功得到了丰厚收入。但是,尽管DeFi领域发生了流通性挖币等一系列具体措施,但绝大多数收入依然流入协议供应商(虽然这一发展趋势现阶段早已全部更改)。此外特别注意的是,除开Balancer以外,全部DeFi协议在2021年的前2个月都创出月度收入纪录。

上图材料来源于:THE BLOCK RESEARCH, ETHEREUM ETL

上图材料来源于:MakerBurn

上图材料来源于: Ethereum, The Block Research

上图材料来源于: Ethereum, The Block Research

来源于:The Block,Igor Igamberdiev

美联储下星期将在IMF就跨境支付平台将来开展探讨:美联储杰罗米·(Jerome Powell)下星期将在世界银行(IMF)本年度大会上就跨境支付平台的将来开展专题研讨。该分组讨论将开展网络直播平台,将于美国东部时间下周一早上8点逐渐。(coindesk)[2020/10/16]

数据信息:9月份证券化代币买卖总金额超出915万美金:Security Token Group的最新报告表明,从5月到8月,证券化代币的月成交量提高在113%到280%中间,从99.八万美金提高到近2200万美金,创出历史时间新纪录。虽然买卖主题活动大幅度下降,但9月份仍是证券化代币有纪录至今第二强悍的月份,买卖总金额超出915万美金。[2020/10/14]

24小时合同销售市场爆仓超9272万美金 BTC合同爆仓677八万美金:据合约帝市场行情统计分析汇报表明:以往24小时合同销售市场各大网站累计爆仓9272万美金,爆仓总数8781人。在其中,Huobi爆仓2983万美金,OKEx爆仓2058万美金,BitMEX爆仓1174万美金,Binance爆仓167六万美金,Bybit爆仓1381万美金。爆仓额度前三的货币是BTC677八万美金,ETH1724万美金,BCH爆仓83.33万美金。[2020/9/1

标签:

区块链热门资讯

CoinBene的全仓分仓方式宣布发布 CoinBene的全仓分仓方式宣布发布。 全仓分仓方式,即全仓下,全部仓位同用担保金,同向仓位不分类汇总,每仓赢亏单独测算,且适用多种多样杆杠灵便挑选。

2021/3/9 19:37:04李鸿轩 3 9比特币重归增涨 以太币反跳便是多 美图公司昨日发布消息称,于2021年3月5日在公布场买卖中选购了15,000企业的以太坊和379.1214267企业的比特币,这二种加密货币的总溢价增资各自约为2210万美金和1790万美金。

2021/3/9 19:25:54新华通讯社《瞭望》:区块链颠覆式创新三农 根据区块链数据信息不能伪造的特点,自主创新云茶品质管理机制,创建云茶翠绿色公共性溯源链,并在溯源链上构建全步骤、项目生命周期的云茶溯源管理平台。

2021/3/9 19:19:49算力Token化下一站 讲解SFIL使用价值逻辑性 算力币清风骤起 忽如一夜春风来,算力币如莉花绽放。 火币网平台交易上线BTC规范算力区块链(BTCST),每一枚BTCST导向0.1TH/s、输出功率比为60W/TH的BTC算力,接着币印矿池和HyperPay也陆续发布了分别的规范算力区块链。

2021/3/9 19:13:02以太坊EIP1559勘误:不一定会减少矿工盈利 有关以太坊EIP1559,自打这一提案2019年明确提出来以后,探讨的响声就沒有终止过,在其中一部分矿工人群发生站位状况,乃至有些人说提案宣布实施以后很有可能会造成 以太坊硬分岔。 EIP1559早已并不是一个提案,变成了一个事情。

2021/3/9 19:07:00金色趋势丨BTC再创新高指日可待? 依据欧易OKEx买卖互联网大数据,BTC合同多头空头持仓总数之比1.12,销售市场做多总数占有优点;一季度合同基差在650美元上边,永续合约资产利率为正,交割及永续合约持仓总产量为25.4亿美金,整体多军占优势;BTC交割及永续合约精锐持仓层面,做多帐户比为54%,精锐帐户什么是空头持仓26.07%。

2021/3/9 19:06:32 比特币价格·比特币行情

比特币价格·比特币行情