Uni VS Sushi 十字路口上的Uniswap

不少唱衰 Uniswap 的声音出现,治理低效、社区混乱,Uniswap 到 Sushiswap 的资产迁移,是不是已经形成趋势?

Andre Cronje(AC)无疑是业界过去半个月内最响亮的名字。

AC 卷万物,继短时间内接连合并 Pickle、Cream、PowerPool、Cover、Akropolis 之后,AC 上周又将目标瞄向了头部去中心化交易所 Sushiswap。

受此利好消息加持,SUSHI 币价也表现强劲,自官宣之日(12 月 1 日)的 1.6 美元左右一度上涨至 2.5 美元;另一方面,Sushiswap 锁仓量(TVL)也出现明显增长,再次缩小了与 DEX 龙头 Uniswap 之间的差距。

OKLink数据显示:自 12 月 1 日起,SushiSwap 再次缩小了与 Uniswap 之间的锁仓差距。

反观另一边,在 11 月 17 日 首期流动性挖矿结束后,Uniswap 的锁仓量几乎减半,自 30 亿美元上方滑落至 16 亿美元附近。

流动性之争

让我们先来回顾一下最近 Uniswap 与 Sushiswap 之间的流动性之争。

从上文 OKLink 的数据中可以看出,Uniswap 的资金流出其实主要还是发生在挖矿结束的当天,即 11 月 17 日。当时,Sushiswap 等多个项目曾相继开启了极具侵略性(针对 ETH/USDT、ETH/USDC、ETH/DAI、ETH/WBTC 四个池子,下文简称四大池)的激励计划,成功抽走了 Uniswap 的大量流动性。

为应对这一情况,Uniswap 社区成员 @monet-supply(记住这个名字,下文会多次出现)于治理论坛内发起了关于延长流动性挖矿计划的提议,建议将挖矿计划再延长两个月,继续为四大池的流动性提供者们(LPs)提供 UNI 奖励。

依照 Uniswap 的治理流程,一项提议从发起到执行需要经历「民意调查——共识检查——正式治理提案——时间锁」四个阶段。

从明面上的进展来看,monet-supply 的提议似乎得到了社区的广泛支持,推进也相当顺利:

11 月 20 日,该提议正式通过民意调查(Temp Check)阶段,最终 1686 万枚 UNI 选择了支持该提议,支持率达 97.68%。

11 月 29 日,该提议正式通过共识检查(Consensus Check)阶段,最终 184 万枚 UNI 选择了支持该提议,支持率达 90.81%。

在上述提议推进的同时,Uniswap 也逐渐稳住了阵脚,TVL 稳定在了 16-18 亿美元之间,反观 Sushiswap 则未能保持攻势,在 AC 出手之前,该平台的 TVL 曾一度回落至 5.6 亿美元。

AC 的入局显然搅乱了战局,在 Uniswap 社区内,甚至已有人开始将 Sushiswap 称为 AndreSwap。并入 YFI 版图为 Sushiswap 带来了新的关注度和流量,SUSHI 的拉升也间接提高了 LPs 的挖矿收益,天平似乎开始朝向 Sushiswap 倾斜。

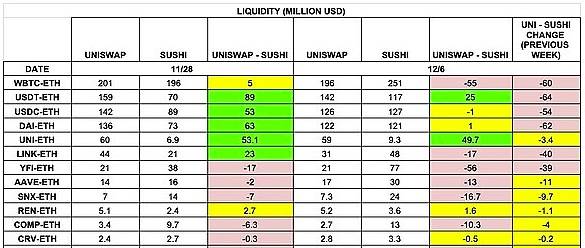

Uniswap 社区成员 @Shawman 贴出的一张图表显示,11.28 - 12.06 期间,四大池以及包括 ASSY (Aave、Synthetix、SUSHI、YFI,此处未计入 SUSHI)在内的多个主流 DeFi 币种对 ETH 交易对的流动资金正在从 Uniswap 转移至 Sushiswap,这其中甚至包括 UNI-ETH 交易对。

在 Sushiswap 步步紧逼的同时,Uniswap 的“续挖”提议似乎停滞了,距离通过共识检查已过去了十天,但正式治理提案却迟迟未能发起。

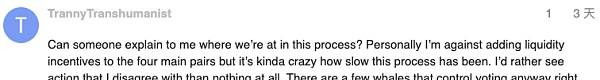

一些焦急的社区成员(如 @TrannyTranshumanist)已在讨论帖内发问:“谁能给我解释一下我们现在到哪一步了?虽然我反对继续为四大池提供流动性挖矿奖励,但这个流程也太墨迹了。我宁愿看到情况朝我不喜欢的方向发展,也不想傻愣着啥也不干。”

事实上,“续挖”提议并没有停止推进,虽然在程序上仍然未能进入第三阶段,但当前开发者仍在就技术实施进行必要的准备工作。monet-supply 本人也曾多次回复询问称,一旦所有工作准备就绪,将在第一时间于讨论贴通知社区。

不过,Odaily星球日报发现,尽管该提议在前两个阶段获得了 97.68%、90.81% 的支持率,但社区在关于该提议的看法上却仍存在着相当大的分歧,部分讨论甚至因言辞过于激烈而被临时屏蔽。

社区的分歧在哪?

Odaily星球日报观察到,社区的具体分歧其实可分为两个层面——是否应该延长流动性挖矿?如果确定延长,具体方案应该如何设计?

是否应该延长流动性挖矿?

首先是第一个问题,支持者们的理由很简单,重启挖矿可以帮助 Uniswap 重新夺回 11 月 17 日当天流失的流动性,继续巩固其 DEX 龙头位置。

至于反对者们的理由,加密研究机构 Vault Research 此前发布的一篇文章可以很好地概括:由于延长挖矿计划会释放更多的代币,会对 UNI 造成更大的价格下行压力,因此 UNI 持币者没有理由去投票恢复挖矿,除非 Uniswap 真的会再次面临流动性被抽干的风险。

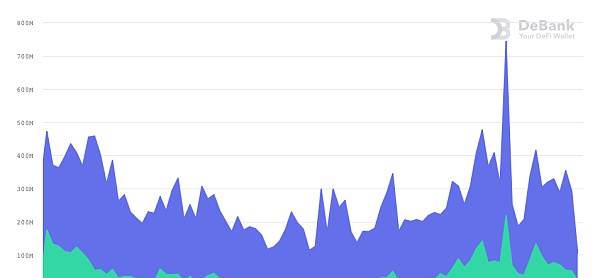

从目前的情况看,虽然 Sushiswap 来势汹汹,但 Uniswap 的 TVL 依然保持着领先,且交易量数据上也仍然保持着绝对优势。

Debank 数据显示:Uniswap(蓝色)交易量相较 Sushiswap(绿色)交易量仍有着明显优势。

社区成员 @mmoossttaaffaa 也就此发帖称:“我想我们根本不需要什么流动性挖矿计划,就让 Sushiswap 继续‘撒币’去吧…...他们每个月要花费代币总供应的 15% 来养活吸血鬼们,就这样他们也没能反超 Uniswap 的锁仓量,更别提交易量了。”

如果确定延长,具体方案应该如何设计?

除了关于“是否”的讨论外,更多的讨论其实集中在新方案本身。反对 monet-supply 提议的社区成员们认为,单单是将整体产量减半的做法似乎太过简单了。

社区成员 @Buckerino 指出,目前没有什么说服力足够的理由来直接重启四大池的流动性挖矿,对于 LPs、用户以及 UNI 持有者来说,这都没有什么好处......提议的主要受益者只有那些在首期挖矿计划结束后抛弃 Uniswap 的 LPs。

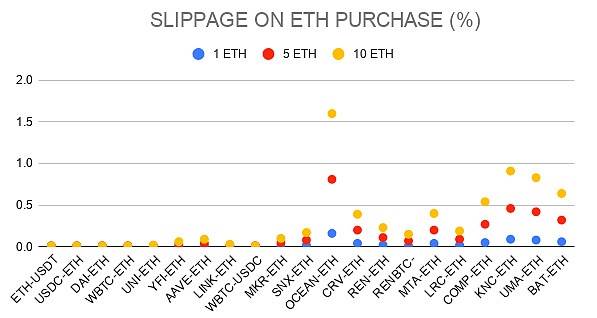

“继续增加四大池的流动资金并不会提高交易量或平均交易规模,只会造成流动性过剩。对用户而言,交易体验的改善微不足道——四大池中超过 87% 的交易滑点已低于 0.01%。目前四大池的流动性提供者也不会得到多少好处——新的挖矿计划会分发 UNI 奖励,但现有的手续费提成收益会降低,年化收益不会有太大改变。”

由于在首期流动性挖矿结束后,四大池内资金流出最为严重的是 ETH/WBTC 池,且该池在四大池内部滑点也相对最大,因此一些声音认为新的方案应该侧重激励该池。

在共识检查阶段,monet-supply 也曾据此对四大池的代币分配比例进行了微调,原本四大池将均分 UNI 奖励,但调整后的每月收益已改为 WBTC/ETH(167 万 UNI)、USDC/ETH(125 万 UNI)、USDT/ETH(125 万 UNI)、DAI/ETH(83 万 UNI)。

不过,这一方案却招来了新的抵制声音。反对者们认为,WBTC/ETH 作为四大池内唯一的一个非稳定币池子,因 ETH 和 BTC 在价格走势上保持着一定的相关性,所以该池的 LPs 承担的无常损失风险实际上较其他三个池子更小,没有道理给予其特殊优待。

上文提到的 Shawman 则指出,对于一个致力于服务于长尾资产的 DEX 来说,新的挖矿计划更应该以降低一些活跃交易对的滑点为目标。他认为,新计划更应该去支持 CRV-ETH、AAVE-ETH、UMA-ETH、COMP-ETH、SNX-ETH、BAND-ETH、YFI-ETH 等交易对。

Shawman 的想法也在一定程度上得到了 @Allo、@Buckerino(就是发言老被屏蔽的那哥们)等多位社区成员的支持。

Allo 表示,尽管他相信 Uniswap V3 会碾压一切 DEX,但在 V3 版本发布之前,社区还是需要拿出一些更灵活的方式来补贴 LPs——比如说,Sushiswap 就有一个「每周菜单(weekly menu)」的概念,团队给出方案,社区来投票选择具体的交易对。此外,新一期挖矿计划的时间可以适当缩短,从两个月缩减至 4-6 周,以便社区在此期间尽快拿出更完善的方案。

治理困局

纵观本次 Uniswap 延长流动性挖矿计划提议的推进过程,其治理设计的弊端也再次凸显。

首先是流程上似乎过于缓慢,从民意调查(3 天),到共识检查(5 天),再到治理投票(7 天),最后到时间锁(2 天),仅程序要求时间就需要 17 天,这还不算各流程之间所需的其他时间(比如当前所处的技术部署准备期)。在光速变迁的 DeFi 世界,Uniswap 的治理或许需要提速了。

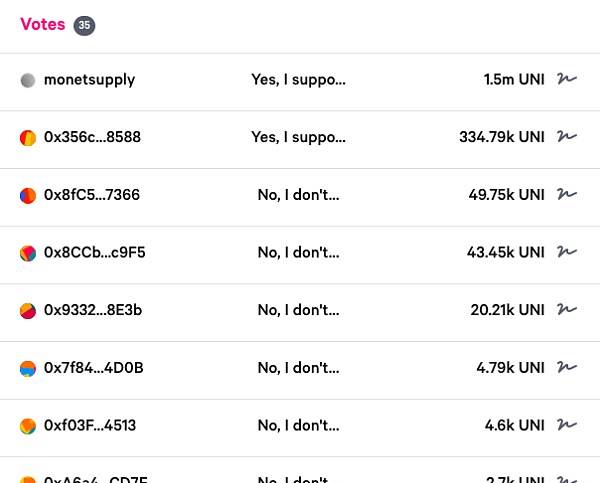

此外,在上述提议已通过的前两个阶段,大户的选择完全碾压了散户的意志:

民意调查阶段中,0x7e4A 开头地址一次性投入了 1546 万枚 UNI 表态支持,而反对者的总票数仅为 9.8 万枚。

共识检查阶段中,monet-supply 本人直接拿出了 150 万枚 UNI 的支持票,而反对者的总票数仅为 13 万枚。

大户绑架问题也直接引发了 monet-supply 与 Buckerino 之间的口水战。

事实上,关于 Uniswap 的治理一直以来都存在着争议。在 Uniswap 的治理设计中,发起治理投票的门槛要求为 1 千万 UNI,通过治理投票的门槛要求更是高达 4 千万枚 UNI。自治理系统上线以来,Uniswap 目前仅仅发起过两次正式的治理提案,且均已失败告终。

Dharma 曾牵头发起了 Uniswap 一号治理提案,旨在降低过高的治理参与门槛,但该提案本身最终因未达到门槛要求而失败——最终的同意票数为 39596759,反对票数为 696857,距离 4000 万的最低要求仅差约 40 万票。

不过,与此前已失败的两项提案相比,延长流动性挖矿的提议直接关系着 Uniswap 在 DEX 领域的竞争前景,因此达到 1000 万 UNI 的启动门槛应该问题不大。至于上述提议最终能否成为首个正式跑通 Uniswap 治理系统的社区提案,目前仍然难以得出清晰判断。

可以确定的是,Uniswap 已然站在了十字路口上。

Uniswap锁仓量今日增幅达 51%,当前锁定资产总价值为107亿美元:金色财经报道,据DeBank数据显示,当前以太坊DeFi协议锁定资产总价值为107亿美元,具体为107.02亿美元,锁定资产排名前五的分别为:Maker以15亿美元排在首位、Uniswap锁定资产总价值为14亿美元、Aave锁定资产总价值13亿美元、Curve锁定资产总价值9.35亿美元、Synthetix锁定资产总价值8.74亿美元,其中,其中Uniswap锁仓量今日增幅达 51%。 \n注:总锁仓量(TVL)是衡量一个DeFi项目使用规模时最重要的指标,通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/9/18]

Sushichef发推对Uniswap推出UNI代币表示祝贺:9月17日,据Sushichef推特获悉,Sushichef对Uniswap推出UNI代币表示祝贺!并同时@haydenzadams、@UniswapProtocol为DeFi做出的巨大贡献表示感谢。[2020/9/17]

分片网络Near警示用户Uniswap假币局:8 月 9 日,分片网络Near在推特上警示,目前在Uniswap已出现假币局,请用户注意辨别。据查看,当前 Uniswap 确已出现“NEAR”为名的代币和交易对。[2020/8/9]

标签:

区块链热门资讯

最近一段时间,波卡/KSM 平行链插槽拍卖的热度越来越高:社群里讨论的人变多了,波卡生态里之前一直很低调的那些项目方纷纷出来做活动宣传,连各大交易平台也开始争相布局,推出各式各样的 DOT 锁仓理财,甚至有的还推出了几百万美元的专项基金,专门扶持波卡生态项目。

2020/12/12 20:13:43本文来自 Parity 博客 2020 年 12 月 10 日的文章,作者为 Parity 生态拓展经理 Peter Haymond。 在过去的几年中,去中心化金融(DeFi)已经成为加密生态中最受欢迎的用例之一。简单地讲,DeFi 可以描述为使用区块链技术构建的金融软件,它具有让金融应用程序更加开放和可访问的潜力。

2020/12/12 20:13:38Polkadot创始人:不接受我们只需要一个区块链的这样的说法。 “波卡创始人Dr. Gavin Wood表示,Polkadot不一定要成为“以太坊杀手”。

2020/12/12 20:13:33遭受闪电贷攻击一个多月后,Harvest Finance终于将针对用户的赔付方案付诸实践。12月7日,该协议上线了索赔网站,受损用户可领取USDC、USDT和GRAIN代币来减少损失。 GRAIN是专为补偿而发的新币。

2020/12/12 20:13:21目前传统金融市场投资模式已从主动转向了被动型,截至2020年初,指数基金管理的资产超过10万亿美元。这一转变也非常有可能发生在目前以主动投资为主的数字货币市场。

2020/12/12 20:13:16在关注了DeFi的发展之后,NFT的增长也引起了人们的关注。但是,这两个类别之间的联系可能远比一些人意识到的要更紧密。 NFT发展的真正先驱是基于ERC-20标准构建的加密朋克(CryptoPunks)。但是,当前的NFT标准ERC-721是在加密猫(CryptoKitties)中获得普及的。加密猫于2017年末掀起了关于收藏品类别的第一波热潮。

2020/12/12 20:13:09 比特币价格·比特币行情

比特币价格·比特币行情