被小看的非代管流动性质押贷款协议Lido_算力

被小看的非代管流动性质押贷款协议Lido

Lido是一项非代管的流动性质押贷款服务项目。

该协议根据发售代币化衍生产品为利益持有人的财产给予流动性。针对Lido的以太币完成,这包含stETH。该代币容许用户在拥有可取代代币的与此同时得到抵押盈利,进而容许持有人在全部DeFi中布署她们的财产。

在大家深入分析LDO代币以前,使我们花一点时间了解一下Lido的原理——尤其是以太币和stETH。

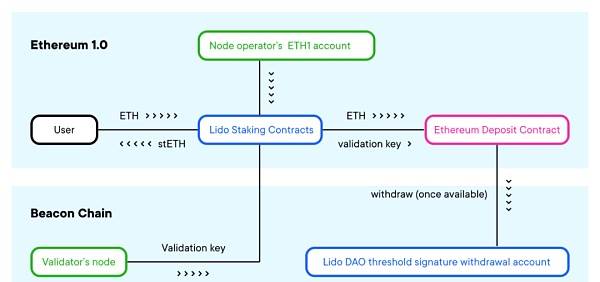

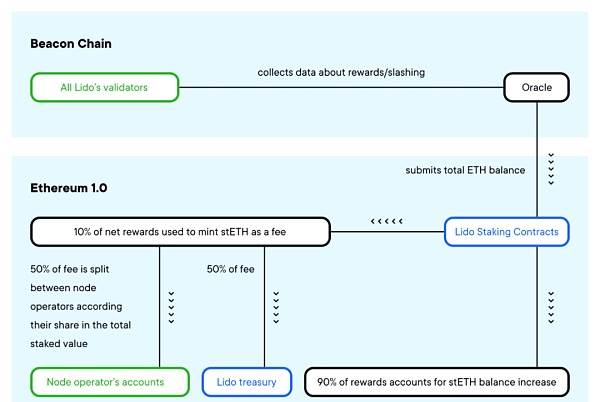

用户在Lido的页面上点一下“储蓄”后,她们的代币将被发送至协议的抵押合同。

这种合同将全部用户资产汇聚在一起,随后以32 ETH的增加量将他们分派给DAO挑选的连接点营运商,现阶段有9个。这种连接点营运商是部门管理和维护保养认证者的实体线,这代表着她们是开展具体抵押的人。

有关这一系统软件,有一些关键的事儿必须留意。最先,因为用户资产集中化在一起,大幅度降低处罚会造成 全部基本存款账户的资产损害。第二个关键环节是连接点营运商没有权利浏览用户资产,只是一个公共性认证密匙,容许她们应用另一个用户的股权来认证买卖。这代表着Lido是是非非代管的。

除开向连接点营运商派发代币外,抵押合同还承担锻造和点燃Lido的抵押衍生产品stETH。stETH意味着对基本抵押的ETH及其全部将来盈利的理赔。特别注意的是,它是依据用户存进的额度以1:1的占比锻造的。

该协议应用DAO挑选的推测机来监管认证者的账户余额,并再次设置用户的stETH账户余额以测算奖赏。

现阶段,抵押盈利的90%归基本存款账户全部,而DAO则有10%的奖赏。现阶段,该笔花费按50/50在连接点营运商和减少商业保险中间分派。

如今大家了解了协议的原理,我们可以见到Lido为用户给予的使用价值。

最先,它巨大地提升了非代管抵押的可浏览性。大家都知道,非技术性用户难以开展自身代管的质押贷款。它还随着着真真正正的筹码,由于无法恰当运作认证器很有可能会因为大幅度处罚而造成 资产损害。

Lido简单化了抵押ETH,使其像应用一切别的DeFi协议一样简易,将技术性和减少风险转移给全球一流的营运商。关键的是,因为用户资产的汇聚,运作认证器所需的ETH低于32的持有人现在可以质押贷款并从其拥有的财产中得到互联网赚钱。

stETH代币——Lido的staking衍生产品——也为用户给予了一个关键益处,让她们可以得到其最底层以太币的流动性。传统式上,抵押财产被锁住,没法用以别的目地。现阶段特别是在这般,由于信标链在PoS合拼以后才会开启提现。

根据stETH,Lido用户能够得到质押贷款盈利,保持她们在互联网中的市场份额,并释放出来其代币的使用价值。也就是说,stETH能够作为别的DeFi协议的抵押品,极大地提高了其抵押交易头寸的效应。

如今大家了解了Lido的运行方法,使我们讨论一下它取得成功的好多个缘故,及其能够使其维持市场竞争影响力的要素。

流动性网络效应

因为Staking衍生产品的“流动性产生流动性”的特性,Lido获益于强劲的网络效应。

大家都知道,流动性是DeFi中的霸者。这是由于财产或协议的流动性越多,它就越有可能吸引住将来的流动性,进而造成一种网络效应,在其中“流动性寄主”持续提升其经济发展网络带宽,进而提升效应,使其在DeFi局部变量中不可动摇。

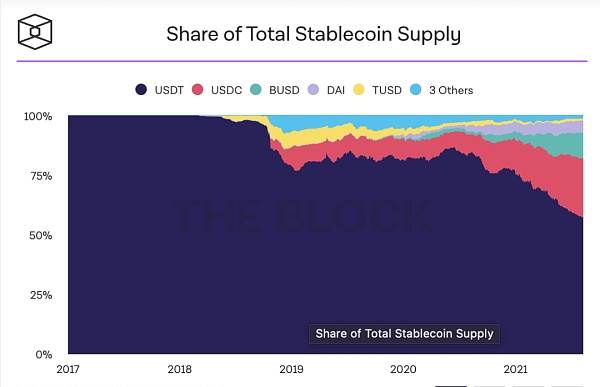

它是我们在稳定币上见到的动态性。虽然对其信誉觉得忧虑,但Tether的USDT的极大流动性使其可以在该销售市场上维持主导性,虽然近期有一定的降低。

材料来源于:The Block

这一定义也很有可能适用stETH等衍生产品,由于stETH的流动性越多,它就越有效,因而,它就越有可能吸引住将来的流动性池。

stETH集成化

stETH在DeFi中的融合针对Lido的取得成功尤为重要,并有利于提升其网络效应。

Lido已想方设法在这些方面创建了好多个重要的合作方关联,以适用stETH的选用。最突显的是Curve和ETH-stETH池,它是由Lido根据LDO奖赏鼓励的。该资金池运用Curve在类似财产中间的低滑点买卖,容许stETH持有人轻轻松松地在Staking衍生产品和“基本”ETH中间开展互换。该资金池现阶段拥有超出30亿美金的储蓄和超出505,000个stETH,约占商品流通中stETH总产量的66%。

除开Curve,该协议还与DiversiFi、ARCX和1inch协作。

除开为交易中心创建流动性外,Lido还逐渐使stETH变成一种普遍接纳的抵押品方式。stETH可用以较小金融市场的抵押品,比如Inverse Finance的Anchor,及其Rari Capital的Fuse上2个不一样的主题活动池。

殊不知,将stETH纳入Aave并使其变成Maker的抵押品的方案已经进行中。

Staking服务项目进到堡垒

新的Staking协议遭遇非常高的准入条件门坎。

在与信标链互动、减少风险性及其没法分岔抵押财产以保证系统软件井然有序运作需要的积极主动整治中间的多元性中间,运作和维护保养抵押服务项目十分艰难。

因为他们的经营规模,像Lido那样的主导产品能够以新游戏玩家没法保证的方法提高她们的商品。这些方面的一个事例是得到大幅度减少商业保险,由于Lido可以与Unslashed Finance协作,为196,479 ETH选购商业保险,约占总股权的26.5%,最大可以达到5%的处罚。

除此之外,因为有着极大的資源,Lido还很有可能可以选用优秀的MEV对策来提升相关者的收益,进而提升她们对潜在性征服者的竞争能力。

智商资产

Lido获益于让人难以想象的强劲智商资产人群。Lido有着一支技术性高超、工作能力出色的关键精英团队,有着多名来源于各个领域的优秀组员做为推动者和小区组员,包含UpOnly节目主持人Crypto Cobain、Tim Beiko和Hasu。除此之外,该协议还获得了该行业很多顶尖投资人的适用,比如Paradigm、三箭资产和ParaFi Capital。

市场容量 (TAM)

如果不提以及市场容量,大家就没法讨论Lido。

预估Staking领域在未来两年将发生爆发式提高,乃至JP Morgan等TradFi组织也预估到2025年Staking的盈利将提高至400亿美金。

大家不用婴儿潮一代来告知大家为何它是很有可能的:因为staking给予的收益,及其对用户维持其互联网市场份额的鼓励,PoS互联网中的绝大多数供货最后很有可能会完毕被抵押。

尽管合拼后的以太币基本上毫无疑问会变成Staking服务提供商的较大销售市场,但Lido的TAM包含全部PoS互联网。除开给予流动性的ETH抵押外,Lido现阶段更为Terra上的LUNA持有人给予同样的服务项目,并方案拓展到Solana,并很有可能拓展到Polkadot。

这种别的链不但意味着Lido的提高机遇,并且还能够将LDO代币精准定位为投资人资产配置中的跨链多样化者。

使我们一起来看看LDO代币自身。

LDO的唯一目地(虽然十分关键)是对协议的整治。现阶段沒有立即的体制来推动代币的使用价值,比如认购或锁住供货的staking体制,这代表着LDO更类似传统式的成长过程股份。

即便如此,代币社会经济学依然能够在危害其价钱变化层面充分发挥关键功效。

代币分派

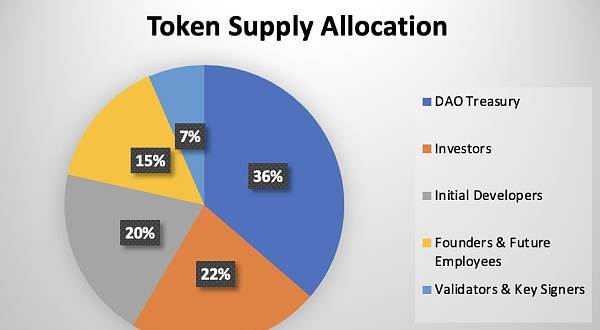

Lido的总供给量为十亿个代币。在公布时,36%分派给DAO保险库,35%分派给精英团队组员(包含创办人、原始协议开发者和将来职工),22%分派给投资人,6.5%分派给质押贷款认证者和提现密匙签名者。

后三组代币有一年的锁住期,随后是一年的所属期。

如同大家所见到的,这代表着总供给量的63.5%分派给了协议内部员工。正是如此,可以说对Lido的操纵或是集中精力的。除此之外,锁住期将要期满,存有因这种方的市场销售而对LDO价钱导致永久性经济下行压力的风险性。尽管在大牛市期内很有可能不容易明显感受到这类危害,但假如销售市场变为看涨,它很有可能会加重下挫。

代币释放出来

与分派一起,释放出来量在明确代币很有可能遭遇的售出工作压力水准层面充分发挥着主导作用。这对LDO持有人而言是一个不确定性的行业,由于沒有事先设置的代币发售时刻表。反过来,发售或派发代币的决策(比如根据流动性挖币方案)由DAO追究其。现阶段,Curve、ARCx、1inch和DiversiFi上面有活跃性的流动性挖币方案。

尽管这代表着不一定会出现不断的根据释放出来的售卖工作压力,但它造成 了一些有意思的动态性。比如,仅有2.8%的LDO供货总产量在公开市场操作上商品流通。

除开在价格的总市值和彻底稀释液的公司估值中间导致极大差别外,这还代表着代币很有可能更非常容易遭受价钱强烈起伏或释放出来量的危害。

如前所述,整治对Lido的运行尤为重要——或许比别的协议更关键。这是由于除开对规范新项目事务管理(比如财政分派)开展网络投票以外,LDO持有人还承担挑选连接点营运商来解决用户利益的认证,及其推测机服务提供商来协助保证stETH的恰当变基和分派。

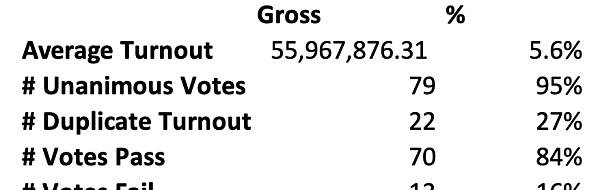

Lido整治达到了这类积极管理方法的要求,由于自2020年12月至今,现有83项提议根据用以解决DAO实际操作的服务平台Aragon开展了宣布的链上网络投票。

在这种提议中,70项已根据,13项要不未做到成员数,要不被完全回绝。依照DeFi规范,Lido的选举人参与性也十分高,均值每票投票率为5590万只代币,占总供给量的5.59%。

殊不知,对一些网络投票指标值的深入分析说明,紧紧围绕集中化整治的忧虑可能是有些道理的。

比如,83票中有79票是一致的,由于全部代币都以同样的方法网络投票。除此之外,22项提议得到了同样的投票率。比如,七个提议的总投票数恰好为527.18亿。这说明,虽然为名上的参与性很高,但一小部分持有者很有可能会参加整治,而且很有可能对协议的方位造成极大的危害。

使我们看一些链上指标值来评定Lido的主要表现和市场竞争精准定位。

储蓄和市场占有率

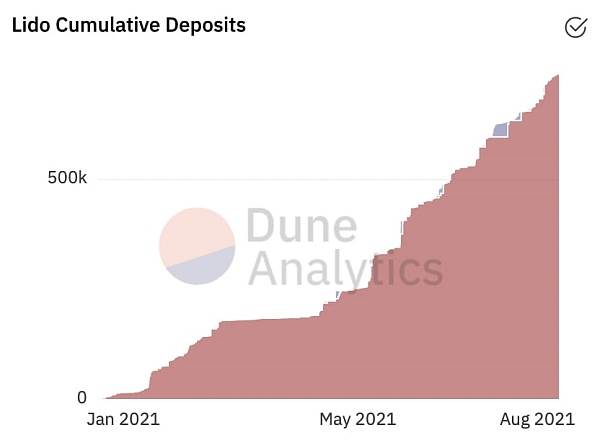

自2020年发布至今,Lido经历了极大的提高。该协议现阶段拥有超出738,000个 ETH,占Beacon Chain上全部ETH的11.11%市场份额。

这促使Lido变成较大的非代管staking实体线,而且总体经营规模仅次Kraken。

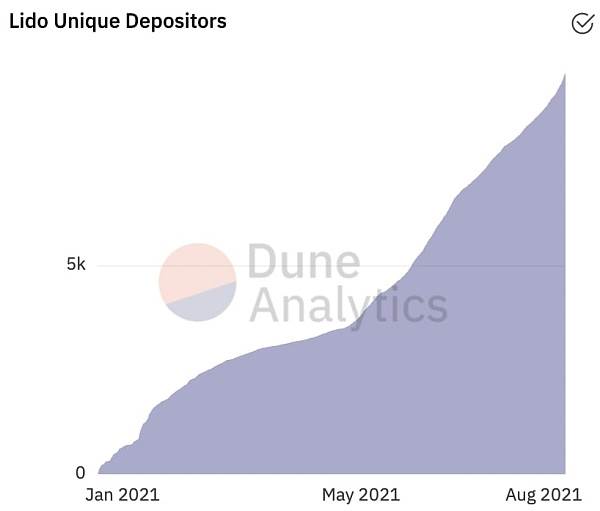

材料来源于:Dune Analytics

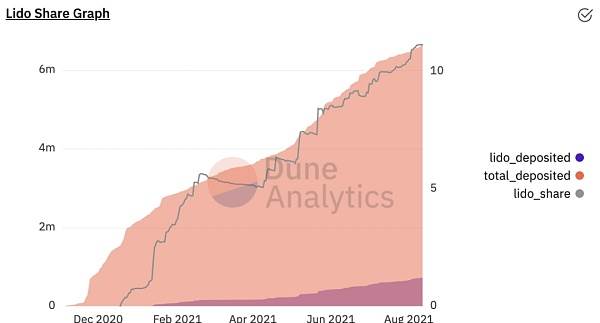

最近半年,该协议还见到这一市场份额大幅度提升。自2021年4月至今,这一占比已从5.2%翻了一番多。这说明Lido很有可能会见到商品销售市场切合的征兆。

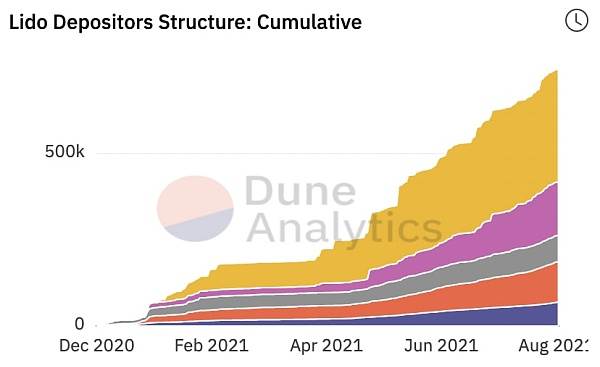

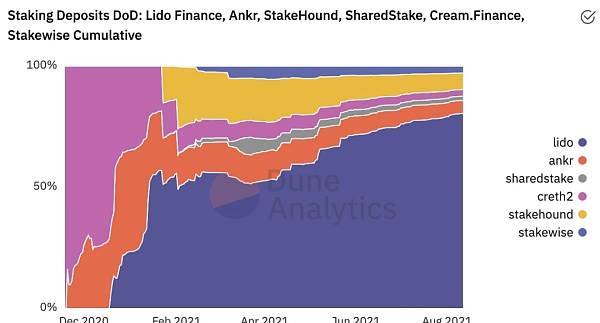

除开提升其在全部staking生日蛋糕中的市场份额外,Lido还用相近的速率吞噬别的非代管解决方法的市场份额。自2021年4月至今,该协议在这种储蓄中的市场份额从52%提升到80.5%。这进一步证实 Lido已经快速变成非代管抵押行业的显著市场领导者。

协议收益

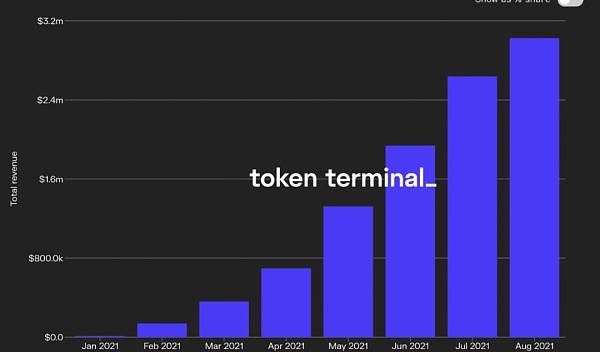

如前所述,Lido根据对基本存款账户得到的抵押奖赏扣除花费来造成收益。该花费现阶段为10%,并在付款连接点营运商和减少商业保险中间平分。这代表着协议的收益是由扣除的花费、抵押的财产总数、认证者获得的盈利及其以美金考量的ETH价钱推动的。

来源于:Token Terminal

自2020年12月发布至今,Lido已造就了302万美金的协议收益,按年测算约为45三万美金。尽管与别的DeFi协议对比,这好像很低,但非常值得强调的是,Beacon Chain staking盈利,Lido的收益仅包含发售,而不包括交易手续费和MEV的收益。最终,虽然它很活跃性,但Lido现阶段沒有从Terra staking中得到一切收益。

认真观察,我们可以见到Lido的每日收益创出历史时间新纪录,已经超出40,000美金。有意思的是,大家还能够见到,在数字货币近期的销售市场售卖期内,与别的一些新项目对比,Lido的收益降低并不比较严重。比如,尽管Uniswap和Compound等协议的收益在这段时间各自降低了92%和86%,但Lido的“仅”降低了40%。

这种数据信息点说明,与别的新项目对比,Lido的收入很有可能不太非常容易遭受销售市场和DeFi主题活动的危害。它还表明了Lido怎样从Staking的凡俗特性中获益:不管市场现状怎样,持有人都期待抵押她们的ETH,这意味着Lido将可以在一切情况下发展。

用户

独立在网上线至今,现有超出9,500个详细地址向Lido存进资产。虽然总体提高强悍,但对用户指标值的深入分析造成了一些关心。

绝大多数质押贷款资产来源于极少数控股股东。超出325,000 ETH (44%)可归功于仅存进超出10,000ETH的14个用户,而此外231,000(35%)可归功于此外6七个存进1000-10,000 ETH的用户。

这意味着0.69%的基本存款账户占储蓄的79%,这说明Lido的顾客群及其收入来源于集中精力并取决于这一部分持有者。虽然因为Beacon Chain缺乏提现,“在Lido上运作”不容易短时间产生,但它的确非常值得关心。

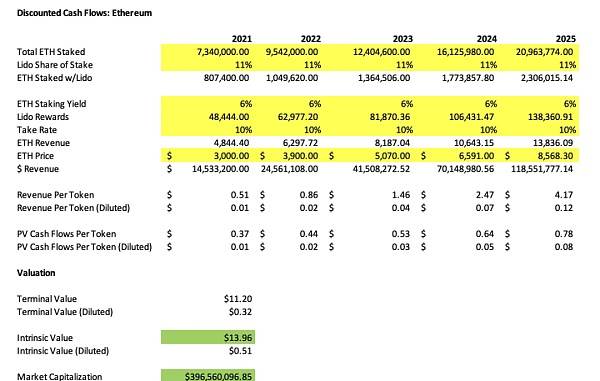

下面,大家将分析Lido和LDO代币上的汇兑现金流量实体模型。

假定

该实体模型作出关键假定并应用传统主要参数。它大量地是为了更好地体现Lido相对性于其提高发展潜力很有可能被小看的状况,而不是对其使用价值的最后宣布。

该实体模型应用40%的折现率,这一数据与风险性资产阶级用于体现与初期项目投资有关的高危的年利率一致。除此之外,它选用2%的终端设备年增长率,与全世界GDP提高相一致。

针对提高可能,该实体模型假定抵押的ETH总产量将每一年提升30%,从今日的7三十万抵押提升到2025年的2090万。它还假定ETH的价钱每一年提高30%,这意味着它将从如今的3000美金升高到2025年的8568美元。

最终,该实体模型应用Justin Drake对6%长期性ETH抵押回报率的预测分析,并假定Lido DAO的获得率将维持在10%。

公司估值

应用这种主要参数,我们可以测算出LDO的内在价值为13.96美元,这意味着它的流通股本为3.9六亿美金,FDV为139亿美金。

LDO现阶段的成交价为4.74美元,这意味着假如以实体模型内在价值开展买卖,则很有可能有194%的增涨室内空间。

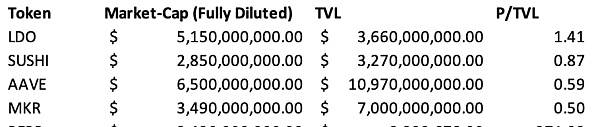

相对性公司估值

如今,使我们看一下Lido相对性于其一些同行业的公司估值怎样。

它是一项繁杂的工作中,由于其最立即的竞争者,如去中心化交易中心和别的流通性抵押服务项目,如Rocket Pool,要不是企业(主要是个人企业),要不就后面一种来讲,并未发布。因而,大家将应用别的销售市场领跑的DeFi新项目,这种新项目在不一样行业造成协议级收入,比如金融市场、稳定币和对等组的永续合约。

价钱/TVL

在价钱/TVL的基本上,Lido的成交价好像高过别的DeFi协议,比例为1.41,远超下一个最贴近的协议SushiSwap。这很有可能说明Lido相对性于这种别的协议被虚高,或是销售市场很有可能以高些的速率评定其流通性。

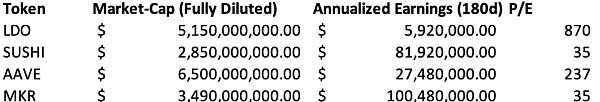

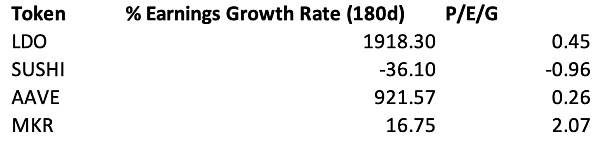

市净率和市净率/提高

在查询PE时,与该集团公司对比,Lido好像被虚高了。该协议的买卖盈利是其盈利的870倍(根据过去1五十天的年化收益率协议收入),这意味着它的买卖倍率是下一个最贴近的代币AAVE的3倍之上,而且是SUSHI和MKR的近25倍。

殊不知,从Lido相对性于其提高的价钱/盈利看来,则是一个不一样的小故事。因为其让人难以想象的1918%的高年增长率,LDO的PEG仅为0.45,与PERP和AAVE一致。

这意味着虽然市净率很高,但相对性于它的增速,Lido的公司估值是按价格行情测算的。

与一切别的数据加密财产一样,Lido担负着极大的风险性。使我们关键详细介绍我们在全篇文章中包含的具体内容,及其别的一些潜在性的关心行业。

协议信赖假定

尽管Lido是是非非代管的,但该协议还并不是彻底去信赖的。因为ETH 2.0在7月15日以前在Lido运作时抵押的作用比较有限,因而大概81%的储蓄并不是非代管的。反过来,这种财产的提现密匙(操纵获取质押贷款资产工作能力的公钥)由6/11多种签字计划方案操纵,由知名的DeFi社区组员和实体线做为签名者。假如这种签名者遭受危害、决策勾结或处理错误她们的密匙,非常大一部分用户资产将遭遇风险性,这很有可能会对LDO的价钱造成不好危害。

用户/收入市场集中度

Lido的绝大多数储蓄及其收入来源于都集中化在一部分用户的身上。

整治去中心化

LDO代币供货,因而整治权集中化在一部分相关者的身上。

LDO具备未定义的代币释放出来量和极低的代币总供给量的商品流通波动。

管控风险性

英国基础设施建设法令中的要求很有可能会对POS认证器开展不讲规矩的管控,这很有可能会提升找寻高品质连接点营运商的难度系数。

虽然存有比较严重的去中心化空间向量,凭着其有效的商品、普遍多种多样的环城河、大中型TAM、强劲的市场竞争精准定位及其很有可能被小看的代币,但Lido有着优异的股票基本面。前一个难题能够伴随着時间的变化获得处理,而且是为了更好地在主在网上运行而有心的设计方案挑选。

换句话说,伴随着紧紧围绕Eth2的大量基础设施建设发布,及其合拼,区块链技术抵押经销商的销售市场都还没获得推进。但如今我们要问:

LDO能够协助从JPEG疯狂中夺走可谓是吗?

这种合同将全部用户资产汇聚在一起,随后以32 ETH的增加量将他们分派给DAO挑选的连接点营运商,现阶段有9个。这种连接点营运商是部门管理和维护保养认证者的实体线,这意味着她们是开展具体抵押的人。

除开向连接点营运商派发代币外,抵押合同还承担锻造和点燃Lido的抵押衍生产品stETH。stETH意味着对基本抵押的ETH及其全部将来盈利的理赔。特别注意的是,它是依据用户存进的额度以1:1的占比锻造的。

它是我们在稳定币上见到的动态性。虽然对其信誉觉得忧虑,但Tether的USDT的极大流通性使其可以在该销售市场上维持主导性,虽然近期有一定的降低。

材料来源于:The Block

这一定义也很有可能适用stETH等衍生产品,由于stETH的流通性越多,它就越有效,因而,它就越有可能吸引住将来的流通性池。

在这种提议中,70项已根据,13项要不未做到成员数,要不被完全回绝。依照DeFi规范,Lido的选举人参与性也十分高,均值每票投票率为5590万只代币,占总供给量的5.59%。

这促使Lido变成较大的非代管staking实体线,而且总体经营规模仅次Kraken。

材料来源于:Dune Analytics

最近半年,该协议还见到这一市场份额大幅度提升。自2021年4月至今,这一占比已从5.2%翻了一番多。这说明Lido很有可能会见到商品销售市场切合的征兆。

除开提升其在全部staking生日蛋糕中的市场份额外,Lido还用相近的速率吞噬别的非代管解决方法的市场份额。自2021年4月至今,该协议在这种储蓄中的市场份额从52%提升到80.5%。这进一步证实 Lido已经快速变成非代管抵押行业的显著市场领导者。

如前所述,Lido根据对基本存款账户得到的抵押奖赏扣除花费来造成收入。该花费现阶段为10%,并在付款连接点营运商和减少商业保险中间平分。这意味着协议的收入是由扣除的花费、抵押的财产总数、认证者获得的盈利及其以美金考量的ETH价钱推动的。

来源于:Token Terminal

自2020年12月发布至今,Lido已造就了302万美金的协议收入,按年测算约为453万美金。尽管与别的DeFi协议对比,这好像很低,但非常值得强调的是,Beacon Chain staking盈利,Lido的收入仅包含发售,而不包括交易手续费和MEV的收益。最终,虽然它很活跃性,但Lido现阶段沒有从Terra staking中得到一切收入。

独立在网上线至今,现有超出9,500个详细地址向Lido存进资产。虽然总体提高强悍,但对用户指标值的深入分析造成了一些关心。

绝大多数质押贷款资产来源于极少数控股股东。超出325,000 ETH (44%)可归功于仅存进超出10,000ETH的14个用户,而此外231,000(35%)可归功于此外67个存进1000-10,000 ETH的用户。

在查询PE时,与该集团公司对比,Lido好像被虚高了。该协议的买卖盈利是其盈利的870倍(根据以往180天的年化收益率协议收入),这意味着它的买卖倍率是下一个最贴近的代币AAVE的3倍之上,而且是SUSHI和MKR的近25倍。

Cardano创办人:Ergo总市值现阶段被小看:据twiter信息,前以太币创始人、现总市值第三的Cardano创办人Charles Hoskinson在接纳海外区块链技术新闻媒体Thin

标签:

区块链热门资讯

金色发展趋势丨BTC再次反跳新纪录之途? 股票短线看,BTC日线突破前顶64850美金下降趋势线,但是上边挨近2017年牛顶2.618抑制线,这一部位也是前顶64850美金减仓0.5地区,定位点46700-47000美元地区,归属于共震工作压力带,第一次碰触受阻一切正常,后边便迈入了持续三天的调节,调节量比一般,依然未破早期突破的下降趋势线。

2021/8/13 15:29:50校企合作联合搭建多层面区块链人才塑造管理体系 微众银行助推改革创新 跨境电商商品重要运送流程追溯平台、学习培训凭据互联网智能管理系统、诊疗物资流通追溯智能管理系统……这种致力于处理社会问题的论文选题,来源于日前在华南理工进行的一场别具特色的区块链课程内容论文答辩。 领域的迅速发展趋势,离不了技术专业人才。

2021/8/13 14:57:088.13中午行情:行情仍在 股民紧跟的很少 文章内容系金色财经栏目作者牛七的区块链技术剖析记供稿,发布观点仅代表其个人见解,仅作交流学习!金黄股票盘面不容易积极给予一切买卖具体指导,亦不容易扣除一切花费具体指导买卖,请阅读者细心鉴别,严防上当受。 据欧易OKEx的数据信息表明,当今BTC/USDT现货交易价格为45220美金,24钟头下滑0.2%。

2021/8/13 14:39:58 比特币

比特币