为了更好地避免DeFi进攻 我们都要干什么?_算力

为了更好地避免DeFi进攻 我们都要干什么?

智能合约给了大家区块链技术,不用信赖,去信赖等诸多特性,但除去人为因素实际操作以后,一旦智能合约开过全景天窗,那麼财产有可能被网络黑客甘之若饴。DeFi覆盖率和利用率上升,新项目方良莠不齐,怎样才可以慧眼的维护财产越来越越来越关键。

此片较为瞻前顾后的剖析了2021年至今DeFi黑客攻击的事例,而且明确提出了防止的方法。偏简单易懂。

现阶段,DeFi市场细分有两个特性:一是它正飙涨至史无前例的高宽比:它管控不到位,基本上沒有一切有着資源或技术性专业技能的人可以运营智能合约并吸引住用户。这两个要素促使该行业对攻击者而言十分诱惑。

这种进攻到底是怎样产生的?怎样保护自己?大家将科学研究其体制,并给予DeFi中较大进攻的事例,便于掌握什么协议书必须尤其慎重。

DeFi给予根据区块链技术的金融信息服务,如借款和周转。重要的一点是,DeFi是具备多元性且不用批准的——所有人,不管她们的中国公民真实身份、地位和个人信用历史时间怎样,每一个人都能够利用它。DeFi是去信赖的,因为它运作在智能合约上——全部的条文和标准全是事前叙述过的,用编码撰写,如今不用人工控制就可以实行。在这儿,用户唯一能够信赖的是协议书精英团队撰写优良编码的工作能力。相反,因为大部分新项目全是开源系统的,财务审计和小区一般会查验这一点。

殊不知,这怎能给控制留有室内空间呢?

攻击者怎样利用DeFi中的不安全系数?

对DeFi的黑客入侵就是指别人利用协议书的系统漏洞来获得锁住在协议书中的资产。下列是完成这一总体目标的三个关键“对策”:

DeFi新项目制做得十分快,精英团队并不一直有时间完全查验她们的编码。网络黑客利用了这种系统漏洞。

DeFi的每一个协议书都是有自身的体制,用户怎样锁住她们的资产,及其她们如何获得收益。有时,协议书的创办人并不了解这种体制是怎样被乱用的,并变成大赚一笔的系统漏洞。

一些精英团队有意生产制造难题——她们根据售卖她们的股权和供应代币来乱用她们在新项目中的极大知名度(小区沒有注意到这一点)。

使我们看一下DeFi中最普遍应用的二种体制——拉毛毯和闪存芯片借款进攻。

拉毛毯——在没有人想到的情况下撤销流动性

在“拉毛毯”中,小区业主或房地产商忽然从池里退出流动性,引起焦虑,驱使任何人都卖出财产。大部分,这是一个撤出术。创办人在一个新项目中常占的股权越高,这一新项目就越异常:“拉毛毯”恰好是DeFi探讨的集中风险性之一。

它是那样逐渐的:创办人公布了一个含有原生态代币的新平台,给予了一些很帅的奖赏。随后,该精英团队在区块链技术的交易中心(如Uniswap)上建立一个流动性池,代币与ETH、DAI或别的关键贷币匹配。用户被激励产生大量的流动性,由于这将给他产生高回报。一旦代币涨价,创办人便会取回她们的流动性并消退。

开发人员有着很多股权并并不是件好事儿,但即便有,也有一种维护新项目的方式 :开发人员能够设定一种不允许她们在未来某一天以前撤出的程序流程。这大大增加了对此项目地信赖。

闪电贷款进攻——提取和清除流动性

什么叫“闪贷”?它容许用户在很短的時间内,在沒有抵押物的状况下,借到不限量的钱——用户务必在下一个区块链被采掘以前还款借款和贷款利息而采掘只需几秒。假如用户不还款借款,买卖将不容易完毕,筹集资金的资产将从用户那边被取走。

闪贷的重要主要用途之一是对冲套利:从不一样服务平台上的财产差价中盈利。例如,以太币在交易中心A的成本费为2000美金,在交易中心B的成本费为2人民币100。用户能够得到使用价值2000美金的闪电贷款,在交易中心A选购ETH,在交易中心B售卖,用户的盈利将是人民币100减掉gas费和借款花费。

闪电贷的无尽特性为系统漏洞利用刮平了路面。下列是快速借钱进攻的一般计划方案:

一个攻击者借200个代币 A,使用价值10万美元(一个代币 A使用价值500美元)。

随后,他在A/B流动性池里巨资买进代币B。这推高了代币B的价钱,而代币A下挫,如今只值人民币100。

当代币B疯涨时,攻击者以 100 美金的价钱将其卖回代币 A。如今,对比最开始的200代币,其能够买起1000代币A(在价格波动5倍后)。

殊不知,攻击者仅仅在这个智能合约中减少了代币A的价钱。闪贷的借款人依然以500美元的价钱选购代币A。因而,攻击者用他的200代币A还款借款,并取走剩余的800枚。

如同所见到的,闪电贷款利用了区块链技术交易中心的实质,而沒有具体的网络黑客个人行为。她们仅仅简易地抛出去售卖代币A,并清除池里非常一部分的流动性,这大部分是在盗取流动性服务提供者的资产。

1. Meerkat Finance 网络黑客

2. Alpha Homora 闪电贷款进攻

风险性已经升高!2021年2月在Alpha Homora进攻中,3700 万美金失窃。该网络贷款平台于2020年10月运行,近期升級为V2版本号。在一个Alpha Homora V2池里,攻击者筹集资金和外借了数百万个稳定币,使其使用价值澎涨,使攻击者得到巨额利润。

3. EasyFi 公钥遭窃

2021年4月,根据Polygon的借贷合同EasyFi遭受了最比较严重的一次DeFi黑客入侵。在一次黑客入侵中,一名网络工程师的公钥被盗取,这让攻击者得到得到该企业的资产。使用价值7五百万美金的三百万EASY代币失窃。此外,EasyFi的保鲜库里也有使用价值六百万美金的稳定币失窃。

4. Saddle Finance 对冲套利利用

它是另一个闪电贷款进攻,尤其是此次。Saddle Finance 是一种相近Curve的协议书,用以买卖包裝财产和稳定币,在其公布一天后,于2021年1月21日遭受进攻。根据开展一系列的对冲套利进攻,攻击者在短短的六分钟内取得成功获得了近八个BTC的流动性。这可能是因为池的智能合约中的一个系统漏洞——攻击者将稳定币的价钱拉得太高,以致于使用价值0.09 BTC的一个代币被换为了另一个使用价值 3.2 BTC 的代币。

“闪贷”一直出乎意料地产生,大家也不太可能一直提早见到“拉毛毯”的概率。殊不知,遵循这种提议将协助用户大量地留意异常征兆,并很有可能协助用户防止钱财损害。需注意:

精英团队和它的信誉。创办人和开发人员到底是谁?精英团队是公布的吗?它以前参加过一切可信赖的数据加密新项目吗?要是没有,这也不一定是错事,但应当造成关心。

浏览保险库。这一精英团队有没有?到哪些水平?假如创办人的持仓占比过高,这并并不是一个风险数据信号。

多种签字浏览企业资产。假如开发者开启了多签字浏览库,而且精英团队以外的人有着一些签字,这很有可能有利于避免“拉毛毯”。

使用寿命以及流动性。假如开发者将她们的资产锁住在一年上下的時间内,用户能够安心,精英团队最少在这段时间完毕前不容易撤出。

伴随着 DeFi 的完善,池中有非常总数的流动性,池中的很多流动性可能是减少闪电贷进攻风险性的关键要素。

闪电贷最大额度不允许进攻。

对智能合约的网络安全审计将为易受攻击和配备不正确的合同空出室内空间。

更强的管控将有利于防止有意公布易受攻击的协议书。

一些新项目早已执行了小区系统漏洞奖赏,协助用户在协议书中发觉系统漏洞和侧门得到奖赏。

DeFi应用不用批准和去信赖的专用工具在短期内内提升丰厚的收益,进而改变了金融业。殊不知,它的诸多系统漏洞常常被攻击者和故意开发者应用。每一次进攻都规定协议书提升安全系数,这就是DeFi网络黑客协助该行业发展的方法。

智能合约给了大家区块链技术,不用信赖,去信赖等诸多特性,但除去人为因素实际操作以后,一旦智能合约开过全景天窗,那麼财产有可能被网络黑客甘之若饴。DeFi覆盖率和利用率上升,新项目方良莠不齐,怎样才可以慧眼的维护财产越来越越来越关键。

此片较为瞻前顾后的剖析了2021年至今DeFi黑客攻击的事例,而且明确提出了防止的方法。偏简单易懂。

现阶段,DeFi市场细分有两个特性:一是它正飙涨至史无前例的高宽比:它管控不到位,基本上沒有一切有着資源或技术性专业技能的人可以运营智能合约并吸引住用户。这两个要素促使该行业对攻击者而言十分诱惑。

这种进攻到底是怎样产生的?怎样保护自己?大家将科学研究其体制,并给予DeFi中较大进攻的事例,便于掌握什么协议书必须尤其慎重。

DeFi给予根据区块链技术的金融信息服务,如借款和周转。重要的一点是,DeFi是具备多元性且不用批准的——所有人,不管她们的中国公民真实身份、地位和个人信用历史时间怎样,每一个人都能够利用它。DeFi是去信赖的,因为它运作在智能合约上——全部的条文和标准全是事前叙述过的,用编码撰写,如今不用人工控制就可以实行。在这儿,用户唯一能够信赖的是协议书精英团队撰写优良编码的工作能力。相反,因为大部分新项目全是开源系统的,财务审计和小区一般会查验这一点。

殊不知,这怎能给控制留有室内空间呢?

攻击者怎样利用DeFi中的不安全系数?

对DeFi的黑客入侵就是指别人利用协议书的系统漏洞来获得锁住在协议书中的资产。下列是完成这一总体目标的三个关键“对策”:

DeFi新项目制做得十分快,精英团队并不一直有时间完全查验她们的编码。网络黑客利用了这种系统漏洞。

DeFi的每一个协议书都是有自身的体制,用户怎样锁住她们的资产,及其她们如何获得收益。有时,协议书的创办人并不了解这种体制是怎样被乱用的,并变成大赚一笔的系统漏洞。

一些精英团队有意生产制造难题——她们根据售卖她们的股权和供应代币来乱用她们在新项目中的极大知名度(小区沒有注意到这一点)。

使我们看一下DeFi中最普遍应用的二种体制——拉毛毯和闪存芯片借款进攻。

拉毛毯——在没有人想到的情况下撤销流动性

在“拉毛毯”中,小区业主或房地产商忽然从池里退出流动性,引起焦虑,驱使任何人都卖出财产。大部分,这是一个撤出术。创办人在一个新项目中常占的股权越高,这一新项目就越异常:“拉毛毯”恰好是DeFi探讨的集中风险性之一。

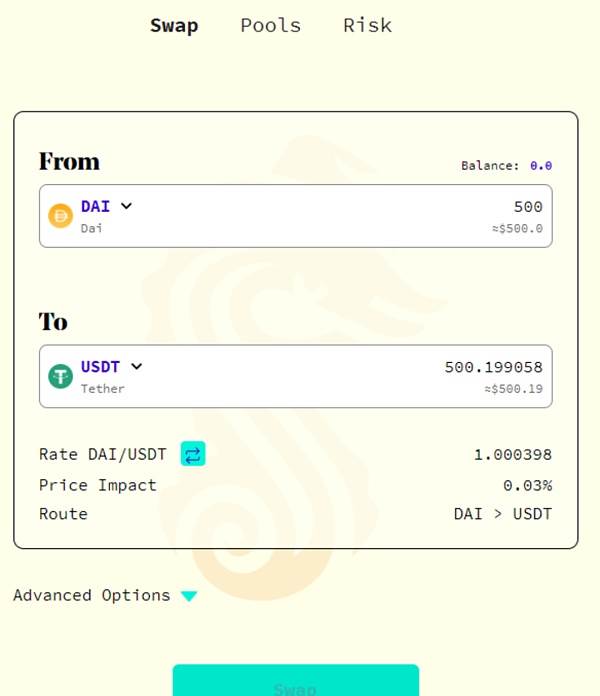

它是那样逐渐的:创办人公布了一个含有原生态代币的新平台,给予了一些很帅的奖赏。随后,该精英团队在区块链技术的交易中心(如Uniswap)上建立一个流动性池,代币与ETH、DAI或别的关键贷币匹配。用户被激励产生大量的流动性,由于这将给他产生高回报。一旦代币涨价,创办人便会取回她们的流动性并消退。

开发人员有着很多股权并并不是件好事儿,但即便有,也有一种维护新项目的方式 :开发人员能够设定一种不允许她们在未来某一天以前撤出的程序流程。这大大增加了对此项目地信赖。

什么叫“闪贷”?它容许用户在很短的時间内,在沒有抵押物的状况下,借到不限量的钱——用户务必在下一个区块链被采掘以前还款借款和贷款利息而采掘只需几秒。假如用户不还款借款,买卖将不容易完毕,筹集资金的资产将从用户那边被取走。

闪贷的重要主要用途之一是对冲套利:从不一样服务平台上的财产差价中盈利。例如,以太币在交易中心A的成本费为2000美金,在交易中心B的成本费为2100美金。用户能够得到使用价值2000美金的闪电贷款,在交易中心A选购ETH,在交易中心B售卖,用户的盈利将是100美金减掉gas费和借款花费。

闪电贷的无尽特性为系统漏洞利用刮平了路面。下列是快速借钱进攻的一般计划方案:

一个攻击者借200个代币 A,使用价值10万美金(一个代币 A使用价值500美金)。

随后,他在A/B流动性池里巨资买进代币B。这推高了代币B的价钱,而代币A下挫,如今只值100美金。

当代币B疯涨时,攻击者以 100 美金的价钱将其卖回代币 A。如今,对比最开始的200代币,其能够买起1000代币A(在价格波动5倍后)。

殊不知,攻击者仅仅在这个智能合约中减少了代币A的价钱。闪贷的借款人依然以500美金的价钱选购代币A。因而,攻击者用他的200代币A还款借款,并取走剩余的800枚。

如同所见到的,闪电贷款利用了区块链技术交易中心的实质,而沒有具体的网络黑客个人行为。她们仅仅简易地抛出去售卖代币A,并清除池里非常一部分的流动性,这大部分是在盗取流动性服务提供者的资产。

风险性已经升高!2021年2月在Alpha Homora进攻中,3700 万美金失窃。该网络贷款平台于2020年10月运行,近期升級为V2版本。在一个Alpha Homora V2池中,攻击者筹集资金和外借了数百万个稳定币,使其使用价值澎涨,使攻击者得到巨额利润。

标签:

区块链热门资讯

市场走势数据分析报告(周度简版) 08-09-2021 周刊引言: 1、 BTC和ETH交易所贮备余额再次下滑,转币发展趋势仍在持续,股票买盘持续提升的要求是推动比特币汇率上行下行的关键驱动力。 2、 商品期货资产利率依然为负,韩国辣白菜股权溢价指数值再次往下沉,说明股民的投机性激情仍未提温。

2021/8/9 13:22:50胡安在EthCC发布演说: Filecoin与以太坊携手共进 近日,Protocol Labs创办人Juan Benet参加EthCC 2021并发布演说, EthCC又被称为以太坊小区大会,是欧洲地区较大的本年度以太坊主题活动,由小区进行,致力于技术讨论。

2021/8/9 12:39:35美国已库存积压好几个比特币ETF申请 一旦根据能产生盼望已久的实际效果吗? 自打 2013 年 Winklevoss 弟兄开盘比特币 ETF 的滥觞, 9年间每一年美国都是有不一样的组织 明确提出比特币 ETF 申请,但都无一例外,均以不成功结束(或被美国 SEC 回绝,或积极撤消),乃至都变成一个“根据始终在2022年的预言”。

2021/8/9 12:38:43 比特币

比特币