DeFi行业的下一片瀚海:固定利率贷款利息_以太坊

DeFi行业的下一片瀚海:固定利率贷款利息

伴随着DeFi的发展趋势和演化,愈来愈多的金融理财产品从传统式金融业出入口到数据加密行业。Tranche是在金融系统中有很多运用的商品之一,但在区块链技术金融业中并未被探寻。当您第一次听闻Tranche券时,它很有可能听起来好像一个比较复杂的会计专业术语。我承认因为我有这类印像,可是根据一个事例我们可以见到他们事实上非常容易了解。

文中将详细介绍Tranche是怎样运行的,随后将表述大家怎么使用零息债券来运用固定不动收益一部分,最终,对DeFi生态体系中应用Tranche解决方法的一些新项目开展简述。

DeFi Tranche

简单点来说,Tranche是将投资理财分为不一样一部分的一种方法,具备不一样的风险性/收益状况。可以看下列的状况:

Ana和Bia,两人,不一样的介绍

假定Ana是风险厌恶者。她有1000美金的USDC能够项目投资,但她对固定利率收益率更令人满意。她必须确保她将得到的收益。她想要舍弃高些的收益,以获得可预料的收益。另一方面,Bia十分习惯性金融体系。她一直期待用她的钱赚大量的钱,而且也是有项目投资的资产。

第一个简易的解决方法

一个观查Ana状况的中介公司(一个区块链技术的中介公司)能够取走她1000美金USDC,并且为她给予10%的固定利率一年。他将把她的资产存进一个可变性年利率的收益造成协议,这将造成全部一年的收益。

一年后,中介公司可以用协议中造成的贷款利息向Ana付款$1000 100 USDC。

难题是:假如协议沒有造成他预估的结果呢?假如协议完毕后,在限期完毕后,服务承诺给Ana的额度低于人民币100该怎么办?只是那样做对中介人而言风险性非常大,因此 他把这个风险性卖给了Bia。

最后的计划方案

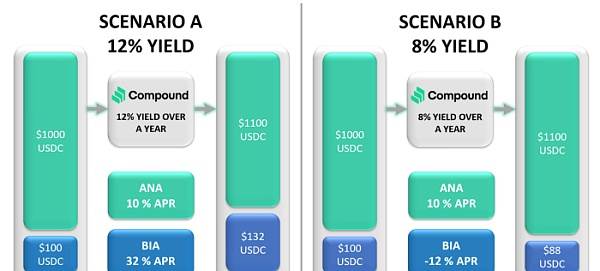

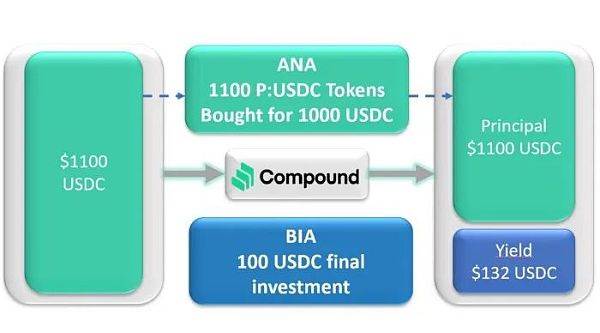

Bia想要选购Ana的人民币100负债,以获得可变性收益协议相对性于Ana资产造成的一切附加收益。如今使我们剖析一下这种概率:

在计划方案A中,Ana和Bia的资产都存进了造成收益的协议中。因为一年后的收益为132美元,该协议能够向Ana付款服务承诺的花费,而Bia能够得到全部附加的收益。

在计划方案B中,协议收益小于向Ana服务承诺的收益,因而Bia用她的资产担负了损害。

质押适用债券语汇

从实质上讲,大家将Compound的项目投资分成二种商品:Ana的价格能够称之为高級一部分,一般包括风险性和贷款担保较低的财产。此外,Bia选购了初中级一部分,它是一项不确定性更高,但收益高些的项目投资。

在这类状况下,初中级者从一开始就用她们的资产来确保高级者储蓄的固定利率。做为互换,她们得到了彼此储蓄造成的全部浮动利率。

初中级者为高级者给予流通性,由于当从而造成的自变量APY高过对高级者的服务承诺时,她们期待由高级者锁住的资产造成附加的收益。这使她们可以在年利率升高的状况下得到项目投资杆杠。

汇总

上边的事例只包含了收益收益和风险性不尽相同的一部分,但专业术语一部分要普遍得多,能够在别的几类配备中应用(大家将用Saffron来展现)。大家应用上边的事例是由于很多新协议选用基本上同样的构造来给予具备固定利率收益率的数据加密原生态商品,而以前仅有可变性年利率可以用。

针对金融业运用而言,Tranche是一个强劲的专用工具,由于他们能够吸引住对风险性、项目投资限期或年利率接受度不一样的客户。它还容许投资人和流通性服务提供者订制她们的对策,以能够更好地达到她们的要求。

零息债券

虽然上边的事例合理,但仍有一些客户体验必须改进。高级者要想项目投资的额度很有可能与初中级者要想给予的额度不配对。除此之外,假如有一种方法能够让销售市场发觉固定利率,而不是强加于的一部分协议,那么就更强了。

一种以促销价售卖锁住代币的方式

设定级别的更强方式是发售零息债券。这种是以促销价买卖的债券,之后能够在特殊日期期满时赎出其所有颜值。

该方案的运行方法以下:流通性服务提供者(LP)将其资产锁住在一份合同中,该合同将其存进一个造成收益的协议中,直至期满日。针对每企业资产锁住,合同将在期满日后发售代表本钱支配权的代币。LP如今以促销价售卖其关键代币。选购此代币的客户实质上是选购由折扣优惠尺寸和期满日界定的固定利率的债券,进而为固定利率收益交易头寸建立销售市场。消费者沒有信贷风险,由于代币由LP锁住的本钱给予适用。LP留有协议造成的一切收益收益。

返回Ana和Bia

使我们用一个事例一起来看看。Bia将1100 USDC锁住在一份合同中,该合同将以Compound的方式借款一年。除此之外,该合同发售1100 枚“P:USDC”代币,所有人都能够在期满時间完毕时应用这种代币赎出本钱市场份额。这种代币将代表持有人的零息债券。她如今将这种代币售卖给Ana,后面一种想要付款1000 USDC来拥有代币直至期满日。在期满日,Ana能够应用代币换取1100 USDC。能够应用一年期满日和为代币付款的价钱测算10%的暗含贷款利息。Bia的Compound收益率超出 1100 USDC。

当关键代币的赎出日期同样时,他们能够互相交换,容许客户在二级市场轻轻松松出入交易头寸,即便 期满日并未归档。预估客户和协议将设定特殊的期满日以去中心化流通性。伴随着零息债券的引进,基本存款账户能够轻轻松松地在DEX上买卖她们的储蓄。

新项目

在下面的一部分中,大家将深入分析销售市场上最有发展前途的三种分期付款解决方法。

88mph

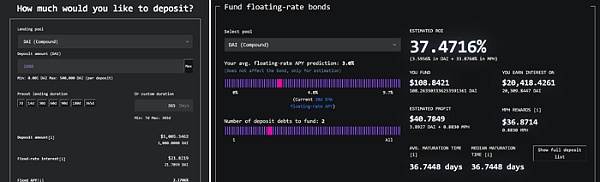

88mph于2020年11月布署,致力于固定利率的一部分对策。她们的商品为USDC、Dai和sUSD等一般稳定币及其Curve LP代币(包含UNI和aLink以外的BTC池)的储蓄给予固定利率。客户能够挑选不一样的收益转化成协议,比如Compound、Aave、Harvest和yEarn。

在她们的高級一部分商品中,固定不动收益的年利率是应用基本收益率协议的APY指数值均线系统(EMA)的75%在大概一个月的对话框内严苛界定的。该协议不允许公平公正年利率的销售市场发觉。因而,以Compound为例子,88mph的固定不动利率将是上月Compound均值利率的75%。高級一部分项目投资由代表储蓄的ERC-721不可替代代币追踪。客户能够挑选7到365天的自定限期,她们的项目投资将在这其中期满。投资人能够提前取现,但只有取回来本钱,不取储蓄时的利滚利。

88mph的初中级一部分称之为浮动利率债券。因为88mph给予的固定利率是收益率协议的75%,只需浮动利率降低不超过25%,初中级投资人将维持赢利。要选购浮动利率债券,客户必须给予与优先相符合的额度。她们不可以随便挑选投资价值,也不可以随便挑选完善時间,他们相对性于他们的质量指标从新到旧排列。

88mph 固定利率债券和浮动利率债券

在88mph零息债券中,ERC20代币包囊在固定利率储蓄上。客户存进她们的ERC-721 LP代币,协议依据储蓄经营规模锻造一定总数的ZCB代币。ZCB、UNI和3CRV仅有二种财产可以用。

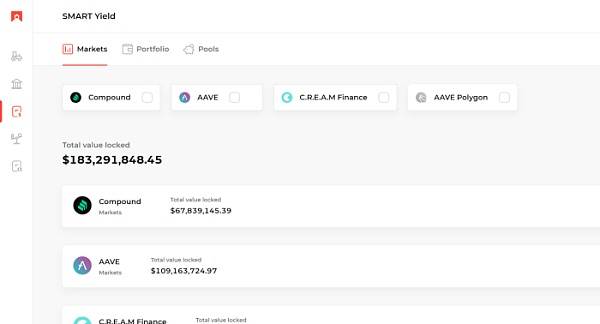

BarnBridge

BarnBridge于2020年9月初次发布,总体目标是将传统式金融体系的结构性产品引进DeFi。但是,该企业的第一款商品SMART Yield直至3月15日才交付使用。

SMART Yield是一个分成两一部分的项目投资,给予对Compound、Aave和Cream Finance的项目投资。现阶段仅有稳定币可以用,包含DAI、USDC、USDT和GUSD。

BarnBridge的高級债券(sBOND)以ERC-721不可替代代币为代表,它为sBOND的生命期给予确保收益。要赎出优先选择债券,投资人必须直到债券的期满日才可以提早赎出。

另一方面,初中级一部分由ERC-20代币(jTokens)表明。对她们而言,给予了二种提现方法:马上取现最少一部分资产和二步步骤,在其中她们的资产维持锁住情况,但发售借条(我拥有你)ERC-721 NFT 以在二级市场上售卖。

Pendle Finance

Pendle方式包含将项目投资分为造成收益的协议,分成2个单独的代币,使用权代币(OT)和收益代币(YT),二者全是可交换的。在Pendle,客户能够从Compound和Aave存进造成收益的代币。在公布时,Pendle接纳aUSDC和cDAI。您有义务将您的抵押物存进收益转化成协议,由于她们接纳该笔储蓄(c和a代币)的收条,而不是抵押物自身。

锻造时,LP能够挑选协议建议的赎出日期之一。针对存进的每一企业基本财产(USDC、DAI),他会接到同样总数的使用权代币,代表限期完毕后对本钱的支配权。LP还将接到同样总数的YT,代表在这段时间资产造成的收益的使用权。

二种代币接着都能够售卖或为协议池给予流通性。Pendle为YT应用特有池,这必须時间来进行合同的期满日期,并有利于降低IL。OT应用基本Sushiswap池。

另一方面,客户能够在代表二级市场的资金池中立即为LP选购OT和YT代币,而不是自身锻造代币,进而合理地开启她们的高級或初中级交易头寸。OT代币将以促销价标价,类似保证固定利率收益率。根据这类方法,Pendle使销售市场可以为固定不动和可变性收益率设置价钱。

Element Finance

虽然并未布署在主网,但Element Finance的设计方案已提升为协议发售的代币造就流通性。该协议有一个已经运作测网,容许客户实验其关键作用。

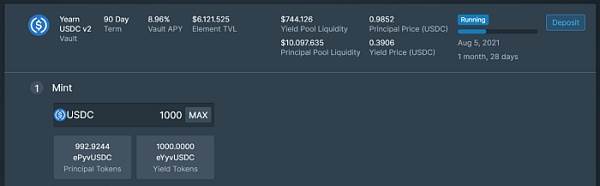

Element与Pendle Finance十分类似。客户锻造了Principal代币(PT)和Yield代币 (YT),二者全是可取代的。如同她们的市场研究报告上述,原始交易头寸将由Yearn Vaults质押,客户能够立即从Element页面存进抵押物。

Saffron Finance

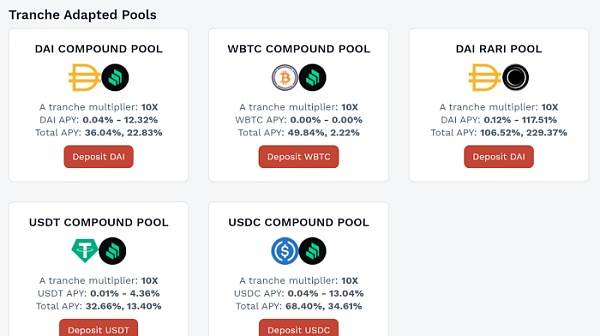

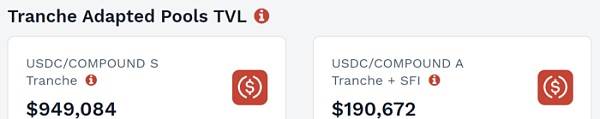

Saffron的关键商品并不是固定利率债券,只是风险性/收益一部分。在这里配备中,客户能够挑选为2个池做出贡献。她们能够存进“S级”,等同于高級档,或等同于初中级档的“A级”。

2个储蓄池都被借用以造成收益的协议,比如Compound和Rari Protocol。假如发生系统漏洞或造成资产损害等空缺状况时,这两个一部分中的每一个都将担负不一样的风险性。假如一切资产遗失,A 档的基本存款账户将在S级以前丧失她们的资产,进而减少S的信贷风险。做为互换,A级将得到比S级多10倍的贷款利息。

Saffron储蓄必须在一个阶段内开展。Epoch的长短为14天,在全部Epoch期内,流通性被锁住在池里并获得贷款利息。流通性服务提供者只有在一个阶段完毕时获取她们的本钱及其获得的贷款利息。

Saffron的USDC/Compound储蓄,2021年3月27日

Saffron近期公布发布其服务平台的第2版,在其中包含执行固定利率池,如上边的事例所显示。

结果:

Tranche池是数据加密行业已经开发设计的一项十分自主创新的技术性。她们可以运用DeFi较大的能量——可组成性。他们提高了网络效应并达到了很多市场的需求,它是提高的重要。因为他们的协调能力,他们的特性在销售市场进行中起着尤为重要的功效。

殊不知,DeFi一部分还处在发展环节。她们依然必须开发设计和制订大量的管理方案并提升可以用的流通性。与别的技术相结合,tranche将创建更适合的人物角色,这将提升对其的自信心。

对您来讲,做为投资人,Tranche可能是一种很好的取代项目投资。它是分散化您的资产配置、运用您的交易头寸或最大限度地减少损失的好方法。观查这一销售市场的提高可能是聪明的。

88mph 固定利率债券和浮动利率债券

Saffron的USDC/Compound储蓄,2021年3月27日

DeFi协议书DogeSwap将于5月6日14:00上线MX/USDT矿池:据官方公告,5月6日14:00,DeFi协议书DogeSwap适用MX/USDT矿池,上线后拥有之上LP的用户能够根据HECO互联网前去Dogeswap的挖矿山质押贷款挖掘DOG。材料表明,MX是MXC宇治抹茶服务平台唯一区块链,币币及ETF服务费赢利一部分100%消毁MX,现阶段已完成服务费抵税、新项目网络投票续签、申购新股摇签加持、MX DeFi挖币质押贷款等应用情景。[2021/5/6 10:41:15]

币赢CoinW将于8月19日18:30在DeFi会员专区上线MBN:币赢CoinW将于8月19日18:30在DeFi会员专区上线MBN/USDT买卖对,与此同时打开“在线充值送MBN,-0.1%Maker利率”主题活动。

据了解,MBN区块链技术互联网投资管理销售市场根据智能合约、区块链技术上全透明的交易者过程以及他专用工具,为交易者投资人给予安全性的买卖和投资管理。[2020/8/19]

韦氏定级:DeFi服务平台DMM取得成功进行IDO 虽然用户已汇报很多难题:数字货币评级机构韦氏定级(Weiss Ratings)在twiter上表明:“由风险投资家Tim Draper适用的DeFi服务平台DMM (DeFi Money Market)取得成功地完成了IDO, 虽然用户汇报了很多的难题。虽然存有一些难题,但这听起来的确很有意思。大家会去检查一下。”先前报导,DeFi金融市场协议书DMM官方网表明,在公募基金期内其电报群遭受故意被劫持,已给与损伤用户4万美金赔偿。DMM于6月22日打开其整治代币总DMG的初次DEX公开发行(IDO)公募基金,起止标价为0.36美元。[2020/6/2

标签:

区块链热门资讯

金黄前哨丨 监管机构正核查Tether商业票据贮备 稳定币是数字货币领域一个持续增长的行业。现阶段稳定币总市值超出1000亿美金,在其中Tether占总的市值一半之上。 随着着稳定币的爆发式提高,美国政府部门一直在探讨如何监管稳定币。

2021/7/28 19:10:08Chia矿工:从现在起双挖MASS迟了没有? 近期,有很多很多的Chia矿工来向大家资询:从现在起双挖MASS迟不迟?如今大家梳理给予大量的客观性数据信息和剖析见解,便于大伙儿综合性参照后最后作出恰当挑选。 1. 如今才逐渐双挖MASS资金投入会高些吗? 不容易。

2021/7/28 19:09:43金黄观查|以太坊2.0的区块链技术staking怎样运行? 据金色财经报导,7月26日,以太坊2.0验证者总数提升二十万,而ETH合同质押贷款量早已提升6四十万枚。 这种高额的抵押财产从2020年12月1日逐渐,由于以太坊2.0的1环节都还没发布,因此 一直只在提高而沒有降低。

2021/7/28 19:03:50 比特币

比特币