为何永续合约更合适在链上布署?_以太坊

为何永续合约更合适在链上布署?

衍生品买卖不管在传统式金融业或是去中心化数据加密平台交易中,都占有着巨大的市场占有率。针对一切一个金融系统而言,衍生品全是必不可少的构成部分。殊不知在当今的 DeFi 绿色生态中,全部销售市场的关键成交量仍然被现货商品所核心。

为何衍生品类的 DeFi 协议书难以获得一样占比的市场占有率?

回首过去,大家觉得衍生品跑道也许碰到了当初现货平台交易一样的难题。那便是,传统式现货买卖的订单信息簿买卖体制不宜在链上发展趋势。一旦能对最底层买卖方式作出全局性的自主创新(AMM 体制),链上的现货成交量彻底能够 和去中心化平台交易伯仲之间。

现阶段传统式的衍生品形状也存有着众多难题牵制着其在链上身心健康发展趋势。如根据订单信息簿的买卖模块,不一样交割期导致的流通性隔断,再累加目前公链服务平台的特性短板,造成 很多试着都没能获得优良的实际效果。因而,仅有对衍生品开展最底层自主创新,才有承受住链上客户的检测。

在现阶段诸多的衍生品实体模型中,大家觉得币市原生态的永续合约,凭着其产品模型的先天性结构型优点,最有可能首先在链上拷贝现货商品的取得成功。因而,文中将主要从永续合约的基本概念讲起,深入分析为何永续合约是一种更加高效率且合适在链上布署的衍生品形状。

永续合约由期货合约发展趋势而成,因而在详细介绍永续合约以前,必须再对期货合约的基本要素开展一下回望。

期货合约是金融业衍生品中构造更为简易,而定义又容易被大家误会的一个商品。很多客户通常依据字面意思下意识地觉得,期货交易价格意味着着产品将来的价格,体现了大家对产品将来使用价值的分辨。因而,期货交易价格当然并不等于现货价格。

从某类方面上而言,这类表述也并不是全错。仅仅这类表述不经意间忽视了一个客观事实,那就是:销售市场对产品将来使用价值的预估,不仅会及时地体现在期货交易价格上,也会在同一时间体现到产品的现货价格上。比如一家上市企业在今天公布,方案于一个月后以 120 元的价格,对其市场价 100 元的个股开展认购,那麼销售市场对该上市公司将来价格的预估会马上地变成 120 元。与此同时,这类对将来预估的更改,也会促使这支个股的现货买卖价格,马上从 100 元提升到 120 元周边,不然便会造成无风险套利的机遇。

因而,一只证劵的期货交易价格安装着与现货基本上完全一致的「杠杆比率」。换句话说,期货交易并不是在使用 「将来的价格」对产品开展交易,只是在使用 「如今的价格」交易「将来的产品」。

那麼即然安装着完全一致的杠杆比率,大家为何还需要在现货以外,再次造就一种新的衍生品呢?

一般来说,得到某类财产杠杆比率非常简单的方法,就是选购并拥有这类商品的现货。可是立即拥有现货却有两个原有缺点,一是现货通常也有贮藏、运送等额外成本费;二是资产高效率确实不高(没法杠杆炒股),为了更好地拥有一企业的杠杆比率,投资人务必应用相等的资产选购现货。

因而,在历经几百年的发展趋势后,大家慢慢探索出了一种能够 摆脱现货,立即根据衍生品对现货杠杆比率开展管理方法的新方法。这就是期货合约,及其配套设施的担保金交易规章制度。

因而,期货合约要想做到的目地,就是使投资人可以在没有拥有现货的与此同时,对现货的杠杆比率开展买卖和管理方法。我们可以将其总体目标简单化为一个目标函数:y = x。在其中,y 表明衍生品的价格(期货交易),而 x 则意味着着初始财产的价格(现货)。因而,针对一个期货合约而言,其最关键的难题,就是怎样设计方案一套体制,促使 y 值自始至终与 x 保持一致。而这类体制,就是期货交易的「价格导向体制」。

经历买卖工作经验的阅读者一定了解,销售市场中的每一个期货合约,都附加有确立的交割日期。合同的持有人,能够 在交割日挑选开展「商品交割」。在交割日当日,交易期货交易便彻底等额的于交易现货,因而交割日当日的期货交易价格与现货价格必定相同。

交割日的价格导向为未期满的期货合约产生了非常好的标价基本。由于一旦未期满的合同与那时候的现货价格造成偏移(脱锚),便会引起销售市场的无风险套利主题活动。套利者能够 买进价格更低的现货 x,并在与此同时售出价格高些的期货交易 y,假如他再次拥有现货至期满日开展商品交割,便能够 基本上零风险的获得对冲套利盈利。而这类对冲套利主题活动,可能促进偏移的期货交易价格 y 再次重归到现货价格 x 的周边。

商品交割确保了交割日期货交易与现货价格的相同,而根据商品交割的无风险套利主题活动,又从而保持了未期满期货交易的价格与现货相同。因而我们可以归纳为,期货合约保持与现货价格导向的关键,就是商品交割体制。

这类体制尽管整体上合理,却在具体运作全过程中为期货合约产生了很多附加风险性。

(1)期现套利所占有资产的成本费,会与此同时危害期货交易的价格

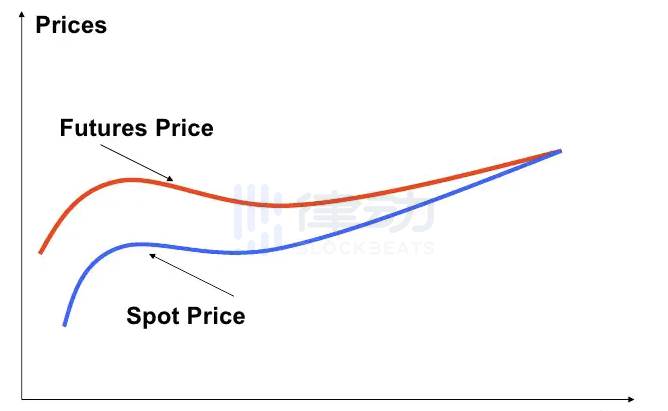

因为对冲套利所占有的资产具备经济成本,造成 对冲套利主题活动没法一直开展到期货交易与现货价格彻底相同。从下面的图我们可以看得出,离最后期满日的時间越长,期货交易价格因受资本成本危害,而与现货的差价就越大。这造成 期货交易价格在未期满的时候会轻度偏移总体目标价格,促使期货合约的真正构造方法从总体目标 y = x,变成了具体的 y = x c(c 意味着风险溢价的杠杆比率)。

(2)商品交割造成 了流通性隔断

因为期货合约的导向体制必定规定设置交割日期,因此同一买卖对的期货合约,便被不一样的期满日切分变成无数单独买卖的合同商品。这不仅造成 了流通性的隔断,还促使投资人必须在不一样交割日的期货合约中经常调节持仓。

(3)商品交割很有可能引起对销售市场的控制主题活动

运用商品交割体制对销售市场开展控制,就是大家总听的逼空乃至逼多。当某一产品的商品期货量超出现货成交量,那麼在交割日时便有可能导致一些期货合约沒有相匹配现货能够 交割,从而造成交割日价格的强烈起伏。这类操纵股价的个人行为不仅搅乱了买卖纪律,还毁坏了期货交易与现货价格的导向关联。

能够 看得出,期货合约的导向体制不仅实际操作繁杂,还产生了众多附加风险性。因此,BitMEX 平台交易于 2016 年对期货交易商品的导向体制开展了完全的再次设计方案,从而创造发明了现如今在币市广泛运用的衍生品:永续合约。

永续合约的目标函数(y = x)与期货合约完全一致,其与期货交易商品唯一的区别,就是选用了全新升级的价格导向体制。

从上文提及的有关期货合约的众多缺陷中能够 看得出,全部这种危害期货交易导向实际效果的难题,基本上全是由商品交割这类历史悠久的导向体制导致的。要想彻底消除这种难题,务必要对导向体制开展压根上的自主创新。永续合约就是完全革除了商品交割体制,改成根据付款资产费的方法导向总体目标价格,做到合同价格与现货价格的关联。

永续合约选用的导向体制能够 简单化为下列三步:

第一,由外界键入一个既定目标价格 x(一般选用别的现货销售市场的现货交易量价格)。

第二,根据永续合约自身单独的担保金交易销售市场(订单信息簿式或 AMM),根据随意交易造成一个单独于总体目标价格 x 的合同价格 y。

第三,加上一套鼓励与处罚体制,假如合同价格 y 高过总体目标价格 x,便处罚合同销售市场中的多头头寸,并将罚款做为奖赏付款给拥有空头头寸的客户,且价格偏移水平越大处罚额度就越高。

这类由偏移总体目标价格一方位保持总体目标价格一方付款罚款的方式,就是大家一开始提及的永续合约的资产费规章制度。根据这类奖罚对策,永续合约的设计师促进合同销售市场中价格偏移的一方开展调节,最后促使合同价格与总体目标价格趋同化。从近些年的具体运用結果看来,这类新的导向体制很好的确保了永续合约与总体目标价格的导向。

除此之外,永续合约也有下列好多个显著优点。

(1)统一了销售市场的流通性

衍生品的流通性隔断难题一直是牵制衍生品在链上身心健康发展趋势的重要阻碍。传统式的期货与期权,都受限于交割期与行权期的结构型缺点,一个期货交易商品会由于交割日不一样,被人为因素分拆为数个甚至数十个单独的流通性销售市场,而股指期货销售市场的隔断水平也是没眼看。流通性的隔断大幅度降低了链上衍生品服务平台的买卖高效率,促使相对应商品难以获得营销推广并规模性运用。

而选用全新升级导向体制的永续合约,因为不会再必须依据每一个导向日期独立建立贸易市场,因而便可将一个买卖对的所有合约交易要求归纳至一处。一个买卖对只相匹配唯一一个永续合约商品,不仅解决了传统式商品期货流通性被交割日分拆得四分五裂的现况,还确保了永续合约的投资者可以享有到销售市场最充裕的流通性适用。

(2)一样选用保证金制度,买卖感受与传统式期货交易相仿

永续合约仍然沿用了担保金交易方式,针对传统式的商品期货者而言,买卖感受沒有产生很大转变。因而传统式商品期货者的量化交易策略也基本上能够 无缝拼接沿用。

(3)永续合约变弱了风险溢价的危害,能够更好地反映总体目标价格

因为永续合约的导向体制不会再肯定借助于期现套利,因而风险溢价对合同价格的危害水平相对应降低,能够 促使永续合约能够更好地反映总体目标价格也就是现货的价格。

(4)建立永续合约无须再取决于现货销售市场

永续合约的总体目标价格通常来自现货价格,但早已不必定必须一个及时的现货交易场所以进行商品交割。永续合约平台交易能够 只是借助外界信息内容的键入(如推测机),就可以建立相对应的合约交易商品,大大简化了永续合约平台交易的搭建成本费。

根据之上几个方面缘故,由币市原創的永续合约,毫无疑问是在链上拷贝现货敞口更加高效率的挑选。针对现阶段发展潜力并未被彻底开发设计的衍生品跑道而言,永续合约不仅在产品构造上更加简易,与此同时又有已被去中心化平台交易认证过的巨大的市场的需求。因而,链上的永续合约平台交易,也许会变成 DeFi 自主创新的下一个切入点。

将来,大家也方案对现阶段销售市场上几个较为流行的永续合约平台交易,如 dYdX、Injective Protocol、Perpetual Protocol、Bonfida 等开展不断观查,为阅读者产生更加详细的剖析。

在现阶段诸多的衍生品实体模型中,大家觉得币市原生态的永续合约,凭着其产品模型的先天性结构型优点,最有可能首先在链上拷贝现货商品的取得成功。因而,文中将主要从永续合约的基本概念讲起,深入分析为何永续合约是一种更加高效率且合适在链上布署的衍生品形状。

从某类方面上而言,这类表述也并不是全错。仅仅这类表述不经意间忽视了一个客观事实,那就是:销售市场对产品将来使用价值的预估,不仅会及时地体现在期货交易价格上,也会在同一时间体现到产品的现货价格上。比如一家上市企业在今天公布,方案于一个月后以 120 元的价格,对其市场价 100 元的个股开展认购,那麼销售市场对该上市公司将来价格的预估会马上地变成 120 元。与此同时,这类对将来预估的更改,也会促使这支个股的现货买卖价格,马上从 100 元提升到 120 元周边,不然便会造成无风险套利的机遇。

因而,一只证劵的期货交易价格安装着与现货基本上完全一致的「杠杆比率」。换句话说,期货交易并不是在使用 「将来的价格」对产品开展交易,只是在使用 「如今的价格」交易「将来的产品」。

一般来说,得到某类财产杠杆比率非常简单的方法,就是选购并拥有这类商品的现货。可是立即拥有现货却有两个原有缺点,一是现货通常也有贮藏、运送等额外成本费;二是资产高效率确实不高(没法杠杆炒股),为了更好地拥有一企业的杠杆比率,投资人务必应用相等的资产选购现货。

因而,期货合约要想做到的目地,就是使投资人可以在没有拥有现货的与此同时,对现货的杠杆比率开展买卖和管理方法。我们可以将其总体目标简单化为一个目标函数:y = x。在其中,y 表明衍生品的价格(期货交易),而 x 则意味着着初始财产的价格(现货)。因而,针对一个期货合约而言,其最关键的难题,就是怎样设计方案一套体制,促使 y 值自始至终与 x 保持一致。而这类体制,就是期货交易的「价格导向体制」。

商品交割确保了交割日期货交易与现货价格的相同,而根据商品交割的无风险套利主题活动,又从而保持了未期满期货交易的价格与现货相同。因而我们可以归纳为,期货合约保持与现货价格导向的关键,就是商品交割体制。

(1)期现套利所占有资产的成本费,会与此同时危害期货交易的价格

因为套利所占有的资产具备经济成本,导致套利主题活动没法一直开展到期货与现货价钱彻底相同。从下面的图我们可以看得出,离最后期满日的時间越长,期货价格因受资本成本危害,而与现货交易的差价就越大。这导致期货价格在未期满的时候会轻度偏移临储,促使期权合约的真正构造方法从总体目标 y = x,变成了具

标签:

区块链热门资讯

金色使用说明 | UBT点燃挖矿实例教程 DeFi流通性挖矿受欢迎一时,为了更好地便捷投资人立即掌握DeFi挖矿新项目的有关信息和挖矿步骤,金色金融发布了“金色使用说明”系列产品挖矿实例教程,实例教程不意味着金色见解。

2021/7/27 15:14:59金黄观查丨三个原因对你说为何最近仍需对比特币维持慎重 金色财经 区块链7月27日讯 最近,比特币(BTC)双头看起来又重归了,这周稍早一度反跳至4万美金区段,但迅速又发生下跌。事实上,伴随着美金走高、新一波新冠肺炎肺炎疫情的感柒及其成交量的不景气,很多难题依然阻碍着虚拟货币销售市场恢复。

2021/7/27 14:31:33海南数字人民币适用商家达5万只 钱夹达64万只 国际金融报讯:现阶段,上海市、长沙市、海南、青岛市、大连市、西安市做为数字人民币第二批试点地域,正稳步推进数字人民币试点工作中,成效明显。

2021/7/27 14:25:37 比特币

比特币